中国最大“十元店”名创优品准备上市,计划募资1亿美元

强生新冠疫苗进入III期临床试验,大选前疫苗出炉有望吗?

祝贺“芳园盼盼”子品牌“小盼”智能门锁隆重面市

郑州威虎手游业务员夸大其词,让我交钱,承诺的东西都不兑现怎么办?

佳木斯市市委书记杨博:粳米期货为其产业发展提供强大动力

中银协:2019年全国银行卡交易金额822.3万亿元 银行卡欺诈率连续两年下降

大商所冉华:今年前8个月大商所农产品期货成交7.5亿手

美联储官员“加息”言论引美元指数涨回94,黄金暴跌

蚂蚁集团CEO胡晓明:蚂蚁上市后最重要的事是投技术

公告点题|9月23日这些公告有看头

张定宇:湖北已做好较长时间常态化疫情防控的准备

国庆档影片密集上映 A股公司“淘金榜”谁最有戏?

腾讯低价接盘英超转播权,体育赛事版权争夺热度不减

舍得突遭ST、茅台被中纪委点名,白酒股“拔估值”难持久

井贤栋:新金融的风控是相信人,用数据和科技预判并消除风险

死亡病例超美近五场战争总和,“双疫”袭击后果有多严重?

泰国8月零国际游客!世界旅游组织预测需2~4年完全恢复

出没A股十余年,因炒作豫金刚石被限制买入深市股票者屡有前科

中央下发重磅文件:地方卖地收入最低8%要用于农业农村

京东方A抛出百亿并购计划 为何股价就是涨不起来?

国务院部署资本市场三个“要”,推动全面提升上市公司质量

外滩大会今日开幕!井贤栋谈新金融、Trusple平台即将发布

“世界互联网教父”预言:金融科技或成穷人和富人间的“破壁机”

盘前必读丨证监会释放重磅监管信号,多家公司澄清股价异动传闻

科技股反抽纳指收高1%,中概新能源车股齐涨,特斯拉跌超5%

IMF总裁呼吁在全球范围内加快推进金融科技

“部分平仓”即亏损近7000万,秦安股份高调期货投机该休矣?

医美行业乱象:从业者不专业,假产品泛滥

近百家公司押宝国庆档,《夺冠》为防偷票房用了这一招

木地板还是朝阳行业?菲林格尔正着手提高家居板块产能 |沪市质量行

特斯拉状告美国政府要求关税还本付息,数千美企效仿

雍容华贵 全新劳斯莱斯古思特长轴首发

文旅部提醒:不在网红景点任性打卡拍照

推修复代码技术 Aurora Labs获更多融资

@毕业生,这项补贴可以领!

怎么奔小康?听听这位70后科技创新达人的故事

文化十分丨娘本:保护母亲河 画出美好新生活

全球120个国家地区使用北斗导航系统 专家:北斗产业发展迎黄金10年

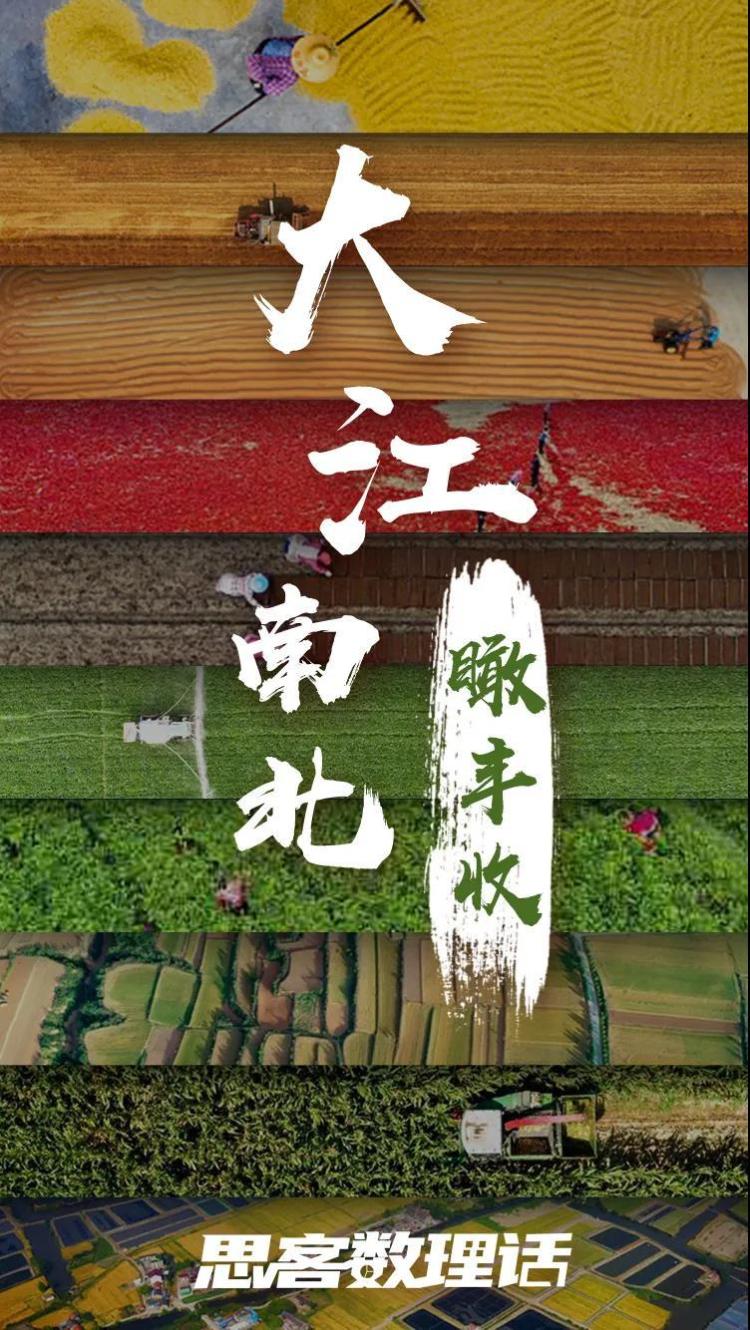

特殊之年,夏粮十七连丰、秋粮丰收在望……背后什么在起作用?

开园了!大量海昏侯文物首次对外展出

致敬!抗美援朝老军人去世,骨灰中发现两枚弹头

从现在起,绝不让人再说我“五谷不分”!

从60万人降到2419人!孩子辍学最主要原因其实是……

医学教育有重大改变!转给想要学医的TA

八部门:不得以中高考成绩或升学率片面评价学校和教师

广州民航职业技术学院原院长吴万敏接受审查调查

嫦娥四号完成第22月昼工作 最新科学成果揭示月球内部物质结构

世界濒临50年最严重粮食危机 人口大国“排忧解愁”

中国将依托高水平大学建设一批一流医学院

外交部发言人就美国领导人联大涉华讲话发表谈话

9月24日,名创优品向美国证券交易委员会公开递交招股书,计划募资1亿美元,高盛及美国银行证券为此次IPO的承销商,股票代码为“MNSO”。

在IPO之前,名创优品创始人叶国富持股比例为80.8%;董事李敏信持股比例为4.9%;副总裁杨云云持股比例为70.6%;公司董事及高管持股占比共计为85.7%。外部股东包括HH SPR-XIV Holdings Limited(高瓴资本旗下基金)持股比例为5.4%,腾讯持股比例为5.4%。

名创优品的招股书显示,其2019年GMV达到人民币190亿元,营收为人民币93.94亿元,海外市场收入分别占年收入的32.3%和32.7%。

截止2020年6月30日的2020财年,名创优品营收额为人民币89.79亿元,同比下降4.4%;毛利为27.32亿元人民币,同比增长8.8%;经营利润为7.67亿元人民币,同比下降24.6%;毛利率为30.4%,同比增长3.7%。

名创优品是由叶国富与日本设计师三宅顺也在2009年共同创办,产品以时尚休闲生活百货为主,囊括生活百货、创意家居、健康美容、潮流饰品、文体礼品、季节性产品、精品包饰、数码配件等八大类,超过10000种产品。

自创立以来,名创优品也在积极拓展海外市场,自2013年在中国开设第一家店铺以来,名创优品已经在全球已经开设了超过4200家门店,其中在中国开设了超过2500多家门店,海外80多个国家和地区开设了超过1680家门店,目前已成为全球最大的生活用品品牌零售商。

名创优品所卖的产品的销售价格基本是其他门店的出厂价格,由于其价格十分实惠,很多人称其为“十元店”。

名创优品此次赴美上市的募集资金将主要目的在于扩张全球门店和零售网络,升级仓储和物流网络、进一步提升数字化运营系统等。

相关推荐

猜您喜欢

- 33.6亿美元 新一轮QDII额度发放

- QDII额度扩容重启 18家机构获逾33亿美元新额度

- 保险科技公司Bright Health完成5亿美元E轮融资

- 罕见上升空间!人民币兑美元汇率大幅走强 千余家上市企业启动套期保值

- 人民币对美元汇率升破6.76关口

- 辟谣!字节跳动未失去TikTok控制权,交税50亿美元与合作无关

- 新疆麦盖提县:为中国最大沙漠添绿洲

- Moderna与Vertex、Chiesi达成总计超9亿美元合作

- 为生产电动版F-150皮卡做准备!福特斥资7亿美元扩建百年老厂丨热公司

- 国际电联:未来10年实现全球剩余30亿人上网需投资4280亿美元

- 中通快递二次上市!最多募资15.6亿美元

- IPO将折戟?Illumina或于下周以80亿美元收购Grail

- Snowflake市值超700亿美元 美股最大软件IPO诞生

- 乐信启动不超2000万美元股票回购计划

- 桥水基金达里奥警告:大规模刺激政策下 美元储备货币地位面临威胁丨大咖录