中新经纬客户端8月11日电 日前,“四川女子被贷款1200万”事件引起舆论关注,融360维度近期公布的《中国大众征信意识情况调查》(下称“调查”)显示,1/4人群从不查征信,其中有你吗?

《调查》介绍,征信是信息主体(包括企业、个人及其他组织)的“经济身份证”,客观地记录了信息主体过往的历史信息,用来判断信息主体未来的信用状况。

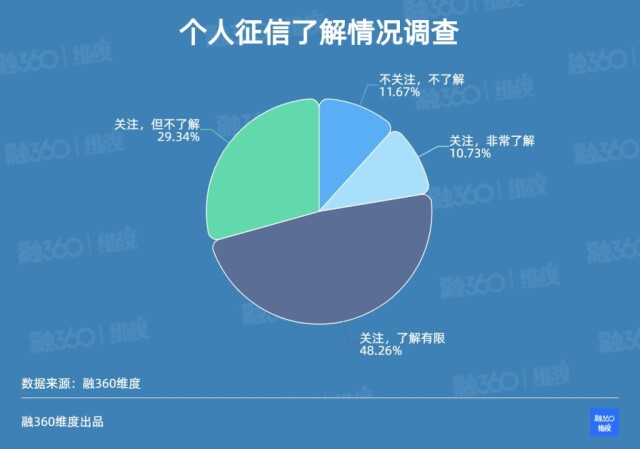

仅10.73%受访者非常了解个人征信

在政策不断推进社会信用体系建设的当下,大众对信用体系,尤其是个人征信了解有多深呢?《调查》显示,将近九成的受访者在采访中表示,平时关注个人征信信息,但仅10.73%受访者表示非常了解个人征信。

图片来源:《中国大众征信意识情况调查》

《调查》指出,在实际调查中,有近两成受访者不知道个人信用报告的出具机构(央行征信中心),有一半受访者不清楚个人信用报告免费查询次数(2次),仅有31.86%的受访者了解个人逾期记录展示时间(5年)。

具体来看,低龄、低学历人群对个人征信的了解更少。从年龄来看,25.93%的00后受访者表示不关注、不了解个人征信,远超其他人群;80后对个人征信的关注度最高,仅有5.41%的受访者在调查中表示不关注、不了解个人征信。

《调查》指出,不同学历人群之间,对个人征信的关注了解程度相差甚大。初中及以下学历的人群中,有42.86%的受访者表示不关注、不了解个人征信,这一比例是大学本科学历人群的9倍多;大学本科及以上学历人群中,不关注、不了解个人征信的比例低于10%。

《调查》还指出,乡村地区仍然是个人征信知识普及的薄弱之处,28%的乡村地区受访者表示不关注、不了解个人征信,是城镇地区的三倍多。

超三成受访者遭遇被动查询个人征信

《调查》显示,个人信用报告的使用范围已经远远超出信贷领域。调查结果显示,超半数受访者表示,在办理贷款、申请信用卡情况下查询过个人信用报告;超两成受访者表示,在出境签证、工作入职情况下查询过;还有5.68%的受访者表示,在相亲或结婚情况下,查询过对方的个人信用报告。

图片来源:《中国大众征信意识情况调查》

《调查》显示,有25.24%的受访者表示,没有查询过个人信用报告。实际上,央行征信中心每年提供两次个人信用报告免费查询服务,定期查询有助于了解自己的信用状况,同时避免一些意外事件导致自身信用受损而不自知。

有人没有查询过自己的个人信用报告,有的人却在不知情或被诱导情况下,被动查询过个人信用报告。《调查》显示,超三成受访者表示有过此经历。《调查》提示,若一段时间内,个人征信报告因贷款、信用卡审批等原因被不同机构多次查询,但个人信用报告中的记录又表明这段时间内没有得到新贷款或申请过信用卡,可能说明信息主体向很多银行申请过贷款或申请过信用卡但均未成功,这样的信息对后续相关申请可能会产生不利影响。

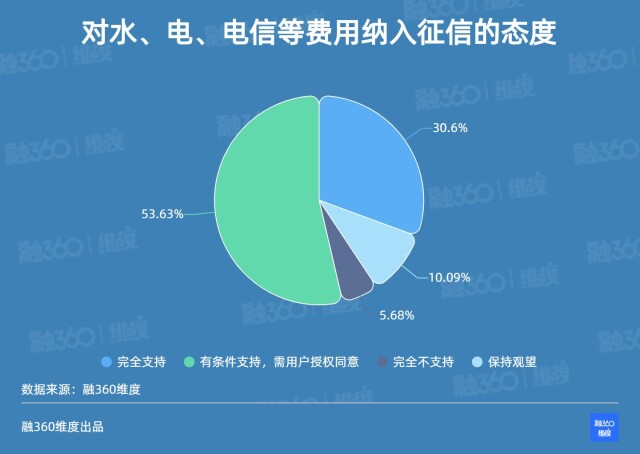

超三成受访者完全支持水、电等费用纳入征信

《调查》显示,对于一些可能引起舆论争议的信息,受访者态度不一。如之前盛传的水、电、电信等缴费信息的采集,30.6%的受访者表示完全支持;53.63%的的受访者表示有条件支持,前提是需要获得授权。

图片来源:《中国大众征信意识情况调查》

此外,38.8%的受访者表示,完全支持个人违反抗疫政策纳入征信黑名单;48.26%的受访者表示有条件支持;仅有5.68%的受访者明确表示反对。

《调查》指出,从年龄层面来看,年龄越低对完全支持丰富个人信用报告的意愿越低,00后完全支持比例最低为40.74%,70后最高为61.76%。

从学历层面来看,学历越高的群体,对丰富个人信用报告的认同比例越高。初中以下学历的受访者中,完全支持比例最低为42.86%;硕士学历以上的受访者中,比例最高为68.75%。

从居住地情况来看,在进一步丰富个人信用报告内容方面,城镇地区受访者完全支持的意愿高于乡村地区。

80后和90后是互联网“信用分”主力

除央行征信系统外,近年来涌现的各种互联网“信用分”也日益受到关注。调查数据显示,关注互联网“信用分”的受访者超过85%,略低于关注个人征信的受访者。不过,同个人征信一样,大多数受访者表示虽然关注“信用分”,但了解程度有限或者不太了解,仅有7.89%的受访者表示非常了解“信用分”。

从年龄层面来看,80后和90后是互联网“信用分”的主力,在各个场景中的使用比例大多高于其他群体。

不过,关注度高、应用广泛,并不意味着大众对互联网“信用分”完全放心。《调查》发现,高达80.13%的受访者表示,关注“信用分”的信息安全保障措施是否完善;68.14%的受访者关注“信用分”的信用评定是否严谨;还有53.31%的受访者表示关注“信用分”的个人数据采集范围。

从具体使用效果来看,比起央行个人信用报告,互联网“信用分”的表现仍存在差距。调查数据显示,19.24%的受访者表示“信用分”内容详尽,这一比例远低于央行个人信用报告;高达57.41%的受访者表示,“信用分”内容有所不足,准确性有待提高。

相关推荐

猜您喜欢

- 不良贷款率暂未明显抬升 银行大幅计提拨备增厚“安全垫”

- 最新!央行发声!涉及货币政策、数字人民币、贷款利率...

- 央行:以LPR改革促进降低贷款利率成效显著

- 央行:7月份银行体系对实体经济发放贷款新增1.02万亿元

- 大行小微贷款任务有望超额完成 银行应对不良上升工具足

- 部分城商行暂停与蚂蚁集团的合作贷款

- 甘肃银行上半年不良贷款率下降明显,定增正在路上

- 建行:上半年累计发放企业类贷款超3万亿元

- 银行暂停新增联合贷款 互联网贷款新规效果显现

- 发力稳就业 多地创业担保贷款政策升级

- 兴业银行提前超额完成12亿元中小微企业纾困贷款投放

- 最高法发文明确:套取金融机构贷款转贷行为无效

- 8月20日起海南公积金贷款最高可贷100万

- 银行收紧二次房抵贷 贷款流向仍是监管严查重点

- 浙江将公积金贷款逾期信息纳入信用评价指标