养老金改革应该怎么改?完善养老金体系要从哪些方面入手?居民储蓄结构如何优化?

多位金融业权威人士20日在博鳌亚洲论坛“迎接老龄化社会-养老金改革”分论坛上,对上述问题进行了回应。

周小川:完善养老金体系

做好国际经验比较非常重要

4月20日,博鳌亚洲论坛副理事长、中国人民银行原行长周小川在博鳌亚洲论坛“迎接老龄化社会-养老金改革”分论坛上表示,中国在养老金体系上没有积累足够的经验,因此做好国际经验的比较是非常重要的。他列举了经合组织、世界银行及其它养老金体系的比较。

经合组织、世界银行及其它养老金体系的比较

周小川介绍,目前我国养老金的三支柱分类如下:政府出钱是第一支柱,企业和个人出钱是第二支柱,个人出钱是第三支柱。“第三支柱有很大的潜力,对第三支柱应增强政府和财务的支持,以便更加有吸引力。”他说。

李波:推动养老金改革

可缓解长期资本不足的问题

中国人民银行副行长李波表示,养老金改革应该成为金融供给侧改革的重要抓手。

李波称,中国金融体系的一个明显短板是长期资本不足,尤其是股本不足。

“从国际经验来看,长期资本或长钱的主要来源之一是积累型养老金。”李波称,如果能够推动养老金改革向积累型方向发展,按照OECD国家平均水平达到GDP的126%,按去年GDP数据算,应有100万亿以上的养老金余额,“这是很大的一笔长钱,能够有效地帮助解决金融体系的明显短板,也就是长期资本不足的问题。”

提及养老金制度改革,李波表示,我国现在的居民储蓄集中于银行账户和房地产上,结构不够健康。应把一部分储蓄吸引到养老金账户中。养老金账户通过专业机构管理可以做长期资本配置,其中有很大一部分可以配置到股权类资产上。

李波认为,如果要转向积累型养老金,就需要动用一些其他资源来支持过渡期的养老金支付,这是最大的挑战。

“我国的优势是有比较多的资源能够利用,来支持养老金的转型。”李波介绍,一是国有资本的减持,后续力度可以更大;二是国有土地的收益;三是从其他国家的经验看,如果国有资本和国有土地收益不够,还可以发一些50年、100年的超长期国债。

李波强调,一旦养老金制度完成了转型,会对我国经济增长、技术创新、资本市场发展起到很大的支撑作用。

肖远企:推动个人资金供给

转化为第三支柱养老产品

中国银保监会副主席肖远企表示,第三支柱的发展与国家的经济发展阶段、老百姓金融消费习惯、预期寿命、老龄化程度以及出生率有关系。

“目前我国第三支柱比例非常低。我国储蓄率非常高,广义上可以算作养老金的一部分,但储蓄多以短期为主,不具备真正的养老特征,养老属性比较弱,目前要做的是把不具备养老特征的大量个人资金供给转化为长期的、有养老属性的、有相对安全保障和一定收益的第三支柱养老产品。”肖远企称。

肖远企认为,现在缺乏长久期的资产,应有相应的金融产品可供养老金第三支柱的资金投资。比如,现在保险公司的负债久期一般是13年,资产久期平均只有7年,资产久期和负债久期存在6-7年的错配,这说明缺少长久期的资产。

在肖远企看来,长久期的资金除了可以投资到资本市场外,还应发展长期的债券、更长期的储蓄产品,也可以发展更长期限的理财产品。此外,养老金是公共性的产品,其投资与一般金融产品不一样,一定要保证本金的安全,在本金安全的前提下,追求一定的收益。

相关推荐

猜您喜欢

- 感受中国经济强劲动能(图说评论)

- 中国启动全国自然灾害风险调查 拟建空天地一体灾害监测体系

- 20年,世界为何越来越想听来自这个中国小镇的声音?

- 中国公安部部署“昆仑2021”专项行动 打击食药环和知识产权犯罪

- 国际锐评丨20年,世界为何越来越想听来自这个中国小镇的声音?

- 十选一!猜猜看中国首辆火星车会取哪个名字?

- 新一批中国新冠疫苗活性成分运抵巴西

- 【沿着高速看中国】走进中国科学院西双版纳热带植物园

- 中国代表:希望更多朋友借助中文了解中国和联合国

- 中国城区人口破百万城市达93个:江苏、山东占比最高

- 经济大拿博鳌聚议 桥水基金达利欧看好中国资产

- 朱民:碳中和面临巨大挑战,同时将重构中国经济

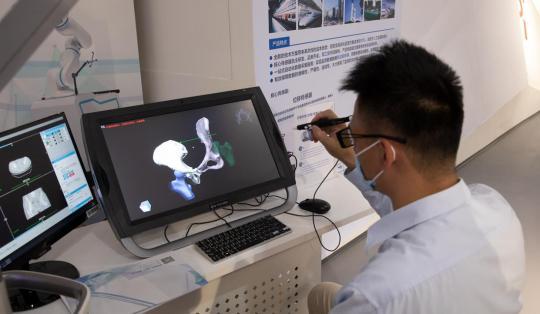

- 深刻认识中国在新一轮科技革命与产业变革中的优势

- 中国开通全球规模最大的互联网试验设施主干网

- 海评面:煽动网民搞垮中国?“洪博培们”打错了算盘

- 中国将论证实施小行星巡视等星际探测和重复使用航天运输系统