银华基金经理唐能,拥有12年投资经验,被市场称为“长期成长猎手”。作为长期成长股投资达人,他更关注公司的长期成长,依靠深度研究、前瞻性研究创造价值。

坚持长期价值投资

重点投向长期成长型公司

唐能2009年加入银华基金,担任过家电、通信、农业、医药等多个行业研究员。2015年5月开始管理银华和谐主题基金,目前担任银华基金长期价值增长投资部负责人、银华基金执行总经理。

作为“长期成长猎手”,唐能擅长从长期视角把握投资边界,在中期阶段匹配行业趋势和估值变化,分享优质公司长期业绩增长的收益,他不参与短期博弈和“能力圈”以外的投资。选股时,聚焦公司的长期价值,通过自下而上的行业和个股选择,构建长期成长型公司股票池,并在其中横向比较,选择中期趋势向上和估值较低的品种。

在唐能看来,长期成长型公司主要分为两大类型:一是“格局好”的公司,这类公司一般处于行业龙头地位,市场份额极高,对客户溢价能力高,供给很难被替代,比如高端白酒、免税、互联网平台、机场等;二是“增速快”的公司,即可以引领时代的公司,这些公司未来三年行业增速较快,行业空间比较大,比如电动车、光伏、创新药、医美等行业。

对于“格局好”的公司,只要发展格局没有受到实质性挑战,唐能会越跌越买,至少持有3年以上;而对于“增速快”的公司,在行业驱动因素没有受到挑战的情况下,一般会持有两三年,享受行业复合成长最快的阶段。

银河数据显示,截至4月13日,唐能自2018年12月管理银华瑞泰以来任职总回报177.08%,在同类型基金中处在前1/10。

在唐能看来,长期持有优秀公司,获取公司成长的回报是基金长期业绩的主要来源。今年春节以来,“抱团股”的大跌,让投资者认识到风险管理的重要性。他表示,在他的投资体系中,在追求上市公司长期成长的基础上,会在中期进行趋势和估值的动态调整;另一方面,他会力争对上市公司战略有更为准确的认识,降低误判的概率,通常在公司趋势下行、估值上行阶段替换到更具性价比的标的上,在长周期的视角下,可以增强投资组合盈利和估值的平衡。

A股将维持“慢牛”行情

结构性创新行业机会仍存

唐能判断,今年A股市场将大概率维持震荡态势,但市场风格依旧会延续2019年以来的结构性行情,市场整体机会仍然大于风险,成长股的“慢牛”行情可期。

唐能表示,站在长期的视角上,随着地产销量趋于平稳,自主创新型产业成为推动中国经济发展的驱动力;从监管政策来看,中国经济目前正处于向上复苏的反弹阶段,货币政策、财政政策不会“急转弯”,流动性也将整体偏宽松状态,资本市场注册制等改革在深入推进;从估值来看,在A股企业整体盈利确定性的前提下,估值不是市场风格变化的主要因素,公司股价将主要围绕业绩波动。

“A股市场未来还是将呈现较为均衡的慢牛状态,全市场暴涨暴跌的概率较小,市场波动幅度较之前有所降低,系统性市场风险不大。”唐能强调,“在震荡中,要警惕大跌时悲观,大涨时乐观,对持仓资产的长期认可不要因为短期大跌而改变。”

与此同时,唐能认为,经历过近期市场一轮调整后,新基金建仓已迎来合适时点。和年初相比,核心资产平均下跌20%~30%,估值回归至合理区间,有机会以较低的价格买入看好的优质标的。

即将发售的银华瑞祥一年持有也会按照唐能的投资思路,拉长建仓周期,在建仓初期谨慎观察,待市场进一步回调再加速建仓。在完成建仓后,基金的大部分时间将维持较高仓位运作。当市场出现极端泡沫或对未来一段时间的市场行情十分确定时,才会进行大幅仓位调整。

谈及新基金的投资方向,唐能表示,银华瑞祥一年持有将主要聚焦高端制造、智能制造、医药行业中的细分龙头,以及科技行业中的新兴赛道,如人工智能等领域,重点投向结构性创新行业中的优质公司,分享优秀公司长期业绩增长带来的回报。

相关推荐

猜您喜欢

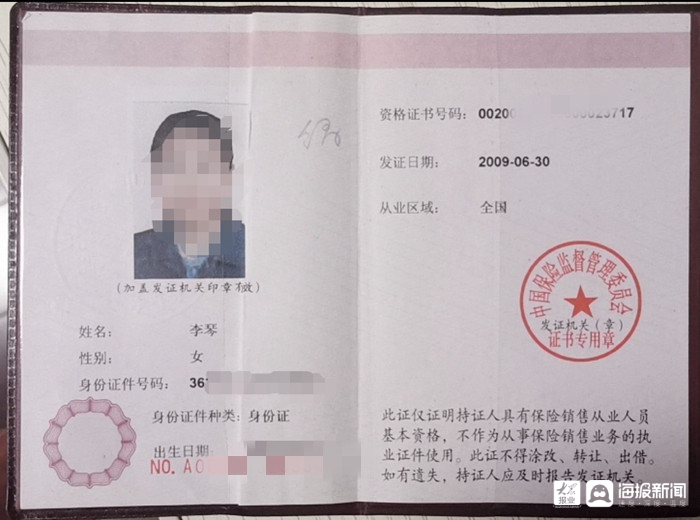

- 江西一女子保险资格证被保险公司冒用11年 涉事公司拒绝透露更多细节

- 东方基金蒋茜:优质公司价值低估 未来存在纠偏和修复可能性

- 嘉实价值臻选混合正在发行

- 五矿经易期货有限公司拟变更为五矿期货有限公司

- 有赚头!五大行AIC公司2020年分羹49亿

- 15家银行理财子公司晒去年成绩单 全部盈利

- 3月份新发银行理财产品超5000款 理财子公司发行产品数量大幅回升

- “为跨国公司开辟更多发展空间”

- 中石油储气库分公司副总经理宓龙彪接受审查调查

- 奥特曼童装关联公司被限制高消费 其股东为日本奥特曼卡通公司

- 山西银行筹建获批复 山西城商行“双雄”并立格局形成

- 太平洋证券:华润关联公司与公司第一大股东进行过初步接触 目前无实质性进展

- 河南省对隆庆祥公司总裁网上实名举报反映问题展开核查

- 中国铁路北京局集团有限公司原副总经理王长钊被查

- 多家上市公司回应“芯”事:对业务影响有限,将积极应对

- 美债冲击波缓和,4月价值股成长股或同步攀升