本报记者 苏向杲

备受资本市场关注的险资权益投资再现重要变化:近期,银保监会披露的数据显示,截至今年2月末,险资对股票与证券投资基金(下称“基金”)的合计配置余额为29139亿元,较1月末的29554亿元缩水415亿元。

值得关注的是,这是自2020年9月以来,险资股票与基金配置余额在连续4个月增长后,连降两月。今年1月末,险资对股票与基金的配置余额已环比缩水267亿元。

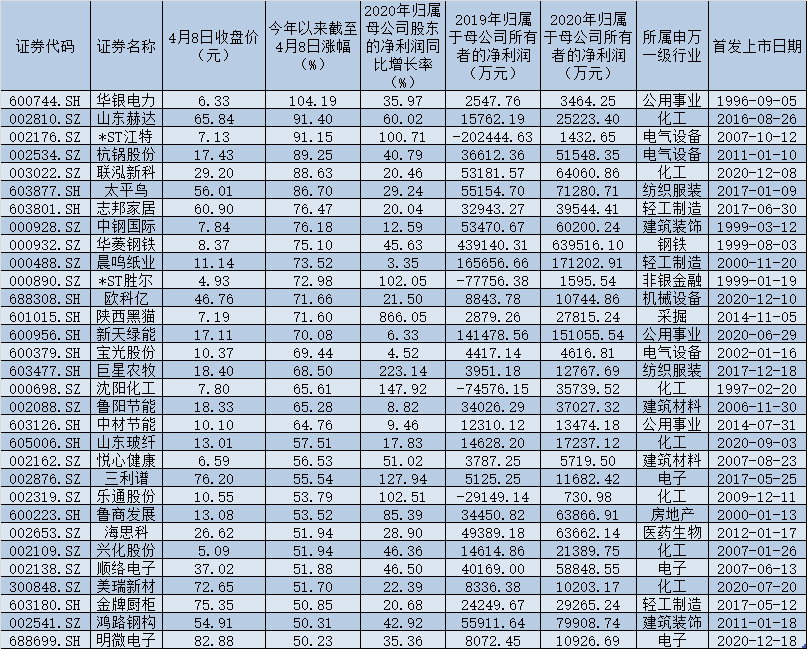

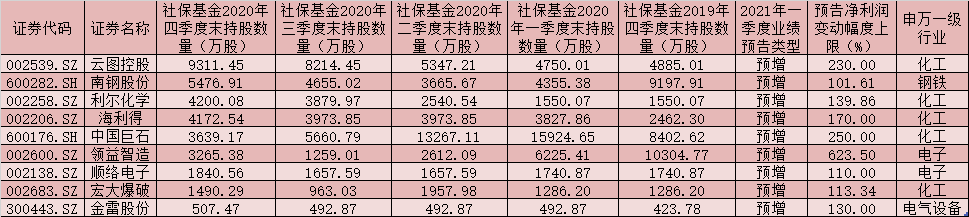

险资权益投资变化是市场的重点参考指标,缘何连降两月?险资权益投资余额变化主要与两大因素有关:一是主动增减仓;二是公允价值变动。从今年2月份A股市场及权益市场走势来看,险资重仓的银行、地产龙头股并未出现大幅回撤,中证银行指数2月份上涨1.74%,地产指数上涨了9.05%。与此同时,2月份可配置于权益市场的增量险资达858亿元。由此可以推断,2月份险资小幅减仓的可能性较大。

险资下调今年收益预期

去年以来,白马股持续大涨,并在今年年初出现急速上涨,引发了险资机构对A股估值泡沫化的担忧,与此同时,一些险企微调权益配置仓位,并降低了险资投资预期。

比如,中再资产管理股份有限公司党委书记、总经理于春玲表示,过往一年,国内权益市场的“掐尖”效应更加明显,高估值板块屡创新高,部分板块不排除投资者因缺乏安全感向确定性拥挤交易的可能性,因此,对资产局部过热后的大幅波动和系统性风险不可不防。

平安资管多资产投资团队负责人邢振在接受《证券日报》记者采访时表示,今年是一个上市公司估值收缩与盈利回升并存的年份,需要降低对A股投资收益率的预期。疫情后全球流动性宽松带来估值扩张是去年全球股市大幅反弹驱动力,且A股在2019年和2020年已连续两年实现估值扩张。今年,伴随信用环境的逐步收紧,预计估值对A股市场的影响将趋于下降,对市场走势不利。

中国人寿投资管理中心负责人张涤近期对《证券日报》记者表示,“A股长期向好趋势不变,但指数经过了过去两年的大幅上涨,出现了局部估值过高的情形,我们在去年年底已经预见到了,并做了相应安排。”

长期看好A股投资价值

尽管今年前2月险资对权益投资有所收缩,但近期多家险企表态,看好A股的长期投资价值。

张涤对《证券日报》记者表示,2019年、2020年,中国的权益市场表现非常好,今年保持对中国权益市场长期向好的观点不变,看好权益市场的逻辑基于以下几点:一是宏观经济表现不错。二是监管层不断完善资本市场,长期向好趋势是确定的。三是中国广大老百姓都有资产配置的需求,中国权益市场也是外资全球配置不可或缺的元素,这些都会产生很多权益市场的配置机会。四是A股投资者的结构在发生变化,机构投资者的声音越来越大,投资者的成熟度在不断提升。因此,A股长期向好趋势不变。

人保资产权益投资部总经理于立勇近期表示,去年底市场普遍都比较悲观,觉得连涨了两年,今年可能风险会大一点,甚至跌幅比较大。这种警惕是需要的,但是大熊市还是没有条件,一是经济形势本身还不错;二是预估货币政策的调整会循序渐进。

中国太保集团总裁傅帆指出,“2021年,宏观经济有望实现较快增长,权益性资产存在结构性机会。预计市场经济下行压力减少,公司将在战略资产配置牵引下,在长久期资产配置中根据资产的风险收益特征,执行哑铃型资产配置策略,侧重于长期利率债产品,延展固收资产久期,以及包括非上市股权战略的权益资产配置。”

傅帆近期也撰文指出,“权益资产,包括非上市股权,是实体经济的最原始、最根本也是最重要的融资渠道。历史上,出于对市场风险的谨慎和保护偿付能力的需求,险资在权益类资产的配置较为保守。但是,未来的险资势必增加权益资产的配置。据中国保险资产管理业协会数据,近半数的险资企业表示会在2021年提升权益资产配置。究其缘由,主要是随着利率的持续低行,权益资产作为提升投资收益的手段的重要性更加突出;更重要的是,包括一级和二级市场在内的权益市场的长期回报是宏观经济发展的直接结果。保险业的兴衰与宏观经济的发展密不可分,只要我们对中国的经济增长保持信心,就有理由长期投资权益资产。随着新冠疫情的有效控制和经济新一轮上升周期的开始,更由于股票市场注册制改革,权益市场的透明度和专业度大幅提升,权益资产展现出更强的吸引力。”

(编辑 上官梦露)

相关推荐

猜您喜欢

- 天问一号绕火近两月 收集数据以备择机着陆

- 外汇局:3月末我国外汇储备规模31700亿美元

- 3月末外储规模3.17万亿美元 估值效应导致规模变动

- 3月末外储余额3.17万亿美元,估值变动致规模小幅下降

- 盛京银行发布2020年业绩报告:储蓄存款余额比上年年末增加69%

- 国内车企今年前两月因缺芯减产5%至8%

- 前两月国企利润总额累计同比增速由负转正

- 银行清理沉睡卡引担忧:余额去哪,交易记录还在吗

- 涉农贷款余额持续增长 金融服务“三农”成效明显

- 两融余额12天降200亿 融券余额逆市增长15亿

- 今年前两月地方民政部门取缔、劝散非法社会组织23家

- 前两月经济稳步恢复 一季度GDP同比料大增

- 下周关注丨前两月经济数据将公布,这些投资机会最靠谱

- 险资股票与基金配置余额连增7个月后首降 1月份环比缩水267亿元

- 招商证券:前两月新增借款占上年末净资产比例达35.5%

- 莱州农商银行存贷款余额较年初双增