证券时报记者 孙晓辉

东方基金权益投资部总经理蒋茜坚守价值成长逻辑框架,基于好赛道、好公司和好价格三大维度,寻找“从1到N”的内在价值确定性成长的投资机会,尤为关注估值与业绩的匹配度。

寻找内在价值

确定性成长机会

非金融科班出身的蒋茜既做过企业宏观战略管理咨询,又有过头部券商和保险机构的投研经历。多年复合型背景打磨下,蒋茜擅长通过中观视角的行业比较确定景气周期,然后采用GARP策略自下而上精选个股。

“在我的逻辑框架中,投资收益主要来源于两种:一种是深度价值投资,在资产被低估时买入并持有,最终通过价值回归获取较大收益,这是传统格雷厄姆式的价值投资模式;另一种是价值成长投资,即在一个行业里选择一个好公司,通过其内生价值增长或成长,带来不错的投资回报。”

在蒋茜看来,价值成长投资主要基于好赛道、好公司、好价格三个维度,寻找“从1到N”的内在价值确定性成长的投资机会。其中,好价格就是关注估值与业绩的匹配度,用量化指标来讲就是市盈率相对盈利增长比率(PEG)的概念,但主动投资与量化投资不同,好价格并非一个简单的数字概念就能完全体现,“一个投资者的核心竞争力是对资产定价的能力,是对产业长期趋势、公司竞争地位与发展空间的长期确定性认知能力的变现。”

由于此前做过策略、周期与TMT等板块研究,科技创新和高端制造一直是蒋茜比较擅长的领域,但他坦言希望做一个全天候的基金经理。在他看来,虽然不同行业存在不同的框架,但投资中很多东西都是相通的,“价值成长的投资风格并不是只在成长股中适用,这个风格适用于所有市场的所有领域。”

在拓展自身能力圈的过程中,蒋茜除了保持好奇心和持续思考学习的能力,也很重视投研团队的赋能,以及与圈内朋友的深度交流。

凭借深厚的专业积淀,蒋茜管理的东方主题精选和东方创新科技去年都取得翻倍的可观业绩。更难能可贵的是,两只基金由于投资范围不同,投资策略上也存在较大差异,其投资能力的延展性和包容力可见一斑。

重点关注

估值和业绩匹配度

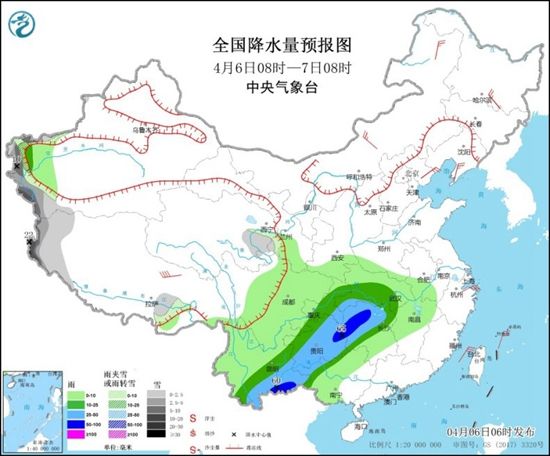

展望后市,蒋茜表示,从宏观层面来看,随着疫苗逐步接种,疫情对社会和经济活动的负面影响或逐渐弱化,全球经济的复苏和反弹相对确定。从上市公司层面来看,得益于国内疫情较早得到控制以及全球经济复苏,国内上市企业在盈利端将有不错的增长。不过,今年可能是流动性的拐点,流动性收紧可能是市场面临的最大不确定性。

在此背景下,蒋茜认为,以全球经济复苏为主线的顺周期资产将阶段性占优,而流动性收紧和利率上行对高估值的核心资产带来一定估值压力。因此,全年市场的波动预计会较大,市场将在企业盈利复苏和货币边际收紧之间寻找新的平衡。

在具体操作上,蒋茜表示,虽然不会像去年那样极致随时保持较高仓位,但也不用太悲观。今年会更加关注投资的性价比。在行业配置上,采取均衡配置的策略。在消费、医药、周期和科技制造等方向上,通过深入研究,积极寻找性价比较高的价值成长股进行投资,重点关注当期估值和业绩的匹配度。

蒋茜认为,在震荡行情下,如果行业和个股配置做得好,也会有理想的超额和绝对收益,核心在于选股和选行业。今年会尽量淡化短期的市场波动,立足于长期成长,积极把握结构性机会。“从中长期因素来看,二级市场的投资机会依然很多,中间的波折肯定要小心谨慎面对。从历史统计规律来看,能够躲坑的人也会错过很多收益期,所以,我们要做的无非是尽量减少回撤的幅度。”

据了解,由蒋茜掌舵的东方鑫享价值成长一年持有期于4月6日正式发行。蒋茜表示,新基金依然坚持价值成长的投资理念,短期会偏稳健保守一点,希望通过均衡配置和持仓质量去控制回撤。

相关推荐

猜您喜欢

- 业绩补偿风波再起,投服中心质问*ST环球及其董监高

- 海外疫情“拖累”业绩?福耀玻璃维持高分红比率拟“10派7.5元”

- 券商年度业绩亮眼 多元化战略带动转型

- 三重利好支撑水泥涨价,低估值水泥板块迎来修复行情

- 工建交三大国有行去年业绩集体增长

- 百信银行2020年业绩:总资产规模突破664亿元 金融科技投入超4.4亿元

- 白酒概念异动拉升,有机构称已至估值底部

- 注重安全边际 主被动基金震荡市放缓建仓

- 控股股东增持8.18% 顺周期下浙商中拓估值有望提升

- 纳指跌势重启?成长股“挤估值”压力或持续释放丨美股观察

- 鹏华基金陈璇淼:股价增长有业绩支撑才值得跟随

- 被剔除“果链”欧菲光一字跌停,板块杀估值行情远未结束

- 大众去年业绩下滑,今年计划交付百万辆电动车

- 指数攀高期间快速入市 1.3万亿元新基金业绩差距大

- 政策利好频出,环保板块大涨,机构称估值修复趋势确立

- 中盐化工:部分产品电价调整 预计对经营业绩将产生重要影响