证券时报记者 谢忠翔

遏制借贷机构误导利率宣传,央行再发新规。3月31日,央行发布公告称,为维护贷款市场竞争秩序,保护金融消费者合法权益,所有贷款产品均应明示贷款年化利率。同时,央行还明确了年化利率的计算标准。

研究人士表示,此次新规一方面是落实消费者权益保护,加强金融机构放贷行为监管的重要举措,保护了金融消费者的知情权;另一方面,意味着监管部门对放贷机构信息披露的要求更进一步,也能够为司法机关处理借贷纠纷的量裁标准减少不确定性。

须明示真实年化利率

贷款日利率0.055%?看似低廉的借贷成本,实际年化利率却高达20.08%。不少借贷机构在展业过程中以日利率、月利率等标准不一的方式模糊化借贷成本,现实中已有大量消费者因不清楚真实利率而掉入债务陷阱。

3月31日,央行正式发布2021年第3号公告,对各类从事贷款业务的机构提出要求,即所有贷款产品均应明示贷款年化利率。

具体来看,新规要求所有从事贷款业务的机构,在网站、移动端应用程序、宣传海报等渠道进行营销时,应当以明显的方式向借款人展示年化利率,并在签订贷款合同时载明,也可根据需要同时展示日利率、月利率等信息,但不应比年化利率更明显。

央行明确,从事贷款业务的机构包括但不限于存款类金融机构、汽车金融公司、消费金融公司、小额贷款公司以及为贷款业务提供广告或展示平台的互联网平台等。

针对借贷成本的计算标准,央行也提供了具体指引和计算公式。贷款年化利率应以对借款人收取的所有贷款成本与其实际占用的贷款本金的比例计算,并折算为年化形式。其中,贷款成本应包括利息及与贷款直接相关的各类费用。另外,贷款年化利率可采用复利或单利方法计算。采用单利计算方法的,应说明是单利。

“低息贷款”猫腻颇多

央行此次公告显示,在明示利率的规则上,所有放贷机构均明示年化利率是必选项,而公布日度利率和月度利率是可选项。

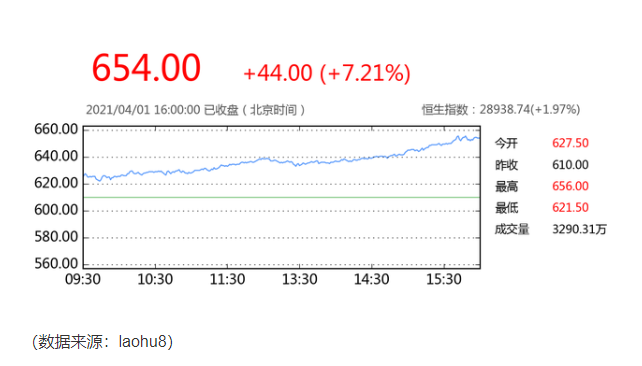

证券时报记者在多款网络借贷平台上看到,在相关页面通常以“1000元借1天,利息低至0.55元”或“日利率0.055%起”等类似内容为主要宣传文案,却并未明确标注年化利率。若以年化利率标准计算,前者的真实利率高达20.075%。

在部分银行APP的消费贷借款页面,仅有“日利率0.059%”这样的信息,只能在借款后的还款计划中看到以最小字体注明的“年化利率:21.24%”等内容。记者以“利率不符”为关键词在消费者投诉网站“黑猫投诉”搜索,发现超4800条投诉内容,大多投诉内容为实际利率与合同不符。

据了解,目前除了网络小贷、消费金融公司等机构,部分银行信用卡业务也并未直接展示手续费、利息等费用的年化利率,由于信用卡分期业务存在期数的差别,相关费率也并不一致。

遏制借贷机构误导宣传

“新规出台前,有的贷款机构在贷款营销及贷款合同签约环节,其中利率一项内容上,有以日、月、年标出的,不一而论且鱼目混珠,在利率计算环节也五花八门,甚至出现了利滚利、贷款利率驴打滚等,个别机构尽其所能欺诈,已经出现借款人深受其害的案例。”中国人民大学重阳金融研究院高级研究员王衍行告诉证券时报记者。

王衍行认为,这次央行要求明示年化利率,并提出在营销、鉴定合同、计息方法等环节的具体要求,有利于在法治层面明确借贷双方权益,从而维护全社会的公平正义,也是对“套路贷”、高利贷欺诈行为的震慑和打击。

北京市网络法学研究会副秘书长车宁对证券时报记者表示,“在对消费者权益保护过程中,知情权有着重要地位,只有实现对消费者知情权的有效保障,才能谈及对选择权、公平交易权的覆盖,在原本就存在信息不对称、专业落差以及花样繁多的金融领域更是如此。”

同时,车宁认为,由于规范也涉及助贷甚至民间借贷,影响将更为广泛。结合当前市场形势,有可能推动实质借贷利率进一步下行,客观上推动市场竞争更趋激烈,特别是相对下沉的借贷机构将面临更大经营压力。此外,部分机构甚至可能面临合规及舆情风险。

资深信用卡研究专家董峥对证券时报记者表示,若此次央行公布的新规同样适用于银行信用卡业务,将更有利于保障用户的知情权,如不同银行信用卡分期的手续费标准不一,公示分期费率标准后,将有利于消费者对比各银行之间的资金成本,从而做出决策。

厘清借贷纠纷司法争议

北京大学数字金融研究中心副主任沈艳日前撰文指出,除了保护金融消费者之外,央行此次发布的公告对解决借贷纠纷的利率标准也具有明确的指征意义。在没有明确要求展示年化利率之前,因为年化利率计算的专业性,即便是司法机关公职人员也不完全清楚实际年化利率与合同等额本息下利率的差异。

实际上,关于放贷机构的真实利率问题,确实在司法实践中引发过争议。针对部分案件中实际利率远高出合同利率的情况,有案例的判决结果显示,部分司法机关也认为只要借款方看到了具体的还款金额与期限表格,就应知晓真实借贷利率。

2021年1月1日,《民法典》正式实施,其中有条文明确规定,贷款人在与借款人,尤其是金融消费者订立借款合同时,应当采用通俗易懂的方式明确告知实际利率,或者明确告知能够反映实际利率的利息计算方式。

“在实际借贷纠纷中,如果没有金融监管部门明确的规则,按照何种利率裁量金融消费者的知情权仍可能存在司法争议。央行公告要求放贷机构明确年化利率,为司法机关减少裁量不确定性提供了标准。”沈艳在文章中指出。她还认为,不同放贷机构需要尽快评估这一公告对自身业务的影响、并作出调整以满足合规要求。

相关推荐

猜您喜欢

- 央行回应“彩礼贷”:引导居民过度负债 脱离金融服务实体经济本职

- 央行:所有贷款产品均应明示贷款年化利率

- 央行等三部门完善金融机构客户尽职调查规定

- 央行上海分行冯攀:规管“有毒算法”,算法透明化也存隐忧

- 4月流动性扰动因素增多 央行料施援手

- 4月流动性缺口扩大,央行会继续“手紧”吗?

- 终于要管管那些“躺着赚钱”的评级机构了!央行等五部门重磅发文

- 2020年工商银行实现净利润3177亿元 普惠贷款增幅达58%

- 去年浦发银行对公贷款新增超3700亿,重回股份行第一

- 盘前必读丨央行货币政策例会释放哪些信号,多家上市公司豪气分红

- 工商银行经营基本盘平稳 延本延息贷款风险正有序释放

- 关注汇率预期管理,央行新一届货币委员会首次例会透露什么信号

- 央行:73.8%的银行家认为一季度货币政策“适度”

- 央行:一季度倾向于“更多消费”的居民占22.3%

- 央行:推动实际贷款利率进一步降低

- 央行再次强调“房住不炒”定位 专家预计部分城市信贷收缩可能性增大