本报记者 吕东

2020年作为极为特殊的一年,面对突发疫情及国内外复杂的经济形势,依托贵州区域经济崛起机遇,贵州银行坚定推动战略转型,风险管控、业务发展两手抓,克服疫情给银行经营发展带来诸多不确定因素,交出了一份良好的业绩答卷,在15家港股上市城商行中资产质量最优、规模增速稳健,展示了强大的发展韧性。

调结构、稳增长

多项经营指标持续向好

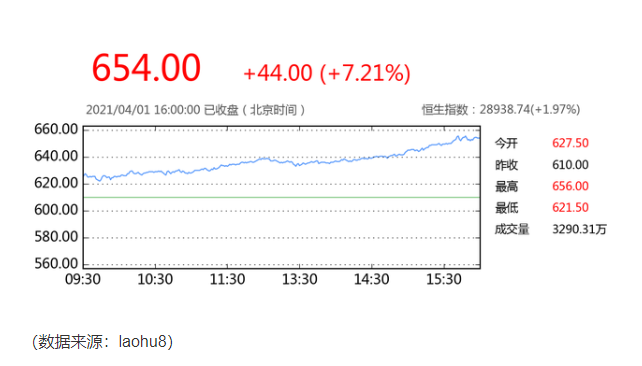

贵州银行于3月30日对外发布2020年度业绩报告。报告显示,该行去年总体经营情况持续向好,营业收入、净利润同步增长。2020年,贵州银行实现营业收入112.48亿元,较上年增长5.06%;净利润36.71亿元,增长3.00%。

2020年,该行业务转型成效显著,收入结构显著改善,中间业务收入渠道大幅拓宽。其非利息收入占比10.01%,较2019年末提升2.21个百分点,中间业务净收入3.63亿元,同比激增283.05%,增速在15家港股上市城商行中排名第一。

贵州银行坚持“零售转型”,持续深化客户经营,丰富产品服务,推动零售业务实现快速发展。该行去年零售业务实现营业收入在总营业收入中占比增至15.38%,提升5.04个百分点。

其将交易银行业务作为“轻资本”转型的重要推手,该行交易银行业务实现中间业务收入稳步提升,目前已成为该行重要的利润增长点。

年报显示,去年该行投放贸易融资87.73亿元,较2019年增长87.00%;贸易融资余额70.85亿元,增幅70.03%,贸易融资市场份额从18.14%升至22.81%。截至2020年年末,贵州银行个人存款余额突破千亿元大关,达1016.33亿元;个人存款较年初增长200.15亿元,增速24.52%,为同业平均增速的2.27倍。

数据的背后,传递着该行积极转型的信号。去年,贵州银行对公业务、零售业务、资金业务三者的比例为65:15:20,营收结构较此前更为合理。保优势、补短板、促转型,贵州银行朝着零售业务突破、对公业务做精、同业业务稳健的三大方向不断优化业务结构,从而进一步提高经营效益。

提质量、降风险

不良贷款率为所有港股上市城商行最低

疫情加速了商业银行数字化转型进程,在此背景下,贵州银行也持续加快数字银行建设,推动交易线上化、移动化,适应数字化发展趋势,加强自身能力建设。

2020年,该行手机银行注册用户341.97万户,较2019年末增长29.60%,月活用户40.11万户,增幅17.00%。同时,线上服务场景增加,在2020年完成对医疗、政务、出行、教育、消费等场景的覆盖。

随着信贷投放力度加大,商业银行资产规模普遍呈现水涨船高之势,贵州银行资产规模在去年也实现了两位数增长。截至去年年末,该行资产规模达4564.01亿元,较2019年年末增长11.48%;信贷规模2139.23亿元,增长18.93%,吸收存款2890.43亿元,增长11.06%。

在2020年,突发疫情及复杂的经济形势,对商业银行资产质量来说无疑是一场大考。贵州银行资产质量方面依旧实现了不良贷款率下降,整体风险可控良好态势。截至去年年末,贵州银行不良贷款率1.15%,较2019年年末下降0.03个百分点,取得了不良贷款率“5连降”。该行不良率在15家港股上市城商行中处于最低水平。

持续优化信贷结构,去年贵州银行结合国家宏观调控政策及产业政策,压降“两高一剩”行业贷款规模,加快退出产能过剩、“僵尸企业”等高风险领域客户。其中,房地产业不良贷款率由2019年末的3.43%降至0.10%,批发及零售业不良贷款率由2.39%降至0.97%。

公告数据显示,该行2020年度资产减值损失为32亿元,同比增加0.59亿元,增幅1.86%。资产减值损失,即资产减值损失准备金,准备金规模的增加意味着抗风险能力的增强。资产减值损失规模的进一步提升,使得该行的拨备覆盖率上升9.41个百分点,达到334.36%,稳居15家H股上市城商行首位。

不良贷款率和拨备覆盖率的“一降一升”,该行在资产质量持续保持稳定基础上,风险抵御能力进一步增强。

记者注意到,在业绩增长的同时,贵州银行也通过稳定的分红政策积极回馈股东,且分红全部采用现金分红方式,起到了一家上市银行良好的示范作用。根据该行2020年度利润分配方案,贵州银行拟以2020年末股本145.88亿股为基数,按股本的7%分配现金股利,现金分红总额为10.21亿元(含税)。

助实体、帮小微

融资余额近千亿元

2020年是十三五规划收官之年,贵州银行全面做好“六稳”工作,落实“六保”任务,紧紧围绕国家重大战略部署,坚定支持实体经济发展,助力脱贫攻坚、金融帮扶受疫情影响企业复工复产。

该行建立支持十大工业产业工作机制,围绕基础能源、优质烟酒、新型材料、高端装备制造等,大力支持贵州省重点企业和重点项目建设,不断为实体经济提供更加优质高效的金融服务,持续加大信贷资源向实体经济倾斜力度,全面提高金融支持实体经济发展的能力和水平。

截至2020年末,贵州银行实体经济融资余额942.95亿元,较去年年初增加138.11亿元,增幅17.16%。民营企业贷款余额310.67亿元,增加90.74亿元,增幅41.26%。

疫情期间,该行累计投放贷款600亿元,保障7580户市场主体正常运行,覆盖医院以及药品制造、药品流通、防疫用品制造等抗疫核心环节中的各类企业。

在普惠金融方面,该行深耕小微业务。截至2020年末,该行银保监口径普惠型小微企业贷款有贷户14251户,金额203.09亿元,分别较2019年增长2295户、76.67亿元,增速分别达到19.20%、60.65%。

作为贵州省内的本土城商行,贵州银行尽全力支持全省高质量打赢脱贫攻坚战,不断增强服务实体经济的精准性、有效性,践行一家省内银行业金融机构的社会责任。据了解,在脱贫攻坚中,该行对原66个贫困县融资余额超过950亿元,精准扶贫贷款余额超过256.85亿元。此外,贵州银行建成户劳动者综合服务站117个,签约惠农站点达212家。

(编辑 李波)

相关推荐

猜您喜欢

- 贵州习水举行第六届红军节暨“清明·祭红”活动

- 险资对A股核心资产不离不弃 国寿连续三季度增持贵州茅台

- 贵州化屋村:非遗+扶贫 振兴乡村旅游文化

- 财鑫闻丨贵州茅台豪甩242亿、净利润5成给股东分红!机构预计目标价:3000元

- 贵州:家庭农场成乡村振兴生力军

- 贵州省出台深化高考加分改革实施办法

- 丰富企业风险管理体系 工业品期权夯实产业转型升级之路

- 贵州省发改委原副巡视员柳辉接受审查调查

- 重拳惩治“村霸” 各地深化扫黑除恶夯实基层基础

- 中国贵州省与厄瓜多尔皮钦查省各取其长将开展务实合作

- 二线高档2月再迎“普涨” 红旗稳固领跑地位

- 夯实消费者权益护航315 平安信托支招守护“稳稳的幸福”

- 贵州遵义与上海师生“云连线”同上一堂课

- 拓展场景、夯实基础,来看看数字产业怎样提速!

- 贵州省与奥地利施蒂利亚州在卫生健康领域加强互利合作

- 贵州发布一批反不正当竞争典型案例