顶级投资人本期嘉宾是瑞信环球首席投资总监Michael Strobaek。瑞信来自瑞士,历史超过160年,业务遍及全球50个国家和地区,目前旗下管理的资产达1.5万亿瑞士法郎,大约1.6万亿美元。Michael Strobaek是丹麦人,从业时间超过20年,目前负责瑞信所有的投资业务。

2008年金融危机之后的十几年,在发达经济体,通胀几乎失去了踪影,而近期伴随着美国十年期国债收益率的突然大幅走高,再叠加美国1.9万亿美元的刺激计划,市场开始担忧,沉睡十年的通胀会不会卷土重来。

所以,怎么理解市场目前的这种焦虑,以及这种焦虑带来的动荡,点击视频,一探究竟。

以下为文字实录:

第一财经:Michael你好,谢谢您抽时间做客顶级投资人,首先问问,你身在何处?

瑞信:我在瑞士苏黎世瑞信的总部

第一财经:我读了你写在2021年初的备忘录,你在其中说到,2021年还是一个能从股市中收获颇丰的年份。现在是3月,我们已经经历了非常动荡的两个月,所以你是否要修改一下你的观点?

瑞信:目前还不用,我们的前瞻中的关键信息仍如我们预测。我们看到了今年金融市场的良好开端。当然,由于我们所承受的额外债务负担,货币政策会和财政政策结合在一起的。这也意味着我们需要非常仔细地关注通货膨胀和央行的行为。今年经济复苏将非常强劲,尤其是在下半年。而且利率保持在非常低的水平,这意味着市场总体上会复苏。股票、大宗商品将会比债券有更好的收益。

第一财经:具体到区域和行业,2021年你最看好什么?

瑞信:总体来说我们比较看好受益于这个再通胀和复苏环境下的行业和地区。这将导致板块轮动。我们说的疫情中的赢家,也就是因疫情而直接获益的公司。从我们的角度来看,这个交易要结束了。因为我们要走出来了。相比之下,我们更关注那些从市盈率、账面价值、股息率等等都被低估的股票,也就是价值股。我们看好新兴市场和中国。在发达国家,我们现在明显偏好周期性资产。产业来看,我很喜欢大宗商品方面,医疗保健我们也很喜欢。最后,金融股也可能成为下一阶段市场的赢家。多年来,金融股表现不佳。我们现在能看到的是收益率曲线变得十分陡峭,并且可能会更陡峭,甚至持续很长时间,这广义来说利好金融股。金融股现在也拥有很吸引人的估值。

第一财经:目前正好是新冠疫情爆发一周年,现在是输家变赢家的时候了吗?

瑞信:我认为这是个很好的结论。我认为,如果你考虑增长与通胀的关系。如果目前成长非常明显,但我们正在更多地转向通胀,那么这意味着我们将看到所说的长期轮动,更多地转向价值股、金融股、周期股。

第一财经:美国股市屡创新高,而我们近期也看到了外界一致的泡沫警告。你有相同的担心吗?

瑞信:不,我不担心。我不认为人们应该通过观察市场点位来进行投资。市场总是在上升,股票市场自从存在以来就一直在上升。如果你担心创新高的话,你就永远不要投资股市。不过有的行业,比如科技和另类资产、比如加密货币这种估值已经飞上天了,而且也越来越难解释和理解。根据我们的观点,现在的市场没有到疯狂的繁荣。让我引用一段十分有名的投资人John Templeton 先生的话,他说得很清楚,牛市诞生于悲观,成长于怀疑,成熟于乐观,死于狂欢。我不觉得我们现在处于或者快到达狂欢的阶段。我想现在的市场还是在怀疑和乐观之间。你问题中也指出,一些人仍然怀疑股市和经济复苏的可持续性,这通常就是好兆头。

第一财经:从0到100,0是绝对防御,100是绝对进攻。你现在处于什么位置?

瑞信:我们的整体战略一直处于一种风险模式,我和我的团队是为数不多的。在去年3月决定抄底的全球首席投资官,然后在夏季的几个月里我们获利了结。我们年初大概有75的进攻值,按照你的说法,现在我们大约有66的进攻值。

第一财经:你提到现在我们面临着再通胀压力。你最近从你的客户那里也收到越来越多的再通胀的问询吗?

瑞信:有的,在最近的2到3周。有一个很明显的长期利率上升,特别是在美国。如果失控了,可能使得反弹的股市脱轨。

第一财经:过去十年,大多数的时间,世界的经济问题由央行的目标判断。是通胀太少,而不是太多。所以简单的结论就是,价格的上涨是件好事,所以为什么市场还那么担心?

瑞信:当然通胀有它丑陋的一面,它也会有其好的一面,这就是通胀预示着经济复苏。经济复苏了当然价格就有了一些压力,不过这不一定是坏事,它也会支持盈利。然而,我们可能离我们认为有问题的利率水平,还有很长一段距离。

第一财经:但这次很多人认为价格上涨比之前更有说服力。美国前财政部长劳伦斯·萨默斯说,美国政府1.9万亿美元的额外支出将导致我们这一代人从未见过的通货膨胀。

瑞信:当然,总有人是这样想的。金融危机以来,我们没有看到通胀是有原因的。首先是科技起了很大的作用,一切都上网了,价格更透明。我们消费的很多东西随着时间推移变得更便宜。其次,尤其在西方世界,人口结构正变得老龄化。当你变老的时候,你倾向于存更多的钱。我认为这种导致无通胀的环境没有消失,也许疫情甚至还加速了其中的一些趋势。

第一财经:各国央行现在对债券市场的波动显得相对平静,什么会让他们改变主意?

瑞信:当他们完成了自己的目标,就会改变主意。目标就是让失业率回到他们可以接受的水平,所以失业率是关键的观察指标。

第一财经:你认为何时会发生?

瑞信:我想大概一年半到两年我们就会看到结果。甚至连美国新任财政部长耶伦也表示,修复所有这些问题可能需要两年左右。这正是我们需要保持的一个主要的期望。

第一财经:我们记得2013年伯南克开始削减量化宽松,我们见到了市场的动荡,我们称之为缩减恐慌。所以2年后,我们会面临同样的缩减恐慌吗?

瑞信:我觉得不会。我也希望缩减恐慌不要出现。市场和央行现在都经历过这些资产购买计划,也知道如何结束它,我们已经在之前的金融危机中。看到过一些他们结束宽松的方法,但现在不是金融危机。就目前的货币刺激政策而言,我们现在正在一个未知领域。如果是当时他们想挽救金融系统,他们现在不用这么做。他们现在想要保证的是失业率的下降,同时长期利率不会脱离他们的掌控。

第一财经:来聊聊最近很火的话题。价值投资还是成长投资,你会押谁?埃隆·马斯克还是沃伦·巴菲特?

瑞信:这两位都很可敬,不管是作为企业家还是投资者。不过老实说,要我赌他们俩谁赢我都要犹豫。不过说到价值型投资和成长型投资,我认为现在正转向价值投资。不过这是否足以打破成长股要优于价值股的多年趋势,是一个完全不同的问题,13年来,他们的表现都很出色。我也特别犹豫是否不要押注给大型科技公司。不过我认为,在现在所处的环境下,我现在可能会把更多的赌注押在沃伦·巴菲特和价值股这边。

第一财经:我们来说说中国。中国最近要考虑今年逐步开放资本项目,这对瑞信有什么意义?

瑞信:瑞士信贷在中国的业务已有几十年的历史,我们欢迎这一开放,认为这对我们的客户和投资者来说,是一个巨大的机会。作为瑞士信贷的首席投资官,我对能够进入中国金融市场感到特别兴奋。最近,中国在我们的投资组合中扮演着巨大的角色。

第一财经:从投资前景来看,你最看好中国哪些板块?

瑞信:我们喜欢中国的科技公司。中国目前和未来的增长都十分聚焦科技、人工智能、机器人,甚至是赢得科技竞赛。这正是中国正在取得巨大进步的地方。正因为如此,我们非常喜欢中国的科技公司。很明显,中国正在向更具可持续性的经济转型。因此,在中国,可持续能源肯定会是一个非常值得关注的领域。最后,中国也有一个新冠疫情后经济复苏的故事。所以旅游、酒店和其他会受益于此的行业,整体很有吸引力。最后一个和整个中国故事相连的就是,人民币计价信用产品十分有吸引力。中国的利率比西方国家都高,我认为中国的资本市场开放进程也将继续。你会看到可观的资本流入中国这个市场。

相关推荐

猜您喜欢

- 3·15专题|环球影城遇假票,数千元演出票其实并不存在?

- 73%投资人拟增加ESG投资 浦银安盛ESG责任投资基金起航

- 环球深观察丨美国控枪 说说容易做起来难

- 顶级投资人丨黄金ETF鼻祖范达:比特币价值=1/3黄金+2/3科技股

- 顶级投资人丨瑞银集团主席魏柏昂:全球股市上涨趋势还能维持多久?

- 环球网评:@纽约时报,收起你的满纸荒唐言

- 北京环球度假区核心工程完工,进入运营筹备阶段

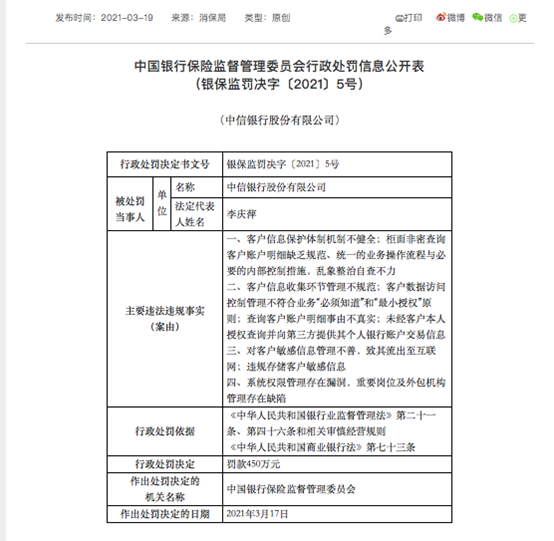

- 互联网存款一夜间全下架,对银行、平台、投资人影响几何?

- 投资风口转向硬科技,技术投资人怎么看?

- 中国股市的核心资产将受到全球投资人争抢

- 债券违约风波反思:国际市场是如何保护投资人的?

- 沃森生物11亿卖泽润控股权,电话会上董事长遭投资人猛烈炮轰

- 顶级投资人丨罗素投资:疫苗利好传来 到了投资价值股的时候吗?

- 环球深观察丨只用10天时间!美国累计确诊病例从900万上升到1000万

- 顶级投资人丨柏基投资:如何早早地找到下一个“特斯拉”?

- 中国人寿与北京环球度假区达成战略合作