去年年末以来,市场一直存在关于货币政策边际收紧的预期,会出现吗?

日前,中欧国际工商学院经济学与金融学教授、央行调统司原司长盛松成在接受第一财经记者专访时表示,中国官方已经明确表示,2021年宏观政策“不急转弯”。

理论上来讲,盛松成认为,在全球货币宽松的环境下,过快收紧会带来大量的负面效果,扰乱中国货币政策的施行。同时,目前是推进资本账户开放的好时机,“走出去”和“引进来”同等重要。

货币政策的确不应快速收紧

盛松成对记者表示,2021年经济将逐步正常化,“提出的6%的GDP目标是留有余地的,是考虑到不以GDP增速为中心,提质增效,防范风险,以及世界范围内可能发生意外情况等因素。今年GDP实际增速可能会达到8%以上。”

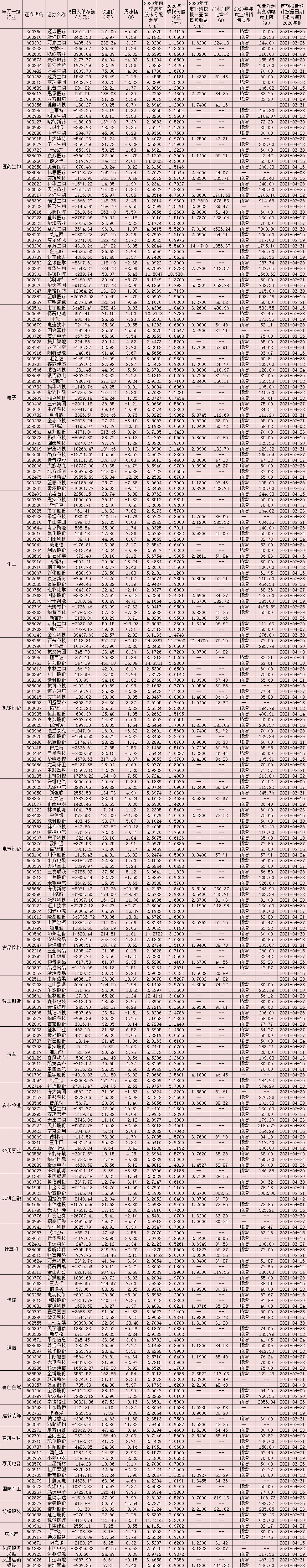

在这一背景下,今年控制宏观杠杆率、货币政策正常化成了市场关注的焦点。“今年2月,M2、人民币贷款和社融规模存量分别同比增长10.1%、12.9%和13.3%,比GDP增速高出不少,但这是应对疫情的特殊需要,而且货币政策有滞后效应,预计全年金融数据会略有收缩,实现政府工作报告中提到的与名义经济增速基本匹配。”盛松成表示。

宏观政策“不急转弯”在业内几乎也达成共识。

盛松成说,货币政策的确不应该快速收紧。“快速收紧货币政策并不能有效防止资产泡沫,反而会刺破泡沫,带来巨大的经济损失。此外,在全球货币宽松的环境下,过快收紧会造成大量短期投机性资金涌入,推高人民币汇率,削弱出口企业竞争力,也可能引起输入性通胀和资产泡沫,扰乱中国货币政策的施行。”同时,物价也尚未对货币政策构成制约,中国当前通胀仍处低位,实体经济并未出现过热迹象。在通胀较低的情况下,应该通过“结构性调整”,对存有泡沫的资产进行干预和监管,使这部分市场回归理性。

关键在于,货币政策也需要考虑到经济恢复基础尚不牢固的情况。当前投资增速不及预期,今年GDP增速很大程度上将取决于消费的恢复,去年固定资产投资同比增速为2.9%。今年的《政府工作报告》也指出,“宏观政策要继续为市场主体纾困,保持必要支持力度,不急转弯,根据形势变化适时调整完善,进一步巩固经济基本盘”,“稳健的货币政策要灵活精准、合理适度,把服务实体经济放到更加突出的位置”。

推进资本账户双向开放

当前,中国是全球少数货币政策正常化的国家,资本加速流入境内的趋势正在形成,因此支持资本账户双向开放的呼声渐强。

“中美利差在去年高达2个百分点以上,当前缩窄至1.7个百分点左右,但仍处于历史高位。人民币对美元汇率为6.5左右,去年下半年人民币对美元升值近8%,因此当前资本加速流入我国的趋势正在形成。”盛松成表示。截至去年12月末,境外机构和个人持有人民币债券、股票规模分别达到3.34万亿、3.41万亿,同比分别增长47.4%、62.1%,增速明显快于往年。债市是外资流入我国的重要渠道。2020年外资净增持境内债券达1861亿美元,预计今年仍将有1800亿美元以上外资流入境内债市。

3月17日,富时罗素方面回复第一财经记者称,北京时间3月30日凌晨6时左右将确认是否进一步纳入中国国债。渣打预计,如果确认,今年10月起被纳入WGBI指数后的一年内,中国国债将获得1300亿至1560亿美元的被动资金流入。

在这一背景下,盛松成建议,当前应防止人民币过快升值,推动资本账户双向开放,尤其是需要提升中国对外直接投资的规模和质量,鼓励中资企业“走出去”,投资先进技术和资源能源。

盛松成认为,资本账户稳步开放最终目的是推进人民币国际化和中国全球资源配置,参与全球高端供应链的竞争。

相关推荐

猜您喜欢

- 美元指数年内涨超2% 人民币汇率将呈双向波动

- 3月份MLF等量平价续作 凸显货币政策“稳”字当头

- “十四五”时期香港如何融入国家发展大局?专家:发挥优势打造双向渠道

- 2021货币政策揭开面纱:全面降准降息概率低,加强定向、相机调控

- 货币政策回归正常化 平衡增长与风险

- 全国人大代表郭新明:货币政策支持绿色金融发展仍大有可为

- 农业银行多措并举优化企业账户服务

- 通胀恐慌引货币政策担忧 全球流动性难现紧缩

- 鹏华基金张羽翔:酒板块调整原因多是情绪面和货币政策方面影响

- LPR报价十连平 货币政策将继续坚持稳字当头

- 2020年我国经常账户顺差达2989亿美元 证券投资双向交易活跃

- 国家外汇管理局:2020年我国跨境资金双向平稳流动 国际收支保持基本平衡

- 去年我国经常账户顺差2989亿美元 跨境资金双向平稳流动 国际收支保持基本平衡

- 去年我国经常账户顺差2989亿美元 国际收支基本平衡

- 1月份CPI和PPI环比继续上涨 专家表示货币政策将继续坚持“稳”字当头

- 人民银行发布2020年四季度货币政策执行报告 货币政策要稳字当头不急转弯把握好政策时度效