本报记者 李文

今日,中信证券召开2020年度业绩发布会。中信证券董事长张佑君、总经理杨明辉、财务负责人李冏、董事会秘书王俊锋及副财务总监史本良等参会。

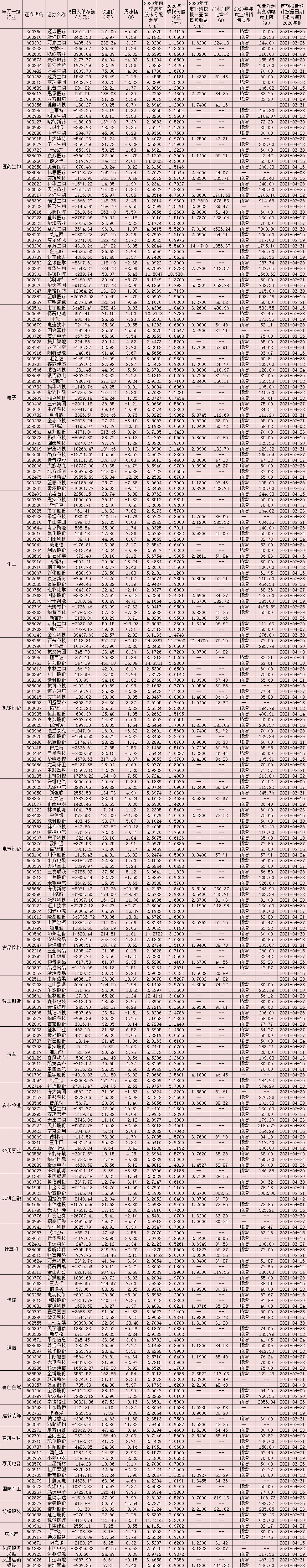

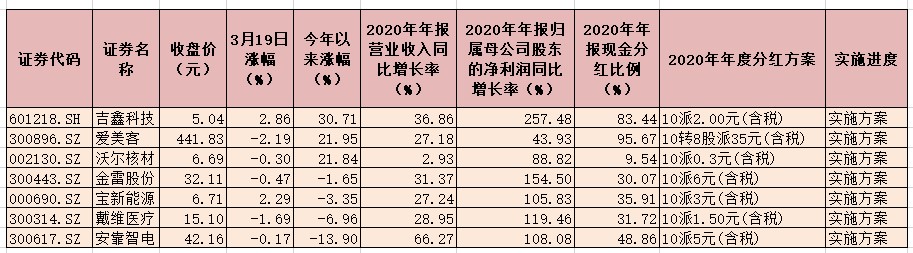

从中信证券2020年整体业绩来看,公司全年实现营业收入543.83亿元,同比增长26.06%;实现归属于公司股东净利润149.02亿元,同比增长21.86%;净资产收益率8.43%,同比增加0.67个百分点,这些数据均达到五年来最高水平,稳居行业领先地位。

去年,中信证券各项业务全面丰收。投资业务方面,2020年度,公司实现投资业务收入合计179.07亿元,同比增长12.68%,主要来源于交易性金融工具的持有和处置;投行业务方面,公司实现投行业务手续费净收入68.82亿元,同比增长54.11%;经纪业务方面,实现经纪业务手续费净收入112.57亿元,同比增长51.61%,增速略高于行业平均水平;资管业务方面,2020年,公司实现资管业务手续费及佣金净收入80.06亿元,同比增长40.29%,增速远高于行业平均水平。

另外,中信证券拟出资不超过30亿元(含)设立全资资管子公司,从事券商资管、公募基金管理等业务,预计该事项落地后,公司大集合产品的公募化改造将得到更有力的推动,主动管理能力也将得到进一步彰显。

对于中信证券各项业务快速增长的原因,粤开证券首席策略分析师、行业组负责人陈梦洁在接受《证券日报》记者采访时表示:“一是2020年资本市场火热、新募投基金规模屡创新高、居民财富不断搬至资本市场;二是资本市场不断深化改革,创业板、科创板、中小板等不断盘活;三是货币环境整体宽松,不仅利好资本市场,且券商行业整体杠杆提升,2020年,券商行业整体杠杆3.13,创2015年来的新高,中信证券的财务杠杆更是达4.59倍,创历史新高;四是收购广州证券,资产规模不断扩张。”

从业务构成角度来看,据中信证券副财务总监史本良介绍,2020年中信证券业务收入构成更加均衡。具体来看,经纪业务占比26%、投资业务占比25%、资管业务占比18%、投行业务占比12%、其他业务占比19%。对此,陈梦洁认为:“中信证券各项业务均衡发展,一是体现内部规模效应及品牌效应,二是稳健的资产质量托底,2020年信用减值损失计提同比增长247.89%,不良风险加大出清。”

年报中,还有一组数据引起投资者的特别关注。截至2020年末,中信证券总资产达1.05万亿元,较年初增长33.00%,成为国内首家资产规模过万亿元的证券公司。另外,中信证券在今年2月26日发布配股公开发行预案,募资总额不超过280亿元,主要拟用于资本中介业务、增加子公司投入、加强信息系统建设及补充其他运营资金。中信证券在配股预案中也表示“响应国家战略,打造航母级券商,进一步做大做优做强”。在培育航母级券商的政策导向下,头部券商将在财富管理、投资银行、衍生品交易、创新业务等领域集聚市场资源,长期成长性占优。中信证券2020年的业绩数据,也给投资者和行业带来更多想象空间。

中信改革发展研究基金会研究员赵亚赟在接受《证券日报》记者采访时表示:“任何一个行业走向成熟后,头部公司集中大部分资源都是不可避免的。未来中小券商如果不能及时应用新技术转型成功,很难摆脱被收购的命运,而头部券商未来会占据市场大部分份额。应当看到,虽然中信证券已经资产过万亿元,但比起美英等国的大投行,还差得很远。中国的头部券商已经开始逐步走向国际市场,未来随着中国证券市场的发展,中国对外投资和吸收投资的增长,国内头部券商必将走出去与国际大投行竞争,在此之前一定会做大做强,其规模可能在最近五年内飞速增长,速度远远超过大部分人的想象。”

实际上,在资本市场深化改革背景下,证券公司盈利模式向重资本转型,融资融券、收益互换、股权衍生品等资本中介业务依赖资本实力和产品设计能力,头部券商已具备较强的竞争实力,加大投入将保障公司资本中介规模继续保持行业领先。

陈梦洁对记者表示,展望后市,后周期下大金融行业仍有望受益,同时行业龙头效应加强。“从业绩展望看,目前披露2020年年报快报的24家上市券商中,有18家券商的归母净利润增速高于20%,行业业绩向好。从估值水平看,经过一段时间的估值调整,目前大部分上市券商的估值分位数低于50%,存在安全边际。从政策环境与发展趋势看,资本市场持续深化改革,居民财富持续搬家至资本市场,为证券行业创造了更多的业务机会,有望对冲流动性边际趋紧对证券行业业绩的压制。行业内部分化来看,金融市场进一步对外开放+竞争加剧+监管宽松创新周期,行业二八效应逐步显现,对标国际投行,目前我国的券商规模仍较小,且杠杆率仍较低,在国家战略的号召下,券商行业开始加快并购步伐,头部券商的地位有望进一步夯实。”

(编辑 乔川川)

相关推荐

猜您喜欢

- 券商最新资管成绩单出炉 中信证券月均规模居首

- *ST六化去年净利润扭亏为盈,申请撤销退市风险警示

- 中信证券2020年“成绩单”发布:营收544亿元净利149亿元

- 2020年湖南工程机械规模企业主营业务收入增长52.1%

- 最新!券商去年四季度私募资管月均规模排名出炉 中信证券1.03万亿元居首

- 去年财险公司净利润由盈转亏 4家自保公司全面盈利

- 宝马集团2020年净利润下降23%,中国市场推动业绩复苏

- 中信国安连续7年财务造假背后:审计机构几度更名,涉案累累

- 3月11日上市公司重要公告集锦:华鑫股份2020年净利润同比增长1002.6%

- 中信建投“银行理财子产品发行指数”发布

- 华鑫股份业绩快报:去年净利润同比增长逾10倍

- 一季度净利润大幅预增,容百科技开盘一度大涨7%

- 中信保诚丰裕首募规模超100亿元

- 为创新备足“弹药” 中信资本董事长吁引导基金“换个活法”

- 中信证券280亿配股“炸锅”了 股价大跌近6%

- 10股配售不超1.5股 中信证券拟募资280亿