上海证券报记者3月16日从广东银保监局获悉,截至目前,广东辖内(不含深圳)银行机构已完成个人经营性贷款自查的银行网点共4501个,排查个人经营性贷款5678亿元、个人消费贷款2165亿元,发现涉嫌违规流入房地产市场的问题贷款金额2.77亿元、920户,其中广州地区银行机构自查发现涉嫌违规流入房地产市场的问题贷款金额1.47亿元、305户。

针对近期经营性贷款等信贷资金流入房地产市场的乱象有所抬头的问题,人民银行广州分行和广东银保监局对全辖银行机构从授信调查、审查审批、贷后管理以及第三方机构业务合作等方面开展了全面自查。广东银保监局相关人士表示,从现场调查和银行自查的情况看,银行机构暴露出授信调查未充分了解客户财务状况、贷后管理不到位导致信贷资金被违规挪用于购房等问题,反映了银行机构在信贷管理的制度和执行上还存在不足。

据悉,在已发现的违规行为中,有相当部分的贷款出现了房地产中介机构、小额贷款公司等“包装”助推的身影,涉嫌违规的操作方式包括通过中介机构过桥垫资套取经营贷置换个人住房按揭贷款、经过转手多次后挪用个人经营性贷款用于购房首付款等。

3月15日,广东银保监局发布《关于防范“贷款中介”诱导购房者违规套取贷款的风险提示》称,近期,广东银保监局接到群众举报,一些“贷款中介”冒用银行名义,通过短信、电话等方式,以“利率低”“时限长”“放款快”等诱导购房者,推销通过“经营贷”“消费贷”等方式从银行套取资金,让贷款“曲线”流入楼市,并从中谋取高额中介服务费用,甚至非法套取和不当使用个人信息等,侵害了消费者合法权益。

广东银保监局提醒广大金融消费者,要对此类行为提高警惕,选择银行业金融机构和正规渠道获取金融服务,警惕“贷款中介”诱导购房者违规套取贷款背后隐藏的风险或陷阱。

广东银保监局提醒,有的“贷款中介”打着银行旗号,以低息为诱饵招摇撞骗,消费者到了真正签协议的时候才发现,中介会收取很高的服务费用,折合贷款成本甚至超过银行业金融机构的房贷利率,侵害消费者的知情权和选择权。更有甚者,一些“贷款中介”罔顾消费者利益,非法套取个人信息,在消费者不知情的情况下,将其个人信息向他人泄露,二次或多次出售非法获取利益,有的“黑中介”甚至让消费者贷款后骗走其贷款,严重侵害了消费者合法权益。

广东银保监局强调,如果消费者挪用贷款,一旦银行业金融机构跟踪检查和监控发现,将会采取提前收回贷款等措施,消费者也将承担违约责任。

相关推荐

猜您喜欢

- 银行理财仍是稳健投资主渠道 今年前两个月创收1365亿元

- 碳中和债已发行21只 发行规模达235.5亿元

- 长江证券拟不超10亿元投资自建或购置办公楼

- 每日复盘:三大股指集体飘红,房地产行业指数涨近3%,北上资金净流入近56亿元

- 案值逾2亿元草虾:如何从中越边境走私到上海和青岛等地?

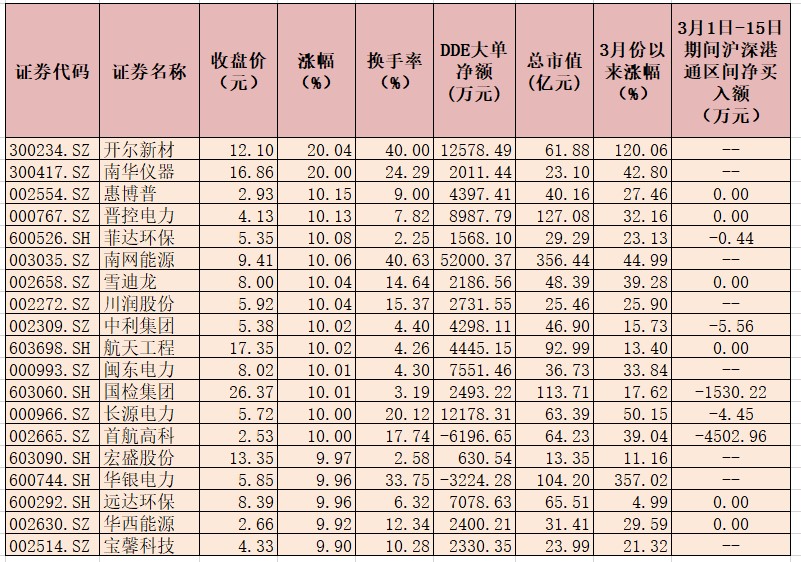

- 机构今日买入这14股,卖出三安光电3.62亿元丨龙虎榜

- 11家百亿元级私募重仓41只A股 高毅和星石持股均超10亿元

- 交通运输行业指数逆市涨超1% 超7亿元大单资金布局9只概念股

- 广东省委巡视组原组长周世明被开除党籍

- 圣农发展现逾6亿元折价大宗交易,中金公司上海分公司买入

- “光伏茅”隆基股份跌停 四个机构席位卖出7.22亿元

- 机构今日买入这10股,抛售隆基股份5.50亿元丨龙虎榜

- 广东首次发现新冠病毒尼日利亚突变株

- 青海180亿元单晶硅棒项目开建助推光伏产业集群发展

- 高端民宿“泊心云舍”获亿元融资

- 迪马股份去年实现净利18.02亿元 旗下物业板块拟分拆上市