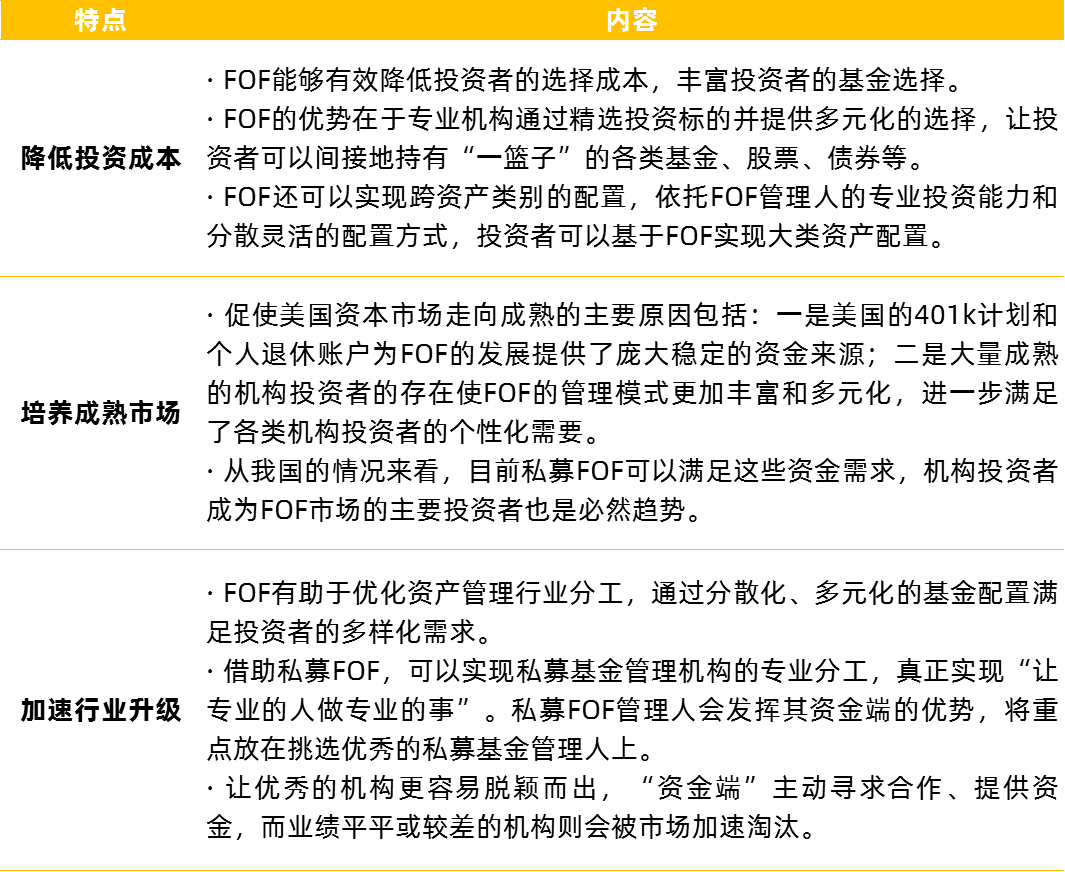

私募股权投资母基金(即PrivateEquityFundofFunds,简称PEFOF),是指以私募股权投资基金作为主要投资标的,从而对私募股权基金投资的项目公司进行间接投资的基金。它与上期投资知乎介绍的私募证券FOF基金(←内容快链通道)只区别于投资标的的不同,同为母基金(即FundofFunds,简称FOF)的子类别,都具有以下特点:

01.专业的人做专业的事

是母基金在大类资产配置中的核心优势

私募股权投资母基金最重要的特性在于:母基金的风险分散性并不会把收益现实概率拉低。举例来说,通常情况下一只VC基金(VentureCapital即风险/创业投资基金,简称风投,通常投资早期/成长期企业)能够孵化出1-2个IPO项目,业绩就已经很不错了;那么对应的,投资覆盖的项目数量不够,收益风险会随之提高,可能导致低收益、甚至亏损的情况出现。

而母基金由于覆盖了多只基金,其对应覆盖的项目数量远大于单支PE基金,因此实现收益的概率也会大于单支PE基金。此外,一个基金能够全覆盖多个高增长行业的可能性较小,因为每个基金都有自己所专注的领域,通过母基金则可以实现多行业覆盖。

在母基金投资的实操过程中,分散投资,更强调的是在同一领域里,不同投资风格的头部基金的分散投资。

如上图所示,全美前25%风投基金10年期的平均收益率能达到49.5%,而全美风投基金10年期的平均收益率为27.5%,仅为前者的55%。在同一投资类别里,分散投资到若干个排名靠后的基金,并没有降低了风险,相反是集中了风险。

鸿坤资本执行董事赵伟豪就曾表示,投资这件事其实门槛是非常高的,专业的人要做专业的事情。(←内容快链通道)在与优秀的境内外GP合作中,鸿坤资本一直专注于自己真正擅长的事情,做自己真正擅长的领域,其他的事情我们也是会选择FOF的形式,愿意跟更加专业的机构进行合作。

“专业的人做专业的事”在高风险高回报的股权投资领域,体现得尤为重要,必须要交给专业的管理人:让母基金管理人帮助投资人找到头部的机构,分散投资到几个高成长行业,从而分享未来经济成长的红利,这是母基金在大类资产配置中的核心优势。

02.母基金行业正走向精细化发展

整体来讲,我国市场化VC/PE母基金发展历程是伴随着私募股权投资行业不断兴起的,并且也作为行业生态内的有效出资补充而存在,但发展缓慢。2001年,我国出现了投资于一级市场的私募股权投资母基金,主要以最早期的政府引导基金为主;2006年,中国进入了以国有资本、国有企业参与设立市场化母基金为特点的“母基金2.0时代”;进入2010年,歌斐资产发起设立了首支以民营资本为主导的市场化母基金,代表着我国开启民营资本市场化母基金的新时代;2018年5月,科技部、国资委联合印发《关于进一步推进中央企业创新发展的意见》(国科发资【2018】19号),标志着市场化母基金将会进入发展垂直领域的产业化新时代。

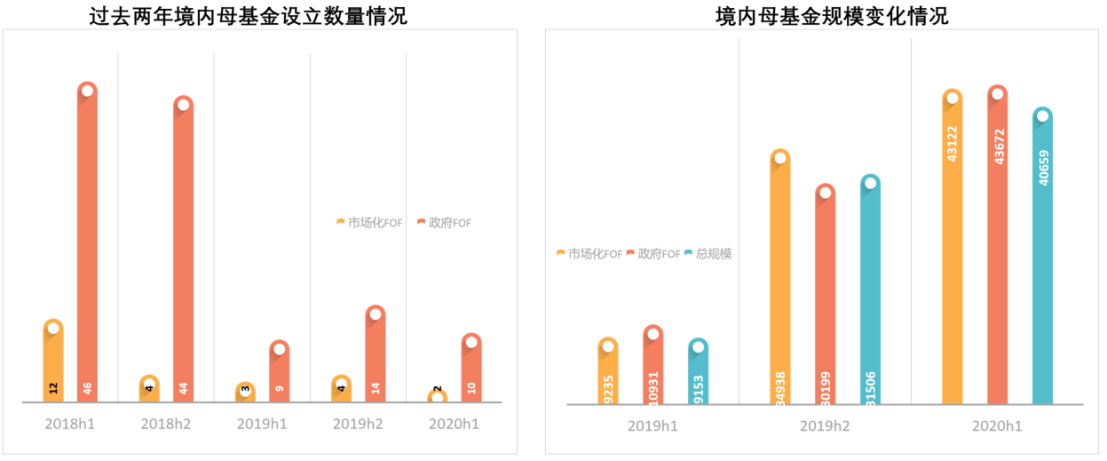

截至2020年6月30日,中国母基金全名单共包括310只母基金,在母基金数量上比初次统计的2017年年底增加33只,比2018年底减少79只,比2019年末仅增加1只。310只母基金中,包括市场化母基金74只,总管理规模5511亿人民币,较2019年底统计的在管规模5398亿元增长2.09%;政府引导基金236只,总管理规模达到19865亿元人民币,相对2019年底统计的在管规模增长3.86%。全部310家母基金目前总管理规模达25376亿元,相比2019年底增长3.47%,相比去年同期增长7.99%。

但母基金的行业发展仍然具备潜力,“去库存”正在进行,母基金行业会走向精细化发展时代:即头部机构的逆势上扬,募资两极化之下,洗牌加速,中国母基金行业正在“去库存”。“F+S+D”也成为越来越多母基金的配置策略:F+S(参与基金的二手份额转让)+D(直投或跟投投资项目)。

同时政策逐步开放,多渠道资金迎来政策利好,母基金的资金紧张问题有望缓解,2020年以来,银保监会一直在释放出放宽险资进入股权投资行业的利好信号;6月1日,央行等八部委也发布《关于进一步强化中小微企业金融服务的指导意见》。从国外的成熟经验来看,放开险资的第一步也应该是进入母基金领域而不是直接的股权投资。险资的资金体量大,且投资周期长,能够最大限度地发挥母基金管理人的资金属性和资源优势,同时也符合传统金融机构脱虚向实的政策导向。

从投资回报的角度来讲,母基金行业的发展也具有必然性,我国的金融市场改革大势不可逆,金融市场的全面放开,最重要的就是注册制的启动,注册制的落地增加了一级市场多元化退出渠道的可行性,对于整个中国私募股权投资市场都是利好消息,而母基金行业也会因为退出渠道的畅通,迎来收获期。

(编辑 田冬)

相关推荐

猜您喜欢

- 155亿元回购并增持蔚来中国 蔚来称:无关IPO 回购为共赢

- 中国黄金陈雄伟:立足市场乘势而为

- 首批接收中国疫苗兄弟部队,为什么是巴铁和柬埔寨?

- 中国援柬新冠疫苗运抵金边

- 新冠病毒研究的最美“中国合声”

- 中国官方公布各地区2019年度能源消费总量和强度双控目标考核结果

- 中国神经介入企业集体失败了吗? | 海斌访谈

- 外交部:中国决定向“新冠肺炎疫苗实施计划”提供1000万剂疫苗

- 【图说中国经济】发挥超大规模市场优势 加快构建新发展格局

- 中国日报网评:“春节包”带给海外同胞祖国的温暖

- MSCI推中国科技100指数,蔚来、美团、宁德等“三地股”上榜

- 全球汽车销量降13% 中国市场份额升至32%

- 这款“中国制造”,为全球抗疫注入信心!

- 泰国文化部长向中国朋友拜年 曼谷举办“欢乐春节”大型活动

- 中国著名小麦育种专家颜济教授逝世