本报记者 赵学毅

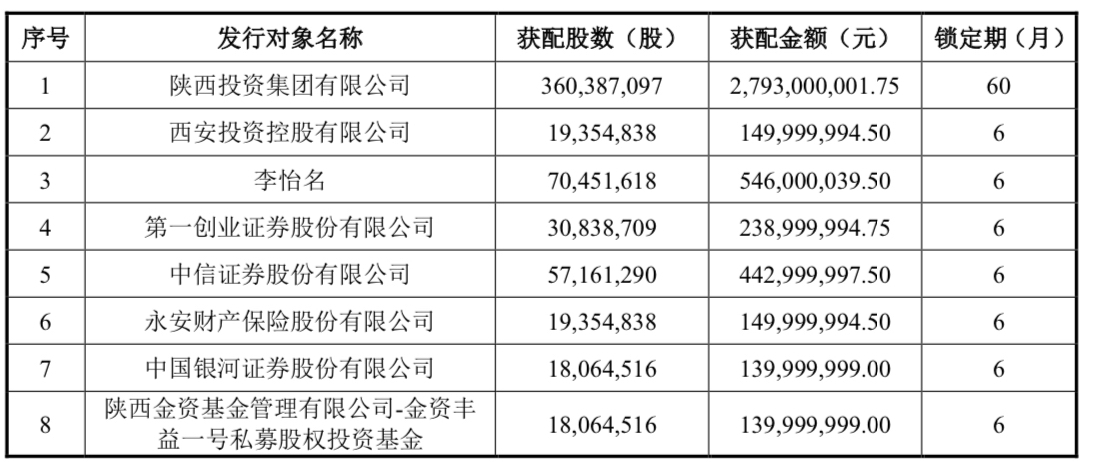

1月15日,红塔证券(601236.SH)发布了《关于配股申请文件反馈意见回复的公告》(以下简称“回复公告”),公司配股工作又向前迈出了坚实一步。回顾推进过程,红塔证券的配股项目在2020年3月30日正式发布发行预案,在2020年12月11日获得中国证监会的受理。在2020年疫情影响下,公司积极且坚定推进此次配股项目彰显韧性。

按照配股计划,红塔证券拟实施向全体股东每10股配售不超过3股的配股募资计划,预计最高募集资金总额不超过人民币80亿元(具体规模视发行时市场情况而定)。公司表示,配股项目旨在增加业务结构的多元化,提升综合实力。

积极推进配股计划

公告显示,本次配股募集资金扣除发行费用后主要用于发展FICC业务【即固定收益(FixedIncome)、外汇(Currency)和大宗商品(Commodities)业务】、资本中介业务、增加投行业务的资金投入、设立境外全资子公司及多元布局、加大信息技术系统建设投入等五大项目,以及改善公司资产负债结构,补充业务运营资金。

根据回复公告披露数据,红塔证券的FICC业务发展迅速,尤其是固定收益证券投资业务,已成为公司利润的重要来源之一。2019年度,在可比上市公司中,红塔证券的证券投资业务收入为17.07亿元,仅次于西部证券,该项业务已达到行业较为领先水平,与净资本排名前二十的上市证券公司靠近。

同时,截止2020年6月30日,公司自营部门债券产品的投资余额分别为4.15亿元、120.82亿元、188.70亿元、226.13亿元,业务规模逐步扩张。

红塔证券表示,在债券市场深度调整、收益率不断走高的背景下,公司未来将继续在注重资产安全性的前提下,扩大业务规模,布局FICC全业务链条,进一步发挥债券投资能力的优势。公司将优化债券投资结构、拓宽投资领域和投资品种,在风险可控的前提下,继续做大做强FICC业务,以提升FICC业务盈利和收益水平。

有业内人士对《证券日报》记者表示:“FICC业务的拓展有助于完善证券公司业务结构,从过分依赖经纪业务向收入来源多样化发展,包括代理买卖业务的手续费、做市业务的差价收入、设计结构化产品的收入、管理风险敞口的利息、差价收入等。随着中国资本市场的进步,中国企业在境内、境外的业务发展以及融资需求不断的提升,是证券行业发展FICC业务的良好机遇。”

红塔证券也在向业务结构的多元化方向努力,包括设立境外全资子公司,试水海外市场;加大信息技术建设投入,进一步提升公司整体信息技术水平;补充公司证券投资业务、信用交易业务等业务运营资金等。

中国资本市场彰显“韧性”

另一方面,本次配股项目将改善红塔证券的资产负债结构,配股发行完成后,模拟测算母公司及合并口径资产负债率分别下降10.95个百分点、10.66个百分点,资产负债结构得到优化。

对于此次配股项目,红塔证券相关负责人接受《证券日报》记者采访时也表示:“正积极推进本次计划。若是本次配股成功实施,公司的资本金将进一步得到补充,也将助力该公司不断优化资产负债结构,服务实体经济,有利于提升红塔证券的品牌效应和行业地位,增强可持续盈利能力。”

值得一提的是,回复公告披露了2020年6月30日至2021年1月5日,红塔证券持有的200余项固定收益类产品的具体情况。其中,“20永煤SCP004”、“20永煤CP001”、“18豫能化MTN003”、“18豫能化MTN004”因永煤控股债券违约,4只债券评级出现下调,引起市场关注。

对此,上述负责人表示:“截至目前,除20永煤SCP004发生违约以外,与永煤控股相关的另外三项债券目前尚未到期,虽最近评级显示调低,但截至最近一次付息仍然显示正常。20永煤SCP004经债券持有人会议通过展期方案,公司已收到该债券上一存续期的全部利息以及50%的本金,剩余本金展期处理,到期也将如期收回。即便后续三只债券也采取类似20永煤SCP004的兑付和展期方案,债券展期到期后,5亿本金也会收回。”

红塔证券表示,总体来看,截至2021年1月5日,公司持有可转债的主体和债项评级稳定,还本付息均正常,面临的违规风险较小。

纵观此次配股流程,《证券日报》记者了解到,红塔证券的配股预案在2020年3月30日正式发布,随后在同年12月11日获得中国证监会的受理,又于2021年1月15日发布了配股申请文件反馈意见的回复。在疫情的影响下,配股计划依旧顺利推进。

这个特殊时期,没有影响资本市场的“发挥”,反而彰显其韧性。据普华永道披露数据,2020年A股共有395只新股上市,融资总额为4719亿元,创下自2011年以来IPO融资额的新高;东方财富Choice数据也显示,2020年一级市场的增发、配股、优先股、可转债等再融资再融资市场共计融资额已达1.14万亿元。在过去的一年,中国股票、债券市场规模均居全球第二,商品期货交易额连续多年位居世界前列。

(编辑 李波 孙倩)

相关推荐

猜您喜欢

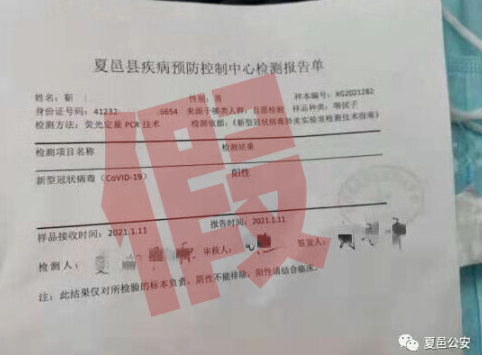

- 为“躲酒”、想“带货”,2021年以来这些人发疫情谣言被“抓”了

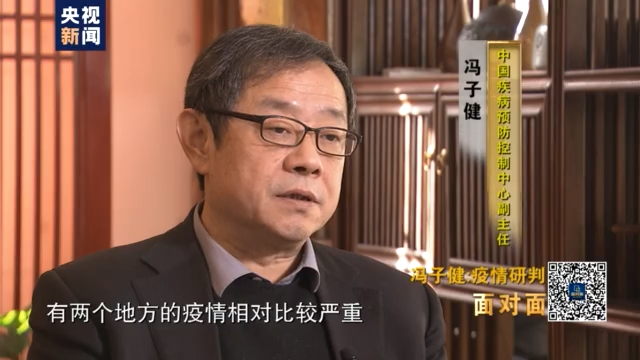

- 疫情会大规模卷土重来吗?春节该怎么过?专家研判

- 把疫情防控放在春运工作首位

- 疫情对县域劳动力市场冲击巨大,超三成劳动者收入下降

- 市领导检查指导疫情防控工作

- 发补贴给福利 各地号召“就地过年”防止疫情加剧

- 拜登上任后10天内将要干什么?聚焦防控疫情和经济救助

- 新冠疫情会导致通货膨胀吗?2分钟带你了解一下|财经科普

- 河北如何防止疫情“从农村包围城市”?

- 两部门:做好农村地区疫情防控工作

- 国家邮政局:统筹做好疫情防控和民生保障

- 国家邮政局:统筹做好疫情防控和民生保障 确保消费者愉快度过春节

- 国家卫健委通报近期全国聚集性疫情情况:均为境外输入

- 24小时不离岗 恒银期货疫情面前守卫金融勇担当

- 国家邮政局:严密防范疫情通过寄递渠道传播扩散