在去年初笔者发布的关于2020年度股市展望中,笔者认为需要“抓大放小”,建议投资者应该关注蓝筹股,舍弃小盘股。一年来的市场走势基本验证了这一判断,但市场分化程度仍然超出了笔者的预期,主要表现在白酒、新能源电池和汽车等部分热点行业和个股持续上涨,估值已经严重超出合理范围。

市场出现严重分化,有合理因素,也有不合理因素,无论是投资者还是监管者,对于导致股价不合理分化的制度因素都需要高度关注。

应修改基金持股规定

首先来分析导致股价分化的合理因素。笔者之所以预期2020年股价会出现分化走势,是因为判断股票发行的注册制改革将加速推进,在注册制改革的影响下,A股市场的壳价值就会贬值。2020年IPO数量近400家,而且主要集中在下半年。这是小市值的股票下跌的主要原因之一。

但如果仅仅看到上述制度改革因素导致的股价分化是不完整的,股价严重分化背后还有隐藏在其后的公募基金的制度设计方面的不合理因素。

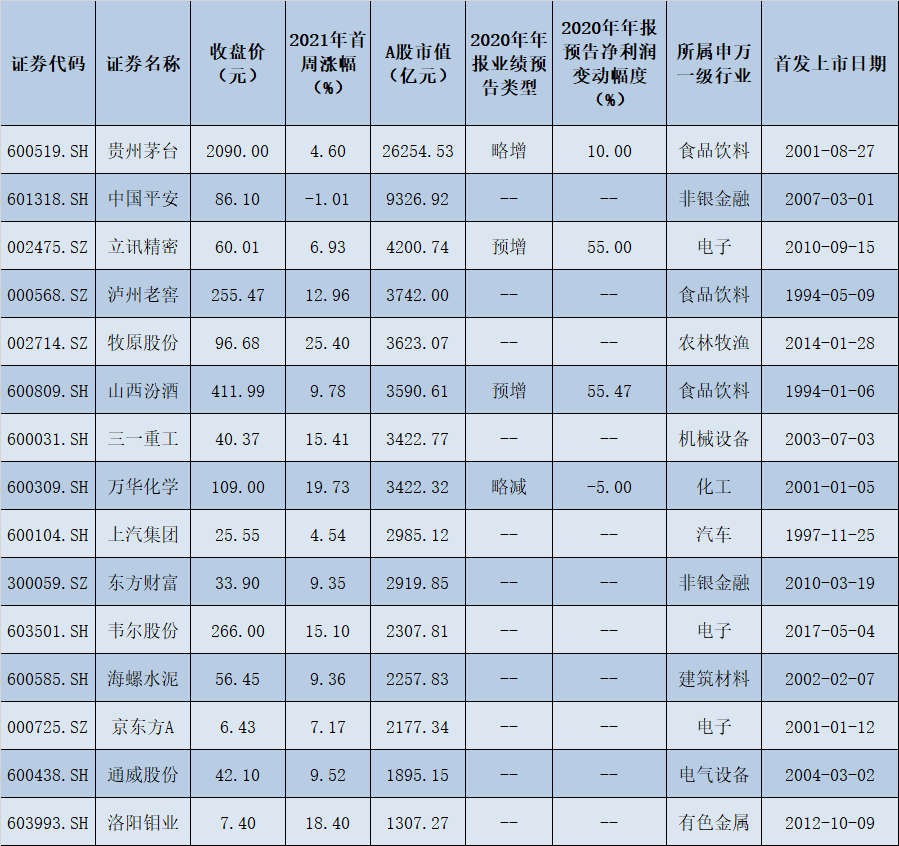

2020年以来,股价表现最突出的是以白酒、酱油为代表的大消费和以光伏、电动车为代表的新能源板块,这些股票可谓高歌猛进,行业分类指数上涨均超过80%,部分个股涨幅超过200%。背后的资金推手是基金的抱团现象。所谓基金抱团是特指公募基金中存在的同系基金或风格相近的基金集中持有少数个股或少数行业的现象,排名靠前的基金几乎都属于此类。

同系基金通过抱团拉高重仓股,让基金净值表现优异,需要不断有新增资金来推动。2020年有3万亿元的基金募集规模,显然满足这个条件。于是,出现了股价上涨与基金募集资金之间的正向循环:新增资金不断购买基金抱团的少数股票,股价持续上涨导致基金净值快速上升,投资者疯狂购买基金。

也许有人怀疑上述逻辑,几千亿市值的股票难道真的容易被操纵?看看这些股票每日成交额就知道了,市值最大的贵州茅台的每日成交额有50亿元左右;市值6000多亿元的海天味业每日成交额有10亿元左右。原因是这类股票的流通市值占总市值的比重低,流通筹码基本上都在基金手里。

这里涉及一个重要的制度设计问题需要讨论。这些股票明显被操纵,但并没有触犯现行的法律规定,显然,是法律法规有待完善。现行的法律规定,基金持有同一个上市公司股票市值不能超过10%,而且同系的基金不需要累计计算。对于A股上市公司来说,本来流通市值占比就比较低,几只基金共同锁仓就可以基本控制一只股票的所有筹码。

为此,笔者认为应该修改当前关于基金持股集中度的规定,将“单只基金持股不得占超过上市公司总市值的10%”修改为“同一个基金管理公司旗下的所有基金持股合计不得超过上市公司流通市值的10%”。

基金抱团炒股代价沉重

公募基金肩负着专家理财的使命,监管者希望通过以基金为主的机构投资者来推动中国的资本市场发展,实现产业结构转型升级,因此,基金的行为规定不得出现偏差,以抱团投资为名来行操纵市场之实的行为是不能容忍的,监管者更不能姑息此行为!

如果对上述行为听之任之,市场就会出现劣币驱逐良币的现象,已经出现某基金旗下的基金经理因为分散投资导致业绩低于同行而被炒鱿鱼。

在基金发展历史上,我们已经为基金抱团炒股行为而付出了沉重的代价。2007年的大牛市,投资者疯狂购买基金,基金不计成本购买银行股,当时的银行股市净率平均超过6倍,市盈率超过40倍的比比皆是,也形成了股价与基金募集之间的正反馈,当年基金募集了超过2万亿元。但2008年市场逆转之后,2007年购买基金的投资者损失惨重,多年来一直在高位被套牢。受到这次打击之后,公募基金的声誉一落千丈,十多年时间都难以恢复投资者的信心。

如果说2007年购买基金的投资者是60后或70后,现在购买基金的多数应该是80后或90后。因为不合理的基金持股规定导致了2007年之后60后们谈基金而色变,让基金业在中国金融业快速发展过去15年错失发展良机。我们不能再因为这个不合理的规定,让80后和90后投资者步其前辈的覆辙。

千里之堤毁于蚁穴,基金大业的蚁穴是时候该被堵上了。

相关推荐

猜您喜欢

- 郑眼看盘:“抱团”有松动 冷门或低位股普涨

- 外汇局完善做市商制度,支持更多金融机构参与报价

- 机构持续加持行业龙头股,分析人士:并非传统意义上的“抱团”

- 【迈好第一步 见到新气象】以制度创新推进自贸区(港)开放平台建设

- 再陷造车传闻,百度、吉利不予置评股价上涨

- 春季行情呼声高涨,资金抱团券商股分化日趋明显!5只个股吸金超10亿元

- 山西建立实施医药价格和招采信用评价制度

- 独家|南极电商出5亿回购方案,张玉祥:“我不关心股价”

- 广州楼市现交易天量,二手房业主抱团约定“涨价目标”

- 我国将建立实施长江经济带 发展负面清单管理制度

- 市场激增推动电动车企股价大涨 造车新势力抢驻零售店面

- 刘志明:《国家与革命》为运用制度应对风险挑战提供借鉴

- 刘志明:《国家与革命》为运用制度应对风险挑战提供借鉴

- A股开门红成交额超万亿元,机构抱团开启春季行情

- 金龙鱼股价跳水,此前一度涨超12%,总市值超7000亿元