为金融机构“划红线” 严防影子银行“死灰复燃”

申万宏源2020年新增借款占上年末净资产比例达46.07%

告别“野蛮生长” 聚合支付市场规范进行时

南方中证新能源指数基金1月14日起正式发行

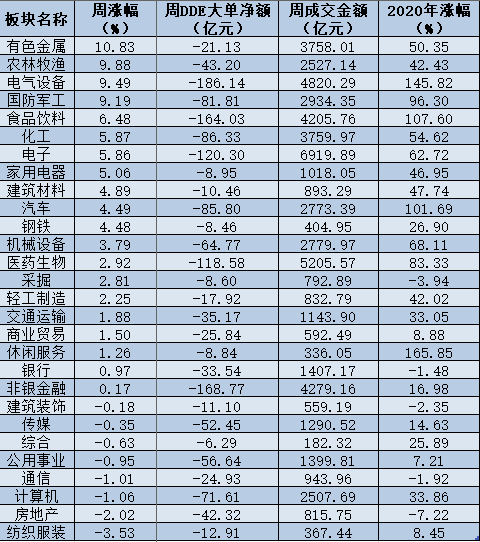

2021年首周A股三大指数创2016年以来新高:有色金属涨幅登顶,纺织服装垫底

货币政策要“稳”字当头 持续激发市场主体活力——中国人民银行行长易纲谈2021年金融热点问题

华信信托董事长持械把总裁打进医院 总裁仍在住院治疗

重罚!银保监会对多家金融机构开出合计1.995亿元罚单

天风证券2020年新增借款占上年末净资产比例达66.42%

商务部明确2021年稳外贸稳外资发力点 专家提醒企业主动把握需求变化,优化外贸结构

银行资管盈利模式重塑 净值型产品费率趋降

中基协公布第三十八批20家疑似失联私募机构名单

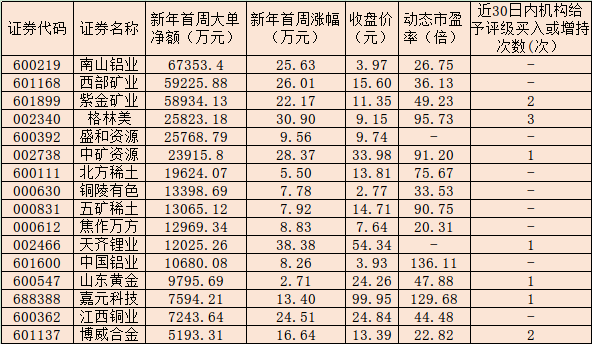

有色金属板块新年首周大涨10.66% 16只个股吸金均超5000万元存“升”机

两家券商2020年累计新增借款超过上年末净资产的20%

拓宽债市深度和广度 激发服务实体经济效能

寒潮来袭 煤电油气供应急踩“油门”

生猪期货平稳起步 期价预示生猪供应逐步恢复

资本市场要成为“二师兄”主心骨

险资独立账户去年前11个月赚20% 收益率超险资平均值4倍

时隔四年央行逆回购再现50亿元规模 本周净回笼5050亿元

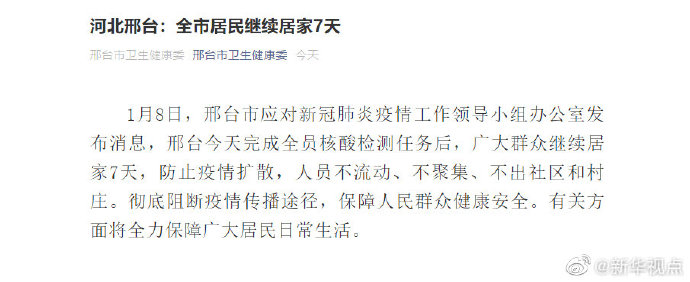

河北邢台:全市居民继续居家7天

大幅波动快速上行 比特币疯涨之下风险凸显

猪牛羊肉,涨涨涨!年夜饭会涨价吗?

“猪坚强”“羊贵妃”“牛魔王”驾到!肉价为何涨声一片?

多部门晒2021民生清单 事关房子、车子、票子

多地通报疫情防控问责情况 严明纪律压实各方责任

重庆对境外来渝人员严格落实“14+7+7”措施

天津市供销合作总社党委副书记曹殿卿接受审查调查

西藏自治区原工商局党委书记赵世军被开除党籍

国家能源局:寒潮天气等因素影响有限 民众用能有保障

中方同阿富汗等国举行抗疫会议:愿为打造地区卫生健康共同体作出更大贡献

2021年中国审计五大重点工作确定

外交部:搞“谎言外交”破坏中美关系必将遭到历史审判

在安徽合肥体验“量子密话”

中国地震局:2025年初步形成防震减灾事业现代化体系

2020年全国共审计1.8万名领导干部 移送线索近4000件

“十三五”期间,贵州全面完成192万人易地扶贫搬迁

易纲:为构建新发展格局提供有力有效的金融支持

中国科大实验研究首次实现“宇称-时间”对称增强型量子传感器

中国大部分地区地震监测能力达2.5级 国内地震2分钟速报

探访新冠灭活疫苗生产车间:生产线24小时不停歇

2020年前11个月审计促进增收节支和挽回损失2200多亿元

中国科研人员设计开发出水体抗生素“解药”

国家矿山安监局:2020年全国煤矿无重特大瓦斯事故

疫情防控 北京大兴机场所有省际巴士线路暂停运营

2020年中国气候年景偏差 各种自然灾害造成1.38亿人次受灾

不平凡的2020年,政法机关的哪些举措温暖过你?

国管局:深入推进节约型机关建设

境外高端人才个税优惠政策有望在北京实施

黑龙江今春大部分市地降水将比常年多一成至两成

从银保监会此次对多家金融机构的行政处罚情况看,理财业务和同业业务违规成为“重灾区”。其中不乏理财资金用途违规、理财产品相互交易调节收益、为非保本理财产品出具保本承诺等“经典问题”。

理财业务与同业业务持续处于监管“聚光灯”下。2020年,发售理财产品实现资产虚假出表等理财业务违规行为,多次“现身”银保监会对违法违规金融机构的集中曝光之中,涉事机构同样被开出巨额罚单。

通过罚机构、罚人员提高金融机构违法违规成本,通过公开披露加强行业震慑、促进公众监督,银保监会为金融机构行为“划出红线”,督促金融机构不得拉长融资链条、提高融资成本,不得再利用通道等方式进行资金空转、脱实向虚,而是应引导金融资源精准滴灌实体经济。

持续整治已获成效。2017年起,不规范的同业理财和表外业务受到集中整治,影子银行规模较历史峰值压降约20万亿元,相关业务逐步回归本源,风险持续收敛。

这并不意味着监管会就此放松。银保监会此前强调,在监管检查中发现,该领域仍然存在一些新老问题,局部风险隐患不容忽视,稍不留意可能死灰复燃。

可以预见,监管将继续严防影子银行“死灰复燃”,对于理财业务、同业业务、表外业务等影子银行和交叉金融业务持续保持高压态势。在银保监会开展的银行业保险业市场乱象整治“回头看”中,对上述业务的整治是工作重点。

对金融机构而言,应在政策过渡期内做好理财业务转型。警惕理财产品投向限制性领域、投资非标资产出现期限错配、相互调节收益、刚性兑付、违背投资者适当性原则等问题。同时积极执行整改计划,防范理财老产品、同业理财、保本理财产品规模反弹,积极进行存量资产整改。

相关推荐

猜您喜欢

- 民法典正式实施:要守住底线红线,更要活学活用

- 热评丨民法典正式实施:要守住底线红线,更要活学活用

- 平安信托获得“最佳风控金融机构”奖

- 《生态保护红线监管指标体系(试行)》发布

- “1元红线”压顶股东增资救急,*ST天夏“保壳”悬念待揭

- 责任保险新规给承保范围划“红线”

- 地产“三道红线”全面执行前夜 专家建议软着陆防翻车

- 缓解人民币升值压力,金融机构跨境融资宏观审慎调节参数调回至1

- 金融机构跨境融资宏观 审慎调节参数调回至1

- 金融机构采集使用个人信息数据正面临严监管

- 易纲:研究建立强制性金融机构环境信息披露制度 支持疫后经济绿色复苏和低碳转型

- 不触碰法律红线是市场各方应守住的底线

- 宁夏建成耕地保护动态监测监管系统严守保护红线

- 租金贷异化背后:长租公寓骑虎难下金融机构成接盘侠

- 金融机构今年技术资金投入预计将超1980亿元,银行占比近七成,券商还有较大增长空间