今年前三个季度,受新冠肺炎病毒疫情对经济前景的影响,美股小盘股的表现始终乏善可陈,但随着新冠肺炎疫苗问世以及市场对经济前景预期的转好,临近年末,小盘股后来者居上,有望多年来首次跑赢标普500指数。

而多数市场分析人士更是认为,美国小盘股的涨势才刚刚开始。

涨幅超越标普500指数

道琼斯市场数据(Dow Jones Market Data)显示,在11月创下有史以来最佳月度走势之后,罗素2000指数12月继续高歌猛进,并在上周二(12月8日)涨幅首次超过了标普500指数。截至发稿时,罗素2000指数今年已上涨了18%,而标普500指数则只上涨了15%。如果罗素2000指数继续保持优势,今年将成为其自2016年以来首次涨幅超过标普500指数的一年。

对推动罗素2000指数近期上涨贡献较大的股票包括美国钢铁公司(U.s.Steel Corp.)、丹尼公司(Denny's Corp.)、Spirit Airlines Inc.和梅西百货(Macy'sInc.)。他们12月以来已分别上涨了29%、20%、16%和8.5%。

该指数在今年3月时从1月的高点大幅跳水,跌幅达到42%,跌幅超过了标普500指数。随后的几个月中,小盘股跟随大盘持续收复失地,最近几周更出现了戏剧性的大牛市。

摩根士丹利于11月发布的2021年策略展望中也指出,可以反映市场参与程度的标普500等权重指数和标普500加权后市值的比值已出现上升的势头,这反映出美股中小盘股票的交易活跃度正不断提高。

“中小盘股票的交易活跃度不断提高将成为明年美股牛市的重要支撑。”摩根士丹利的展望报告中如此写道。

小盘股涨势有望持续

众多市场人士普遍认为,美股小盘股的涨势远未结束。

与大企业相比,小盘股企业的业务范围往往不那么多元化,收益波动性更大,这使得它们在经济低迷时期更可能步履蹒跚,小型股的表现也就与美国国内经济表现密切相关。

根据FactSet的估算,另一个美股小盘股指数——标普小型股600指数(S&P Small Cap 600)中的企业的利润79%来自于美国本土,而标普500指数中企业的利润来自于美国本土的比例为60%。

也正是这一特色使得美股小盘股得以迅速地从经济复苏中获益。目前,经济学家普遍预测疫苗的推出将在明年第二季度推动美国经济增长,而上周五发布的最新美国12月密歇根大学消费者信心指数也创下3月以来新高,显示出普通消费者对经济前景的信心也有所回升。

“小盘股历史上(在经济复苏时期)的走势可作为其接下来还将继续上涨的有力支撑。一般来说,每当经济走出衰退时,小盘股的表现均会优于大盘股。”伊顿万斯沃特奥克顾问公司(Eaton Vance WaterOak Advisors)的首席投资官拉弗拉姆(Duke Laflamme)称,“我觉得这次也不会例外。”

事实上,投资者对经济前景预期的转好从其近期对大盘股的偏好中也可见一斑。今年累计跌幅最大的能源板块在12月以12%的涨幅领跑标普500指数,长期领涨的信息技术板块在本月却表现落于大盘,而亚马逊、微软、脸书等大盘科技股本月股价都出现下跌。

新债王、双线资本(DoubleLine Capital)的首席执行官冈拉克(Jeffrey Gundlach)也看好小盘股接下来的走势。他在上周二的网络直播中做出多项预测,其中就包括“小盘股即将由弱转强,罗素2000指数将会比标普500指数表现得更好”。

其称,这种转变已经展现出非常强劲的势头。相对的,他认为FAANGs(脸书、苹果、亚马逊,奈飞和谷歌)和微软的股价正在崩溃,最终将“泯然众人矣”。

令小盘股更具投资吸引力的还在于其估值与同类股票相比更为便宜。美国银行全球研究公司(BofA Global Research)对罗素2000指数和罗素1000大盘股指数(Russell 1000 large cape index)的估值进行了比较,发现近几个月小盘股的相对折价率达到2001年以来最高。

埃塞克斯投资管理公司(Essex Investment Management)的联席首席执行官兼高级投资组合经理普里尔(Nancy Prial)透露,最近几个月,其公司购买了工业和金融行业的小型股和中型股,同时削减了宅家概念股的仓位。

“我们认为我们正处于小盘股周期的开始。”她说,“随着其估值折价率收窄,这些行业将浮现出强劲的跑赢大盘的投资机会。”

相关推荐

猜您喜欢

- 江泰保险经纪完成上市辅导 A股保险中介第一股要来了?

- 留置针、输液器……低值耗材省级带量采购要来了!

- 终于要来了!红旗电动版“库里南”年底上市

- 延迟退休真的要来了;四川回应申奥属远景目标丨一周热点回顾

- 顶级投资人丨罗素投资:疫苗利好传来 到了投资价值股的时候吗?

- 核心优势逐渐凸显 零跑后劲要来了?

- A股第六家上市险企要来了?前三季度保费收入57亿元

- 国家级租赁住房建设运营标准要来了 长租企业从野蛮生长转向“拼长期”

- 第40家上市券商要来了!中金公司下周二打新 拟公开发行不超4.59亿股A股

- “夜空中最亮的星”要来了!就在今天

- 大事件!富时罗素宣布纳入中国国债 超1000亿美金要来

- 富时罗素纳入中国国债 预计明年10月份实施

- 中秋国庆“喜相逢”,楼市成交提前放量,多地布局项目投资黄金期,“报复性消费”要来了吗?

- 华为显示器真的要来了?

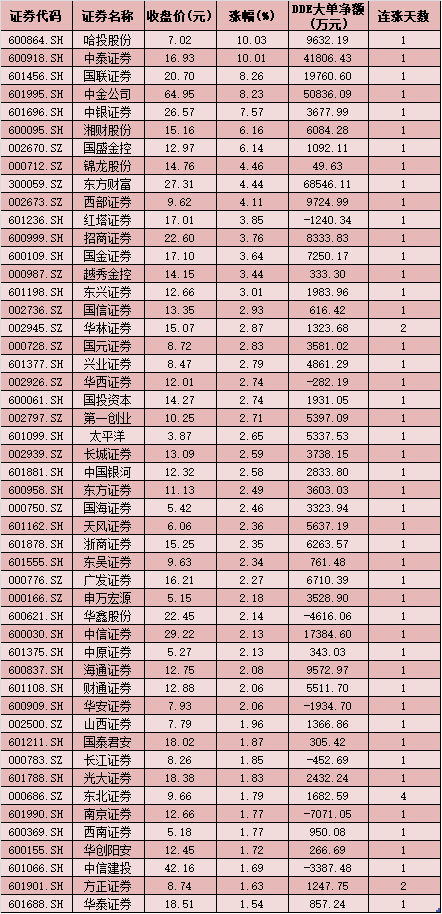

- 抢筹!富时罗素季度调整生效,北上资金大举涌入近百亿,9股被两路资金同步加仓