本报记者 周尚伃

在金融业对外开放以及券业“马太效应”等发展背景下,券商需要快速提升资本实力与竞争力,融资意愿更加迫切。

据《证券日报》记者统计,今年以来,券商通过发行证券公司债、证券公司次级债、短期融资券及可转债的形式,已累计募资14420.41亿元,同比增长96.68%。同时,上市券商已合计完成定增及配股募资总额为984.77亿元,尚有613亿元融资计划“在路上”。

对于券商年内密集发债“补血”,中信改革发展研究基金会研究员赵亚赟在接受《证券日报》记者采访时表示:“目前利率较低,正是发债的好时机。券商此时发债规模加大,与看好明年的股市行情有关。明年虚拟经济或许会出现报复性反弹,股市或将会是最耀眼的市场,券商需要扩张业务,迎接大行情。”

年内券商发行短融券

总额同比增超100%

在证券公司债发行方面,今年以来,券商共发行235只证券公司债,发行总额为5953.58亿元,同比增长147.38%。

据《证券日报》记者不完全统计,中信证券已累计发行证券公司债650亿元;华泰证券紧随其后,发行460亿元。此外,还有包括中金公司(包含中金财富)、海通证券、招商证券等9家券商发行的证券公司债总额也都超过200亿元。

同时,自5月份以来,多家券商获准发行大额证券公司债,其中以中信证券向专业投资者公开发行面值总额不超过500亿元公司债券的注册申请获得证监会核准最引人注目。

与发行证券公司债相比,发行短期融资券具备发行门槛低、周期短、能快速补充公司运营资金等特点,目前已成为券商补充流动性的另一主要渠道。《证券日报》记者对同花顺iFinD数据梳理后发现,今年以来,券商共发行268只短期融资券,合计发行总额达7284亿元,同比增长105.88%。

有16家券商今年以来发行短期融资券总额超过200亿元。其中,招商证券发行短期融资券620亿元,中信建投、中信证券均发行短期融资券610亿元;中国银河紧随其后,发行520亿元。此外,国信证券、国泰君安、广发证券、海通证券、华泰证券等12家券商发行的证券公司债总额也都超过200亿元。

今年以来,券商通过发债“补血”的热情高涨,而次级债正逐渐受到券商的青睐。据《证券日报》记者了解,5月29日,证监会发布《关于修改<证券公司次级债管理规定>的决定》之后,不少券商公开发行次级债意愿强烈。今年以来,券商共发行63只证券公司次级债,发行总额为1154.83亿元。

“次级债相对一般债券偿债等级低一些,发行门槛也更低。而券商的信用等级比较高,容易通过次级债获得资金。允许券商公开发行次级债对券商股显然是一大利好,首先可以比较容易补充资本金,其次可以增加开展各种增值业务的资金,还可以增强券商的技术升级和研发能力。”赵亚赟进一步向记者表示。

在可转债方面,此前备受关注的可转债却在券商中“遇冷”。今年3月份,华安证券发行了可转换公司债券“华安转债”,发行规模仅为28亿元,目前仍是年内唯一一家发行可转债的券商。

12家券商年内

完成定增及配股

近日,多家券商的定增、配股方案也相继获得批准,券商再融资热情进一步升温。

11月3日,西部证券、浙商证券纷纷发布公告,两家公司A股定增申请均获证监会审核通过。天风证券在今年3月份实施配股后(实际募资53.25亿元),时隔半年,9月28日,天风证券又发布A股定增方案,募集资金总额不超过128亿元。

今年以来,券商定增及配股进程加速,已有6家券商的定增实施完毕,合计募资总额为612.05亿元。目前,还有天风证券、浙商证券、西部证券、南京证券、中信建投5家券商拟合计募资不超过493亿元的定增方案“在路上”。

配股方面,也有6家券商实施完毕,合计募资总额为372.72亿元。目前,还有红塔证券、华安证券,这2家券商拟募资规模合计不超过120亿元。

至此,年内已有12家券商完成定增或配股,合计募资总额为984.77亿元。还有7家的定增及配股计划“在路上”,合计拟募资613亿元。

对此,毕马威中国表示,随着证券市场的饱和度不断提升,未来市场的核心竞争力逐渐转向资本实力及资源储备。当前,证券行业集中度持续提升以及同质化程度不断加重,在头部券商强者愈强、外资券商“虎视眈眈”、中小型券商压力重重背景下,券商需要对自身进行差异化的定位,进行错位竞争,寻找新的增长点。

相关推荐

猜您喜欢

- 券商四季度以来密集调研超3400次 重点关注电子、化工等热门行业

- 量价齐升!万亿元成交背后逾186亿元增量资金扫货三行业,跨年行情将开启

- 首只FOF募集失败 年内募集失败基金增至19只

- 国务院扶贫办:超额完成2000亿元年度消费扶贫任务

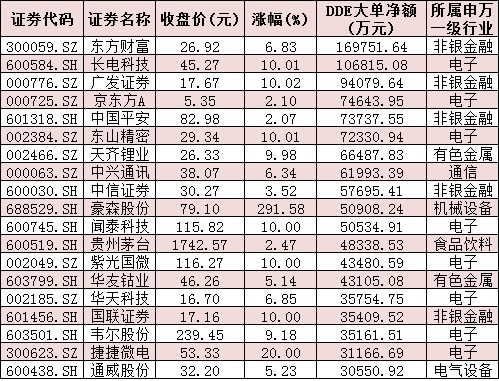

- 机构今日买入这17股,卖出上机数控2.6亿元丨牛熊眼

- 重组终止,深深房A复牌涨停,国泰君安一营业部抛售逾1亿元

- 重启“买买买”模式 北上资金上周净流入逾200亿元

- 南乐县生物基材料产业项目暨重点招商项目集中签约共签约项目10个 总投资87.5亿元

- 年内四家信托公司完成增资 增资总额超160亿元

- 11月份开局,场内资金凸显两大新特征!8只个股首周吸金逾150亿元,券商预计A股将冲击前期新高

- 注册资本300亿元 四川银行挂牌开业

- 8848亿元进博会总保额,看看背后的健康险力量

- 上海16家医院采购4.5亿元跨国设备 GE西门子忙发货

- 变!腾讯旗下财付通注册资本急增至25亿元,强监管下网络小贷迎大考

- 第三届进博会河南交易团采购需求发布暨现场签约会举行我市丰利石化签订跨国采购合同55亿元