本报记者 王宁

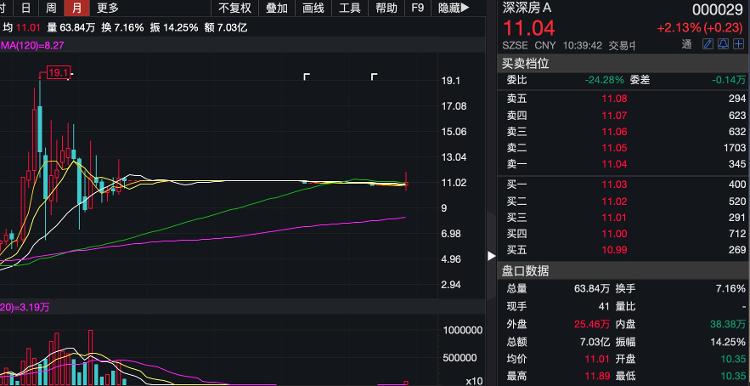

近日,泰达宏利转型机遇基金经理王鹏向记者表示,营收利润更稳定、具备竞争壁垒的行业龙头股越来越受到更多投资者关注,当前应在高景气行业中寻找优质龙头股,等待业绩和估值双升带来的戴维斯双击。

王鹏表示,回顾2012年到2019年A股市场的表现时发现,单纯的依赖一个行业很难持续获得超额收益,主观地去选择一个行业又会导致投资结果不可测,所以选择了自上而下的投资框架,先挑选高景气行业,再挑选优质公司。

王鹏进一步表示,优质公司估值提升的方式有很多种,有外资持续流入带来估值提升、有业绩超预期带来的估值提升、有主题投资带来的估值提升,但在长期来看,持续时间较长的、可以复制的方式还是来自业绩超预期带来的估值提升,更重要的是,从高景气行业中选到的优质公司,其业绩超预期的可能性会更高。

“这样的投资框架,在消费、科技、周期行业中都适用,”王鹏说道,“科技股估值弹性大,科技股投资就是投资景气预期改善和持续改善;消费股的景气周期持续时间长,业绩滞后,右侧上车仍然能取得丰厚的投资收益,最适合景气度趋势投资;纯周期股的投资完全看供需改变带来的景气变化,周期成长股兼有周期和成长双重属性,在周期属性最强的行业底部做景气趋势变化投资,容易收获戴维斯双击。”

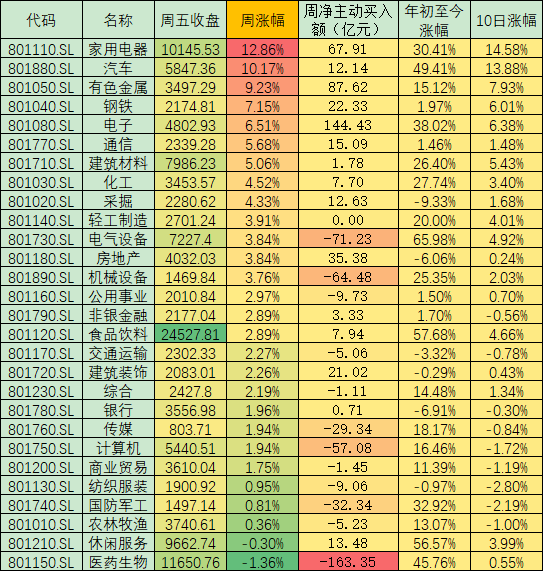

在具体选股的过程中,王鹏会首先通过行业之间的比较来收缩选股范围,选择2年-3年维度(预期)基本面景气上行的5个板块,可以有效排除短期风格轮动的影响,最终落实到业绩超预期带来的估值提升上,随后选出在稳定的竞争格局中表现最好的龙头公司,确定地享受行业景气上行带来的贝塔收益。

“在各行业中进行投资和研究,需要对这些行业进行总结和提炼,我自己的总结是这样的投资思路赚的钱可以分为三部分,”王鹏分析称,“第一部分是新兴成长的钱,由景气驱动带来的业绩和估值双升,第二部分是稳定成长的钱,其特点是具备稳定的业绩增速和稳定的估值框架,第三部分是周期成长的钱,其特点是周期性的业绩驱动和不断成长的估值。”

(编辑 白宝玉)

相关推荐

猜您喜欢

- 中国信登与中债估值中心联合试发布首批信托资产估值

- 光伏景气行情下,东方日升、中利集团业绩逆势下滑

- 蚂蚁估值超90倍,10倍的大零售银行能否获得溢价?

- 大咖录丨50倍估值仍可看高一线,电池片龙头值得期待

- 华晨汽车10亿债券违约,已有基金受波及调整估值

- 水泥产能置换要求趋严,估值进一步抬升,龙头企业价值凸显

- 注意!可转债估值风险骤增,深交所提示风险

- 业绩估值双升预期助钢铁股显韧性 北上资金潜入14只个股

- 疯狂的可转债!警惕部分证券已偏离公司估值 基金经理详解如何投资

- 上市险企前三季业绩稳中有增 估值迎修复

- 景气度向好带动业绩提升 两大电气设备子板块被机构力荐

- 报告:2020年第三季度中国就业市场景气度持续回升

- 报告:中国保就业效果凸显 就业景气度持续回升

- 受益行业高景气度 新能源主题基金表现突出

- 国金国联“联姻”失败:从估值差异到内幕交易