地方政府专项债券去年开始被允许作重大项目资本金,目的是进一步发挥资金撬动效应。目前一些重大项目采取的是政府和社会资本合作(PPP)模式推进,业内十分关注专项债是否可以用作PPP项目资本金,以进一步撬动投资。

财政部首次对这一问题给予公开回应,答案是不行。

近日财政部公开了对十三届全国人大三次会议第7295号建议的回复中,否决了专项债作PPP项目资本金的可能性。

在这一回复中,财政部预算司表示,对于将专项债券作为PPP项目资本金的问题,这种模式虽有利于带动大规模投资,但容易产生财政兜底预期、层层放大杠杆,风险相对较大;且操作层面存在较多挑战。此外,按照《财政部关于推进政府和社会资本合作规范发展的实施意见》(下称10号文)规定,PPP项目不得出现以债务性资金充当资本金的行为。

多位PPP专家告诉第一财经记者,财政部这一回复其实明确了专项债不可以作PPP项目资本金。

为发挥资金撬动效应,去年6月,中央发文首次允许将部分地方政府专项债券作为符合条件的重大项目资本金。目前重大项目限定十大领域,分别是铁路、收费公路、干线机场、内河航电枢纽和港口、城市停车场、天然气管网和储气设施、城乡电网、水利、城镇污水垃圾处理、供水等领域。

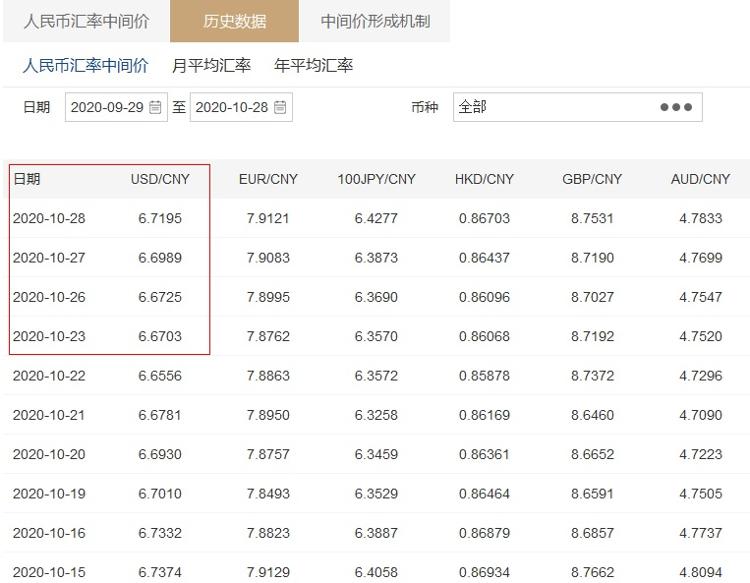

财政部预算司一级巡视员王克冰近日公开表示,截至今年前三季度,各地已有近3000亿元专项债券用作铁路、轨道交通、农林水利、生态环保等领域符合条件的重大项目资本金,发挥“四两拨千斤”的带动作用。

为了防控风险,目前专项债用作资本金比重被要求不得超过25%。前三季度各地发行(新增)专项债33652亿元,其中约3000亿元用作资本金,占比约9%,明显低于前述限制。

PPP专家、大岳咨询董事长金永祥告诉第一财经,人大代表正式提案专项债与PPP结合,意味着地方政府和社会各界要求整合专项债和PPP两种工具,以提高资金使用效率实现高质量发展的呼声,已经从非正式渠道进入了正式渠道。财政部对此进行正式回应说明中央和地方都意识到了这一问题的重要性。

“尽管现行政策有限制,两者结合还存在一定障碍,但随着有关各方认真深入的研究,问题会在政策比较和选择过程中找到答案。财政部提到10号文规定PPP项目不得以债务性资金作为项目资本金,所以目前专项债不宜作为PPP项目资本金,有一定道理。”金永祥说。

2014年之后PPP进入高速增长通道,违规乱象也随之增多。2017年开始财政部等部门相继发文,加强PPP规范发展,对不合规项目清理退库,PPP此后进入平稳发展。

其中,2019年出台的上述10号文中,提出了PPP项目规范发展五大负面清单,其中就包括不得以债务性资金充当项目资本金。

此前,财政部金融司司长王毅在强调规范PPP发展时曾表示,要坚持“穿透管理、公开透明”的原则,要坚持并强化对资本金的管理。任何投资项目、任何金融活动,自己要投入一定的自有资金,再进行适度的融资,这是必须守住的底线。不能让政府的各种公共性基金作为资本金,更不要让社会资本用借款作为资本金,然后再用银行资金做运营。

尽管专项债目前不被允许用作PPP项目资本金,但两者融合进一步撬动投资是一大方向。财政部副部长邹加怡在2019第五届中国PPP发展(融资)论坛上表示,要探索PPP与专项债的结合,撬动社会投资,发挥协同加力效应。

金永祥认为,可以在PPP项目结构设计时解决相关问题,而不违反现行政策。比如将代建和运营及部分设施的投资作为PPP项目的内容,政府仍然作为设施的部分或全部所有者。从目前情况看,专项债项目各环节都存在风险,与PPP结合有助于控制专项债风险,实现高质量发展。

目前3000亿元专项债资本金中,用作PPP项目资本金规模尚未公布。中国财政科学研究院PPP研究所所长彭程告诉第一财经,专项债不能作PPP项目资本金的影响不大。

相关推荐

猜您喜欢

- 工信部:考虑将5G等纳入“十四五”专项规划

- 两部门部署开展打击长江流域非法捕捞专项整治百日攻坚行动

- 财政部原副部长朱光耀:世界经济“K”字形复苏 四方面特征突出

- 消费税会扩围吗?下一步有哪些改革重点?财政部最新回应

- 财政部:我国经济持续向好 稳中有进

- 严格限购政策执行北京启动房地产三类专项检查

- 国家科技重大专项高温气冷堆核电站示范工程首堆冷试一次成功

- 科技部:实施科技人员服务企业专项行动·湖北专项

- 独家 | 防止年末违规揽税收费,财政部发文要求落实减税降费

- 打击长江流域非法捕捞专项整治工作已抓获犯罪嫌疑人5326人

- 财政部60亿美元主权债面市,首次引入美国境内投资人

- 国家网信办网课平台专项整治,斗鱼直播等平台被点名

- 网信办专项整治网课平台 暂停更新版块功能网站99家

- 制止餐饮浪费专项立法:正认真研究浪费标准、法律执行等问题

- 全国人大常委会法工委:制止餐饮浪费专项立法正抓紧进行