近日,可转债市场从异常狂热到被监管“重拳出击”,吸引不少投资者关注。中国证券报记者注意到,与部分公司可转债熔断潮形成鲜明对比的是,今年以来,上市银行可转债表现平平,转股进展缓慢,发行规模骤降。

业内人士认为,今年前三季度,银行股表现低迷,不少上市银行股价破净,导致上市银行可转债转股进展缓慢。转股缓慢,也意味着可转债资本补充能力有限,银行“补血”亟需更多途径。

前三季度转股缓慢

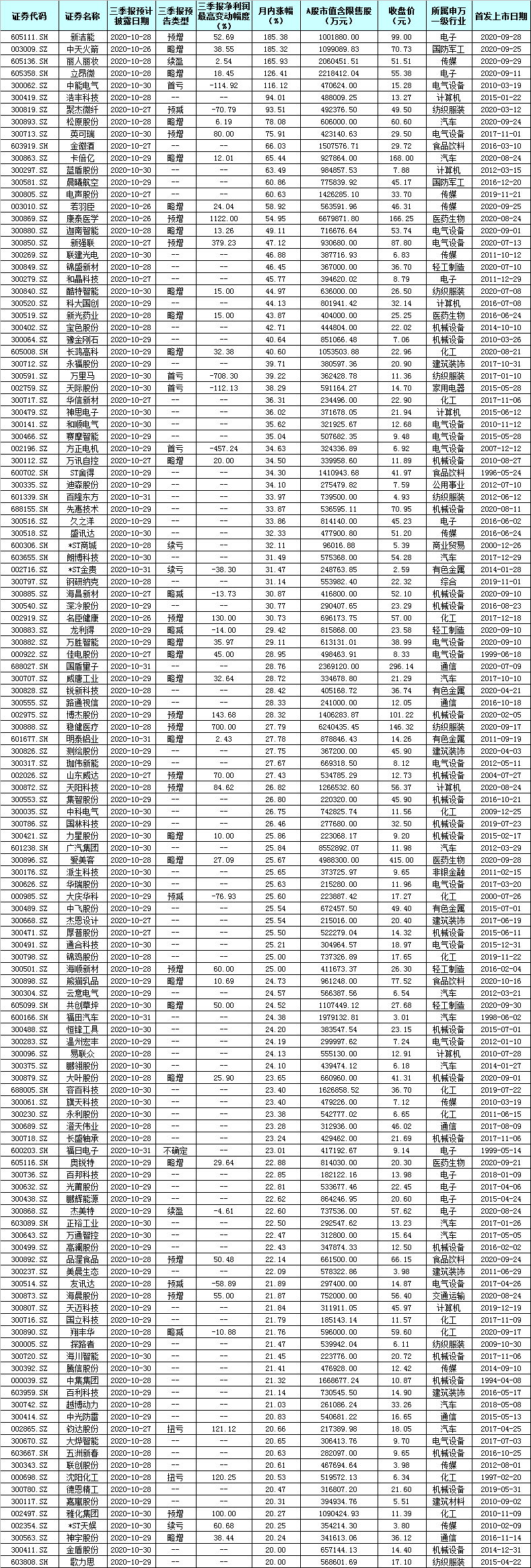

截至10月25日,市场存续的银行可转债有10只,包括青农转债、紫银转债、浦发转债、光大转债等。

一级市场方面,数据显示,今年以来,仅有紫金银行和青农商行两家上市银行发行可转债,发行规模为95亿元。然而去年截至10月24日,共有4家上市银行发行可转债,合计发行规模高达1360亿元。

此外,从上市银行披露的今年第三季度末的可转债转股情况来看,除苏农银行(苏银转债转股比例48.46%)、江阴银行(江银转债转股比例12.09%)外,其余6家上市银行发行的可转债转股比例均不足0.1%。

与此同时,部分银行频繁下调可转债转股价格。以目前转股比例最高的苏农转债为例,初始转股价为6.34元/股。2019年6月12日,因苏农银行实施2018年度利润分配方案,苏农转债的转股价格调整为5.67元/股;2020年7月2日,因苏农银行实施2019年度利润分配方案,其转股价格又调整为5.52元/股。

资本补充能力有限

为何上市银行发行可转债遇冷,转股比例不理想?

光大银行金融市场部分析师周茂华对记者表示,受新冠肺炎疫情影响,银行逆周期让利,市场担忧经营业绩、资产质量,以及不断有银行违规事件暴露等,拖累上市银行股价表现。今年前三季度,银行股普遍表现低迷,近期虽有上涨,但与年初相比,银行指数跌幅仍超过4%,投资者选择转股意愿下降。对于银行来说,转股率下降,意味着可转债补充资本效果不理想。

国海证券分析师靳毅指出,由于不少上市银行股价长期破净,而银行转债发行价格又不能低于最近一期经审计的每股净资产,所以不少银行转债无法触发赎回条款以实现转股。如果后续发行的银行转债要求与之前类似,那么可转债的资本补充能力会比较有限。

“虽然可转债可以用于补充核心一级资本,在这一点上要优于优先股、永续债、二级资本债。但是,可转债只有在完全转股之后,才可以全部计入核心一级资本。在此之前,仅有转债价格超过债底的期权部分才可以计入核心一级资本,而该部分一般占比较小。”靳毅表示。

方式待进一步丰富

分析人士表示,银行补充资本的主要方式有两类,一是内源性方式,即通过自身盈利补充资本;二是外源性方式,包括增资、IPO、可转债、定增、永续债、优先股、二级资本债等。

由于市场竞争日趋激烈及信用风险上升等因素影响,部分中小银行盈利能力堪忧,内源性资本补充空间在缩小,永续债、二级资本债等外源性资本补充方式成为首选。

数据显示,截至10月25日,今年以来银行发行二级资本债已达51只,发行规模达到5243.80亿元。截至10月25日,今年以来银行发行永续债已达31只,发行规模达到4913亿元。2019年全年,银行发行永续债数量仅有16只。从发行主体看,城商行、农商行等中小银行成为主角。分析人士表示,中小银行虽然单笔债券规模较小,但对补充其资本充足率起到了较大作用。

中金公司研报预计,未来一段时间,市场对银行发行的永续债、二级资本债等资本补充工具的需求边际弱化,这将使得银行资本补充工具的发行难度上升。

相关推荐

猜您喜欢

- 解禁潮又来了!这6家银行本周起千亿市值陆续解冻

- 中国人民银行法终于大修:违法处罚力度加大,罚款上限提至2000万

- 农业银行地级市层面首家科创企业金融服务中心在苏州正式成立

- 飙升“70cm” 可转债“熔断潮”为何重来? 游资“猛攻” 监管“灭火”

- 疯狂的可转债!警惕部分证券已偏离公司估值 基金经理详解如何投资

- 可转债“熔断潮”!基金最新研判来了

- “熔断潮”延续,监管出手,“疯狂”的可转债能否回归理性?

- 平安银行私人银行发布银发族理财消费数据:高净值“银发族”人均资产超千万元,投资偏爱私募

- 可转债再现疯狂炒作,业内人士称行情或在一周内结束

- 网商银行:预计“双11”为商家垫资超2000亿元

- 商业银行法迎来大修,金融机构贷款利率是否受限4倍LPR?

- 盘前必读丨多家公司提示可转债交易风险,特斯拉回应降价传闻

- 可转债再遭“疯炒” 部分换手率超过3000% 投资者要保持高度警惕

- 中国人民银行党委书记、银保监会主席郭树清:养老金融改革发展总方针是“两条腿”走路

- 中国人民银行行长易纲:把好货币供应总闸门 适当平滑宏观杠杆率波动