沉寂了一段时间的可转债市场,再度迎来资金爆炒。

10月21日,可转债延续了前几日的“熔断潮”。当日早间,模塑转债、万里转债等7只转债盘中临停,其中万里转债、九洲转债和蓝盾转债出现了两次临停。

事实上,不少转债自10月份以来即遭遇资金炒作。数据显示,10月21日万里转债涨幅达到72.41%,而这只转债自10月份以来每个交易日均表现为收涨,月涨幅已超过170%。

如今可转债这一幕戏码并不陌生。与今年3月份的行情类似,游资再度盯上了余额较小的可转债标的,进行炒作。

但疯狂炒作背后也意味着风险正在酝酿。“游资偏好盘子小的转债进行炒作,其目的就是吸引不明就里的散户来高位接盘。”北京一家大型券商分析师告诉21世纪经济报道记者。

上半年的暴跌还历历在目,彼时可转债疯狂炒作后遭遇“强赎”风波,从而诱发高溢价率转债暴跌,跟风投资者被迫接盘。“蒙眼狂奔”的炒作,还需要经历市场考验。

游资凶猛炒作背后

“近期市场上部分存量规模偏小的个券波动非常大,表现经常脱离正股,换手率高,炒作味道很强,这很可能是部分资金利用可转债T+0交易机制,选择部分规模很小且正股可能有话题的标的,进行疯狂短线交易下的炒作。”10月21日,北京某公募基金固收总监告诉21世纪经济报道记者。

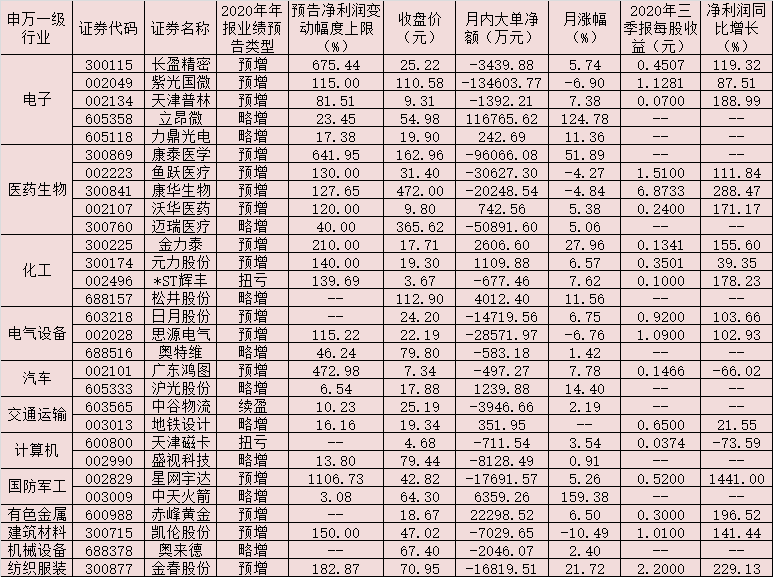

10月21日数据显示,当日万里转债收盘涨逾72%,换手率高达12588.91%;蓝盾转债涨逾27%,换手率达12436.26%;九洲转债涨超20%,换手率达3024.49%。

从几只转债的余额来看,规模基本均在1亿元左右。其中万里转债余额仅有0.63亿元、蓝盾转债余额1亿、九州转债余额为1.15亿元、起步转债余额为3.82亿元。

“由于可转债的T+0交易规则,当天买可以当天卖,对于一些短线投资者来说,就提供了一个很好的波段操作的品种。而几只盘子较小的转债,容易控制,必然成为炒作者的重要标的。”一家私募机构债券投资人士受访指出。

事实上,21世纪经济报道记者注意到,本轮可转债炒作背后还有一个重要特征,即是一些正股存在热点概念炒作背景的可转债,正被游资选为猎食的“战场”。

譬如蓝盾转债,其正股蓝盾股份(300297.SZ)近期正因量子技术概念而股价连续上涨。数据显示,10月21日蓝盾股份股价涨停,且自10月16日起,蓝盾股份连续4个交易日上涨,其中10月19日亦表现为涨停。

“正股的概念炒作也带动了可转债市场的繁荣,可转债没有涨跌停限制,有时候如果看好一个公司股票涨停了买不进去,转债就是一个相对较好的替代工具。”前述私募机构人士指出。

显然,炒作带来的价格大涨亦在吸引越来越多的普通投资者关注。21世纪经济报道记者发现,不少投资者在蓝盾转债股吧内讨论交易,有投资者直指蓝盾转债的“量子转债”概念积极参与,也有投资者在炒作中亏损“割肉”。

然而,目前蓝盾转债的转股溢价率已经达到177.59%。早前泰晶转债突然强制赎回就给高溢价转债一记重击,炒作过后走向“一地鸡毛”。

前述分析师表示,进入转股期后就会随时触发强赎,一旦强赎,溢价率马上向0靠近。因此类似的这些高溢价的“妖票”都有风险,要重点关注那些150以上价格还有30%以上溢价率的转债。

发行量激增监管“灭火”

“这种严重脱离实际价值之上的炒作是短暂的,最终会回归价值本源,建议普通投资者回避此类个券的交易,风险与收益严重不匹配,从风险角度考虑,建议投资者关注绝对价格偏高且转股溢价率偏高的个券的风险。”前述固收总监受访指出。

事实上,近期被资金疯狂炒作的几只可转债均相继发布风险提示,直指交易波动风险。

10月21日,蓝盾股份方面就表示,资本市场是受多方面因素影响的市场,公司可转债价格可能受到来自国内外宏观经济形势、金融市场流动性、资本市场氛围、短期技术指标、投资者心理等因素影响。通常情况下,股票价格与其可转债价格高度正相关,且不存在超高溢价率的情况。

然而近期蓝盾转债价格严重脱离与公司股价之间的关联,蓝盾股份直指其已偏离合理价值区间,其原因则与市场宏观环境、行业情况及经营情况无关,主要受市场资金影响所致。对于市场给其定义的量子科技概念,蓝盾股份方面也表示公司目前在“量子科技”领域未进行市场业务开展、无相关业务收入。

“远离炒作,对于高价格高溢价率品种、高换手率品种还需谨慎。”华南一家公募转债基金经理受访时坦言。

事实上,在今年上半年市场疯狂炒作之时,交易所已经多次提示风险。深交所指出采取五大措施防控交易风险,包括加强盘中实时监控,将热点炒作可转债纳入重点监控证券名单;对涨跌异常可转债交易开展专项核查;持续做好上市公司信息披露监管工作;加大监管透明度;督促会员向投资者充分揭示可转债交易风险等。

深交所亦提醒投资者,高度重视可转债交易风险,对于涨幅较大的可转债,不应再将其视为安全性较高的债券类品种。

从去年开始可转债的发行量大幅增加,也成为越来越多投资者青睐的投资标的,可转债打新也成为热门话题。本月,就有年内规模最大一单可转债、160亿元的南航转债发行;10月21日,东方财富(300059.SZ)也公告称向不特定对象发行可转债的方式募集资金,本次可转债发行总额不超过人民币158亿元。

“基本面向上的概率仍偏大,企业经营状况也在持续好转,四季度风险资产有参与的价值,只是随着债市收益率的上行,前期流动性推动的估值扩张行情已难以继续,后续需转向业绩可落地的方向。偏高价格状态下择券难度加大,正确认识市场波动,可关注一些逆向交易机会。”博时可转债ETF基金经理邓欣雨表示。

相关推荐

猜您喜欢

- 疯狂的可转债!警惕部分证券已偏离公司估值 基金经理详解如何投资

- 可转债“熔断潮”!基金最新研判来了

- “熔断潮”延续,监管出手,“疯狂”的可转债能否回归理性?

- 可转债再现疯狂炒作,业内人士称行情或在一周内结束

- 盘前必读丨多家公司提示可转债交易风险,特斯拉回应降价传闻

- 预期低利率及美元继续贬值,美元套息交易卷土重来

- 可转债再遭“疯炒” 部分换手率超过3000% 投资者要保持高度警惕

- 可转债基金表现活跃 “三高”投资品种需谨慎

- 无视风险提示公告,可转债“火爆”延续,资金为何狂热?

- 中能电气涨停昙花一现,20%涨跌幅游资“打板”不香了?

- 纽约疫情卷土重来?1/3企业或永久关闭,学校重开难

- 前三季度可转债发行数量超去年全年

- 俄罗斯警告需求复苏是持久战,原油四季度波动卷土重来?

- 冷链业务占比小,英特集团今日跌停,游资陆续离场

- 腾讯电商卷土重来:这次不太一样