享受“肥宅快乐水”却只留快乐不会肥?这是很多人的梦想。

物极必反,当人们消费的糖、油、脂、盐累积到一定数量,对人体健康乃至自然环境造成风险和压力的时候,消费趋势就会开始出现反转。

当下,低糖、低油、低脂、低盐正在成为全球公认的饮食正确方向,针对热量和快乐重要来源——糖的需求变化,形成了一股食品饮料行业低/无糖消费热潮,诸多行业巨头都不得不重新调整市场策略和产品配方,同时也涌现出了指向明确的如元气森林等这类网红新兴品牌。

代糖并不是什么新鲜事物,百事、可口可乐等食品饮料巨头多年前就开始推广无糖可乐及饮料。国内的无糖消费则经过十多年的市场培育期,如今终于站上风口。

控糖趋势和国产食糖的高成本,不仅影响着越来越多消费者和食品厂商的选择,也提供了广阔的替代空间,催动了上游代糖产业的繁荣。

代糖风口已至,上下游产业链替代空间大

位于安徽滁州的元气森林首个自建生产基地一期工厂里,一批该公司招牌的无糖苏打气泡水、燃茶正在高度自动化的产线上完成罐装、封口、塑封、查验、打码等程序,通过自建工厂,元气森林告别了完全依赖代工贴牌的轻资产模式。

研发人员汪媛(化名)对第一财经记者表示,一期工厂的3条高速生产线已经全面投产,技术、安全、品控、管理方面均达到国际水平,年产量在4.5亿瓶以上。这样的生产基地还有两个,分别在天津和广州开建。

作为今年夏天最火的饮料品牌,成立仅4年多的元气森林抓住了无糖消费的风口,成为巨头林立的食品饮料界中的一匹黑马。公开数据显示,元气森林今年前5个月的销售业绩超过了6.6亿元,仅5月的业绩就超过了2018年全年销售额。连续完成几轮融资后,该公司估值已上升至140亿元。

之所以要追捧少糖或代糖,主要还是着眼于健康。

2019年7月国家卫健委发布的《健康中国行动(2019-2030年)》,提倡到2030年人均每日添加糖摄入量不高于25g。而目前中国的人均摄入量远高于上述标准,政策导向给予了减糖消费趋势转变以强势支持。尼尔森2019年的调研数据显示,82%的中国消费者愿意在健康饮品上花费更多,这一数字高于68%的全球水平。

从目前的甜味剂市场来看,作为全球甜味剂的主要生产国,中国多项细分产品在全球拥有领先的市场占有率,其中就包括代糖。消费结构中,蔗糖依旧占据了国内最大的甜味市场份额,代糖甜味剂市场占比只在10%左右。

值得注意的是,中国的蔗糖生产成本高,价格也远高于巴西等国家,有近30%的蔗糖需要依赖进口。为保障食糖安全,寻求合适的代糖方案作为补充,也是必然趋势。此外,为更有力地控制居民的糖摄入,全球多个国家已经开始对蔗糖类饮料征收“糖税”,代糖的国际需求也在进一步扩大。

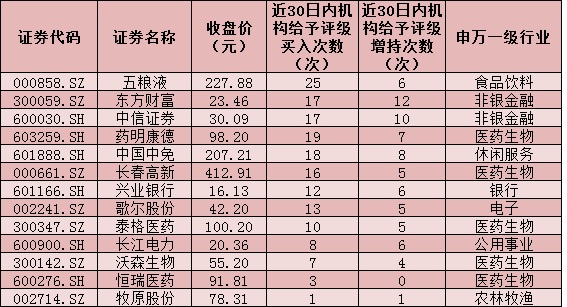

资本市场的反应也极快,A股上市公司保龄宝(002286.SZ)、金禾实业(002597.SZ)、丰原药业(000153.SZ)、莱茵生物(002166.SZ)等代糖概念股股价持续走强。以元气森林产品的主要代糖原料——赤藓糖醇的供应商保龄宝为例,7、8两个月该公司股价涨幅就超过2倍。

保龄宝之前的盈利能力并不理想,收入结构以淀粉糖和果葡糖浆为主,糖醇类产品占比一直很低,在元气森林等新兴客户的带动下,2019年保龄宝糖醇类产品收入同比增长了24%。其2020年半年报显示,净利润同比增长达78.21%。2018~2019年,保龄宝的赤藓糖醇营收占比分别为11.37%、13.54%,毛利率分别为19.66%、21.10%;截至今年上半年,这两项指标已分别升至20.54%、21.67%,可见赤藓糖醇已经成为保龄宝营收新发力点,该公司也成为全球5家规模最大的赤藓糖醇生产商之一。

不仅多家本土上市企业都在扩充产能上马赤藓糖醇、三氯蔗糖等新一代代糖项目,跨国公司也在纷纷行动。

第一财经记者了解到,粮油巨头嘉吉公司与合作伙伴正在建设一个5万吨(亚洲最大)的海藻糖项目,预计明年6月份投产;此外,该公司还在浙江平湖投资建设一条风味糖浆生产线,向市场提供不同规格的代糖、复配糖解决方案,服务下游的奶茶店和餐饮企业。

嘉吉中国区总裁以及嘉吉中国淀粉、淀粉糖及增稠稳定事业部总裁刘军接受第一财经记者专访时表示,人对甜味有一种与生俱来的需求。过去消费更多的是蔗糖、果糖等,这些传统糖类并非不好,只是在过量消费的地区、场景和人群中,会带来基于健康考虑的抑制性需求,随着国内生活、消费水平以及健康意识的提升,减糖、代糖的消费需求是实际存在的,不会只是短暂的风口。

“就这点来说,企业需要快速反应,但也不能盲目跟风,应该要为这样一个可持续性的变化做好准备,需要能拿出多样化、满足各类细分需求的产品和解决方案,才能赢得客户和终端消费者的信任。”刘军说道。

总体消费量递增,复配、多元化糖将成趋势

代糖的诞生来自蔗糖的供不应求。1879年,第一代人工代糖“糖精”诞生,1884 年糖精被推向市场得到广泛应用,此后甜蜜素、阿斯巴甜、安赛蜜、三氯蔗糖、甜菊糖苷、赤藓糖醇等人工代糖相继问世。当下最热的赤藓糖醇、三氯蔗糖等就是新一代的代糖。

这些代糖在成本、甜度、安全性等方面相差各异,如阿斯巴甜、安赛蜜的甜度可以达到蔗糖的150倍以上,而赤藓糖醇的甜度只有蔗糖的0.65倍;曾经被广泛应用的糖精因为口感不佳和安全性问题逐步退出市场,而消费者对新一代代糖的性能和安全性了解并不多。

刘军分析,新一代的甜味剂跟老一代相比主要有两大优势:第一是在安全性上可能比最早的糖精、安赛蜜等要好得多;第二它们有望解决过去最大的问题——口感上更像蔗糖。

“从安全性和口感来说,新一代的代糖都更出色,较以往的产品没有太多争议,而关于安全性的质疑,如是否对人体代谢有害,是比较复杂的问题,这可能需要对几代消费者的跟踪和实验去追踪和探索结果,不能轻易断言。”刘军对第一财经记者表示,代糖应用扩大是减糖消费趋势的必然之路,不应该因噎废食。

作为全世界代糖的最大生产、出口国,中国在2018年的代糖产量已占全世界的75%。不过,代糖在国内的应用此前却一直滞后于国外,与中国代糖发展初期在专利等方面受国外企业压制有关。如金禾实业的安赛蜜产能大举扩张和保龄宝、丰原药业等上马大规模的赤藓糖醇项目,都是在国外相关企业专利到期之后进行;而价格战则是上游行业扩张后获取细分市场主导地位的必经过程。

对此,刘军认为,就功能糖本身来看,赤藓糖醇在短期来说是供不应求的,但缺口也是暂时的,国内几家企业都在上马大规模的赤藓糖醇项目,这一细分市场会快速走向饱和,因此企业投建相关项目应该保持谨慎。“中国市场分化和多元化问题很明显,可能在北上广深这些人群收入高、健康和环保意识也比较高的一线城市,类似赤藓糖醇这种产品非常符合消费者的需求,所以现在这一块市场基数低、增速快。但中国还有大量中低收入的地区和群体,有不少人关于糖的基本需求都还没得到满足,代糖的火爆并不会完全取代蔗糖、果糖的市场空间。”

目前,中国代糖产业发展还存在几个障碍,首先要解决成本问题,赤藓糖醇等产品性能好但成本也高,会直接限制下游的应用范围;其次是口感,不同代糖的甜价比各异,一些代糖还存在后苦味等问题,在研发技术上还有进一步提升的空间。

汪媛告诉第一财经记者,该公司的苏打气泡水中添加的主要代糖是赤藓糖醇,因为甜度低需要大量添加,国内生产成本较高,同规格的饮料,添加赤藓糖醇的成本是安赛蜜、阿斯巴甜的约80倍。为了平衡成本和口感,元气森林选用了以赤藓糖醇、三氯蔗糖为主的复配代糖方案。

选择复配方案的企业,不止元气森林一家,这也对上游的相关企业提出了新的要求。

刘军对记者表示,过去将企业定位为一个甜味剂(果糖、淀粉糖)生产制造商,现在下游企业和消费者都提出了新需求,上游的企业也需要转型为能提供多种产品、复配方案的甜味剂解决方案供应商。

“未来的产品,除了从单品到复配这一主流方向,规格上从大包装向越来越小的包装发展也将成为重要趋势,对企业灵活度的要求更高了。”他分析说,中国糖的消费整体还是在不断增长的,未来蔗糖等传统的甜味剂绝对数依然会增长,但占比会逐渐缩小;其他代糖等甜味剂因为基数较小,增速会很快,占比也会逐步提升,“都在增长,只是速度有差异,两者不会是完全替代的关系,而是互相补充,满足不同的需求”。

相关推荐

猜您喜欢

- 高原青年电商风口“乘风破浪”

- 研发费用增长11.2%,致远互联如何抓住信创风口?

- 运营服务考验养老产业,“智慧养老”成新风口

- “+酒”风口真刮起来了!卖得太好,一上就火

- 从2020年中报看平安好医生:是风口上的猪,但比之前更危险

- 众盟科技:房地产直播卖房的“风口”成为全域营销的新常态

- 产业资本抢滩新基建风口 100亿基金加码布局智能新经济

- 超4000家体育企业注销备案,跑步机却卖爆!大浪淘沙后,体育产业下个风口在哪?

- 新风口已经到来,光伏龙头们看好哪些发展方向

- 万亿市场里的灰色风口:医美代运营

- 千亿级大市场!这种“杆”打开新风口,你的出行更便利

- 集成电路产业迎重磅扶持新政,一文读懂全产业链投资机会丨行业风口

- 自然资源部北海局开展近岸海域潮下带海藻场水下调查

- 自然资源部北海局开展近岸海域潮下带海藻场水下调查

- 投资人谈造车新势力:风口 融资 对赌 残值 生存