进入2020年的下半年,全球经济依旧面临较大的挑战,疫情影响着各国经济复苏的节奏和经济政策,也进而影响了资产的涨跌。后疫情时代如何投资?一财朋友圈特邀宏观经济学家李琳博士,从宏观经济到资本市场预判,为读者一一解读。

财政和货币政策保持高度宽松,但刺激力度或边际下降

上半年,疫情下全球经济政策史无前例的大规模放松,宽松力度远超 2008-09 年金融危机。财政刺激政策不仅有增加财政支出、部分国家财政也提供了大量的贷款和担保等。IMF 在6月24 号的“前所未有的危机,不确定的复苏”报告中给出:德国和日本财政刺激规模超过GDP的35%,美国的财政刺激规模达到2019年GDP的15%(见下图),澳大利亚、 土耳其、西班牙、韩国等其它发达国家和新兴国家都有大幅的财政刺激。

主要国家央行的货币政策也大幅宽松,主要体现为央行资产负债表的急剧扩张上。3 月份以来,美联储、日本央行、英格 兰银行资产负债表的扩张规模相对 GDP 分别达到 14%、11%、9%和 8%。这些刺激政策为经济和市场注入了大量流动性,也提高了市场风险偏好。

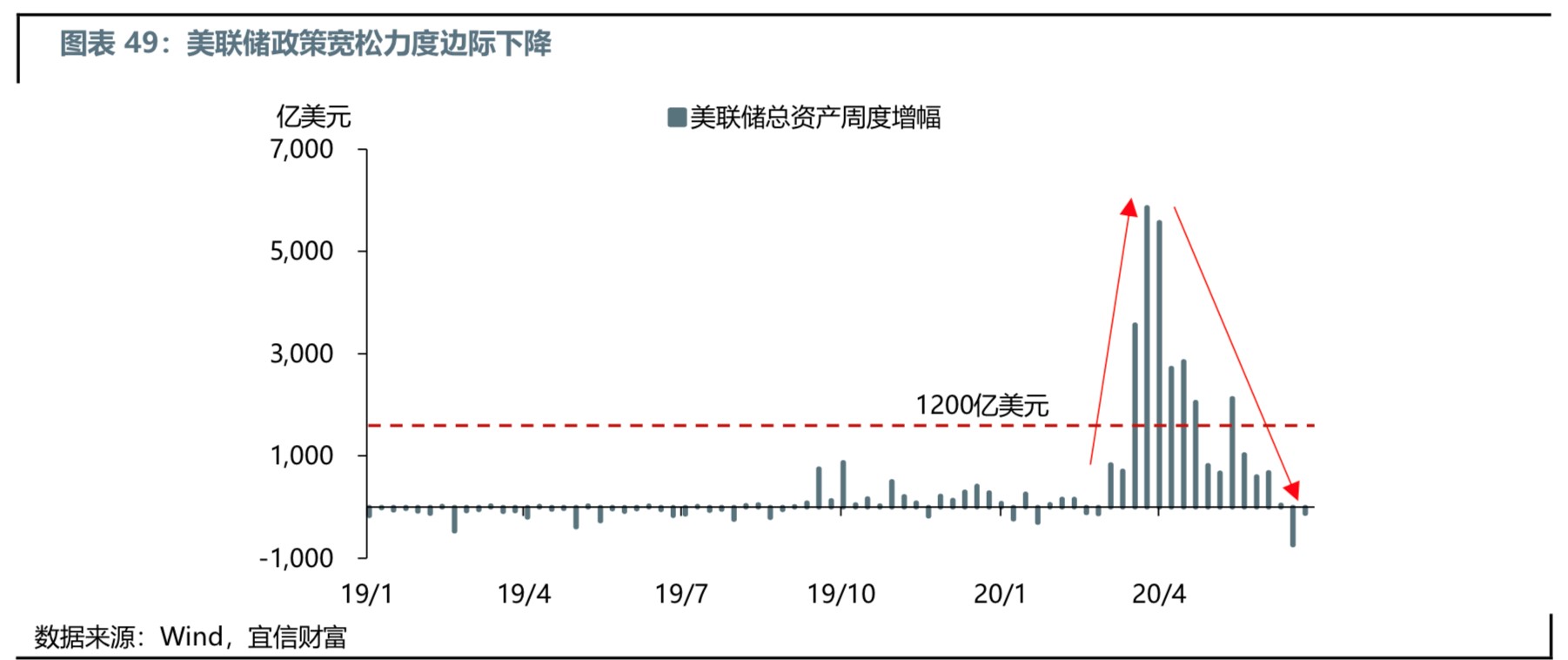

下半年,宏观政策将保持宽松,但宽松的规模或边际下降。由于疫情可能反复和经济复苏的波折性,各国政府和央行都表示政策宽松的方向不会很快改变,美联储在 6 月 10日的货币政策会议上也表示未来会维持1200亿/月的净买入规模。宏观政策利好风险资产。

美联储在4月初之后,其每周资产购买的规模就逐渐下降,目前其每月国债和 MBS 的净买入规模分别约为800亿和400亿,远低于4月份的合计超过万亿水平。另外,其他资产项的收缩(美联储资产负债表中的贷款和中央银行流动性互换规模在5月下旬后就持续减少,且降幅扩大,并在6月中下旬超过美联储主动资产购买规模)导致美联储资产负债表出现 了“被动”收缩。这本身也是积极信号,反映全球金融市场已经逐渐走出流动性紧张的状态,对央行的依赖度下降。

疫情强化了生物、医药、数字化服务、科技等行业的长期投资价值

在新冠疫情影响下,居民的生活和工作方式产生了巨大转变。办公和会议从线下转移到线上,娱乐方式从外出聚餐旅游 转变为家中观影或游戏,有些转变或许是临时的,有些会产生长期性影响并强化原本就已经存在的长期投资主题。上半年,传统零售业、院线、航空等板块的股价受疫情冲击较大;但生物科技、医药、医疗保健、互联网等板块均受益于疫 情,属于领涨板块;计算机软件、电脑硬件等板块也有不错的表现,表现出对新冠病毒的“免疫”。

我们一直看好生物科技、医药、数字化服务、科技等行业的长期投资价值,此次疫情的发生更加凸显了这些行业的的吸引力。在下半年疫情仍然挥之不去,经济增长仍面临不确定性,具有长期投资价值,同时抗周期性特性的这些行业,具有投资价值。建议投资者下半年积极布局这些行业,通过私募股权、或二级市场股票基金、或二级市场债券基金的方式投资,获得确定性高的好回报。

同时,短期内对航空、旅游、院线等直接受疫情直接冲击的板块仍需要谨慎或规避。在疫苗出来前,这些行业的复苏也会相对较慢。

管理风险,采取防守型的股市策略,强调精选行业和着重自下而上的选股策略

在疫情主导市场后,全球股市大跌,后在极度宽松政策下,主要股市出现一轮大幅反弹。总的来说,年初至今,发达国家股市(MSCI 发达国家股指)下跌7.7%,新兴市场股市MSCI新兴国家股指)下跌10%;美国标普 500指数仅下跌5.5%,欧元区股市下跌 13.6%,中国沪深300指数上涨1.6%。相对经济状况而言,股市表现和经济基本面显著脱节, 特别是发达国家,完全不能反映主要发达国家深度衰退的第二季度经济表现。

从经济增长和政策条件来看,由于主要国家经济将在下半年持续复苏,且货币和财政政策仍将十分宽松,对股市的看法是:

下半年股市有支撑,发达国家股市表现或仍好于新兴市场股市。发达国家的政策刺激力度较大,新兴市场仍将在一段时间内受疫情的更大影响。其中,巴西、印度等或受疫情影响,其股市短期存在下行风险。

看好中国、韩国股市。强调采取防守型的股市策略、精选行业和自下而上的选股策略。由于发达国家股市普遍存在估值偏高的问题,在全球疫情仍然恶化的情况下,建议防守型的股市策略,相对看好信息技术、金融、电信服务、公用事业、医疗等防御性行业。同时强调自下而上精选个股的股票投资策略。

对以下几个板块需要保持谨慎:第一,航空、旅游等可能长期受疫情影响的板块;第二,传统周期性行业;第三, 估值水平上涨过快的板块。

中国股市具吸引力,建议配置核心资产

在这一轮反弹后,欧美股市的估值已经偏高,标普 500指数、德国 DAX 指数的市盈率均接近其历史最高位。而中国 A 股 的估值水平相对合理,港股更是极度低估。从盈利增速的角度来看,标普 500、欧洲 STOXX600、上证综指一季度的表 现相差无几,均下跌 5%左右,恒生指数下跌约10%。但中国作为最早走出疫情的国家,经济复苏的节奏也会更快,市场对中国股市盈利回升的预期也更高。2020年上证综指的盈利增速彭博一致预期为-5.1%,远好于恒生指数的-16.67%、标普500的-24.6%和STOXX600的-33.3%。除了估值水平相对较低、经济复苏带动企业盈利边际改善,A 股还有货币政策宽松、资本市场制度改革提速、外资持续流入等利好支撑,中国股市在下半年预计会有不错的表现。

“核心”资产强者恒强。我们将 A 股中长期盈利稳健且受到海内外机构认可的一批股票称为“核心资产”,包括贵州茅 台、恒瑞医药、立讯精密等公司,这些企业代表了 A 股中最优质的企业。虽然部分公司的估值已经偏高,但未来盈利前景足以支撑偏高的价格,投资者仍会青睐这些股票。陆股通重仓的股票一般代表了外资机构偏好的绩优股,这些股票基 本都属于“核心资产”,2016年以来,陆股通持股市场前100的股票等权重指数远远跑赢其他股票指数,充分说明了核心资产的长期投资价值。

今年上半年 A 股呈现出强者恒强的态势,机构抱团现象显著,尤其以兼具盈利性和防御性的食品饮料板块为代表,上半年食品饮料是除了医药和消费者服务以外表现最好的板块。事实上,近几年该板块一直较为强势,对比被政策打压的地产建筑板块,食品饮料板块的相对优势更明显。

优质公司会持续获得机构认可,并给予高溢价,表明A股市场者在逐渐成熟化和机构化。预计下半年 A 股的结构分化仍明显,“核心资产”依然会强于其他股票。

通过私募股权赢得科技创新红利

随着新冠疫情蔓延以及全球经济下行风险加剧,投资者观望情绪浓厚,全球私募股权募资活动减缓。同时,因全球各地实行社交隔离和出行限制,私募股权及风投市场的投资活动均展现放缓趋势。不过,私募股权类别在近年来的强劲表现继续吸引着投资者,推动私募股权待投资金达到历史高位。今年一季度,私募股权在全球各类资产中表现也相对稳健, 美国私募股权综合回报率为-3.1%,好于各国股市和高收益债以及商品的回报水平。

从中长期的资产配置角度来看,私募股权仍是较为推荐的资产之一,尤其是因为私募股权与高科技领域的良好结合, 是投资者把握未来十年科技创新红利的绝佳渠道。今年中国在“两会”将“新基建”首次写入政府工作报告,明确提出 “发展创业投资,健全市场化投融资机制”,从国家层面对私募股权行业给予肯定和支持,当前或是布局科技类 私募股权的好时机。

相关推荐

猜您喜欢

- 65家券商投身创业板注册制改革 IPO跟投成下半年布局重点

- 全球最大裁判文书资源库文书总量突破1亿篇

- 中石化上半年亏损逾228亿元,下半年行业将转好

- 2502份A股中报:喜忧参半,下半年有望恢复增长

- 济南楼市房价略微上涨"分化"成下半年主基调

- 市场分歧加大下半年房企迎“融资大考”

- 金融支持实体经济政策效果显现 专家:下半年普惠小微企业贷款增速仍有上升空间

- 蔚来称 最快将于2021年下半年进欧洲市场

- “AI+病理”仍是蓝海,大规模癌症初筛是趋势丨专访迪英加CEO

- 8月用电量连创新高 电力企业下半年业绩超预期?丨大咖录

- 信用保证险亏了29亿,中国人保:下半年仍难扭转亏损

- 工程院报告:食品安全存七大问题,环境污染仍是重大隐患

- 深圳国资委部署下半年工作 全力推动大整合 积极推进企业上市

- 下半年经济工作怎么干 农业聚焦保供给,加快补短板

- 苹果市值盘中突破2万亿美元 机构:果链下半年成长确定性大丨牛熊眼