致基金持有人的信:为什么我没有轮换?

转自:上海证券报·中国证券网

华宝动力组合基金经理刘自强

尊敬的基金持有人:

去年四季度的时候,我对组合进行了一次轮换,把投资方向从热门的赛道股和资源股切换到了以房地产为代表的防御品种上。这一次轮换奠定了我在今年上半年的些许优势。

今年年中,我再度对组合进行了调整,开始从防御方向全面转向了成长方向。这一次的轮换也产生了很好的效果。但是,随着近期市场的调整,成长类的主流赛道一个接一个地坍塌,我的基金也受到了不小的冲击。

是不是又到了要对组合进行风格轮换的时刻了?我不这么觉得。

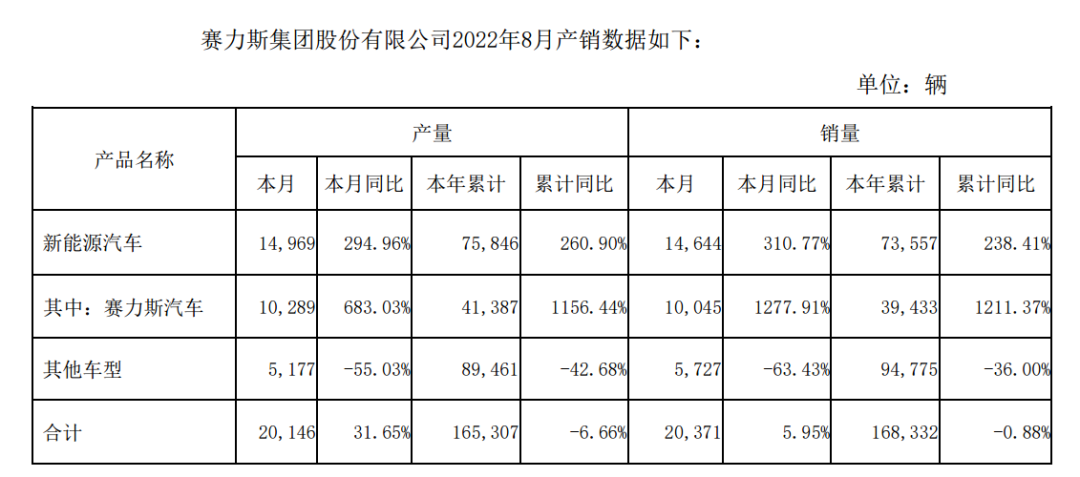

把去年末和当下进行一个比较,我发现存在着很大的不同。去年末的时候,赛道股的估值已经到了非常高的水平。以新能源车的指标股宁德时代为例,去年底的总市值是1.6万亿元,当时大家对今年的业绩预估是约300亿元,50多倍估值。现在,宁德时代市值1.2万亿元,大家对其明年的业绩预估为约400亿元,30倍的估值。估值水平已降了约40%。

站在去年末的时点上,展望今年一二季度,我有一个很大的担忧。就是去年上半年地产热销,产生了一个很高的基数。而去年末地产销售大幅度下滑、出口回落明显、消费不振。因此接下来同比数据会连续两个季度非常难看。这投射到上市公司业绩上,就是一个业绩压力很大的时期。

而目前这个时点向后看三个季度,正好相反。去年的四季度、今年的一、二季度,都是经济基数非常低的时期,大概率会出现一个连续三个季度的经济指标逐步向上的过程。

基本面向上、估值调整到正常水平、流动性还很充裕。

那么,市场现在到底为什么下跌?我觉得,一方面是市场见底后一路反弹,缺乏调整,也缺乏筹码的底部再分配过程,因此基础本就不牢,越上涨波动也就越大;另一方面是流动性宽裕后,市场游资化趋势明显,炒小、炒概念的现象泛滥,加大了局部的泡沫化。

因此现在的调整,也许正好能清洗浮筹,化解概念性炒作泡沫。在这个过程中,一些优质赛道龙头有可能被情绪错杀,但也会为未来带来更好的盈利机会。因此完全没有必要过度恐慌。最好的策略可能是:适当控制仓位,等待市场情绪的宣泄,在稳定后加仓被错杀的优质成长品种,等待价值的实现。

感谢大家的信任与支持,在这段煎熬的日子里,我仍将全力投入,不负投资人的重托。谢谢!

基金经理刘自强

2022.8.31

刘自强先生管理的华宝动力组合基金(A份额:240004,C份额:016257)成立16年来斩获超13倍的正收益。截至2022年6月末的最近6个月,累计回报9.33%,在1184只同类基金中高居第7;最近1年收益30.84%,在976只同类基金中高居第11;最近3年收益141.66%,在451只同类基金中高居前12%,同时获银河证券、招商证券、天相投顾、上海证券三年期五星最高评级,获海通证券三年期、五年期、十年期五星最高评级。

刘自强先生是市场上稀缺的股基“双十”基金经理。2012年至2021年期间,全市场累计回报跑赢沪深300指数且年化收益率超过10%,基金经理连续任职超过10年的“双十”基金仅有25只,刘自强管理的华宝动力组合基金就是其中之一。

注:股基“双十”基金经理指管理同一只股票型基金(含偏股混合型基金)超10年且基金成立以来年化收益超10%的基金经理。

数据来源:银河证券、华宝基金等,基金持仓信息来源于基金定期报告;统计截至:2022.6.30,数据已经托管行审核。华宝动力组合基金成立于2005.11.17;业绩比较基准为:上证180指数收益率与深证100指数收益率的流通市值加权平均*80%+上证国债指数收益率*20%,基金分类为偏股型基金(股票上下限60%-95%)(A类) ;刘自强自2008.3.19起担任华宝动力组合基金的基金经理。华宝动力组合基金历任基金经理为史伟(2005.11.17至2008.3.19)和刘自强(2008.3.19至今)。

华宝动力组合基金近5个完整年度的投资回报及基准回报依次为:2017年,-10.49%/17.08%;2018年,-23.62%/-18.66%;2019年,38.43%/29.55%;2020年,48.37%/23.65%;2021年,25.44%/-1.81%。同类基金为偏股型基金(股票上下限60%-95%)(A类)。评级数据来源:各评级机构。海通证券评级时间截至2022.6.30;银河证券评级时间截至2022.6.30;招商证券评级时间截至2022.6.24;天相投顾评级时间截至2022.6.30;上海证券评级时间截至2022.3.31。

风险提示:本产品由华宝基金发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金过往业绩并不预示其未来表现,基金投资需谨慎!基金管理人评估的本基金风险等级为R3-中风险。

本文观点为基金经理个人观点,不代表其管理基金的投资计划,本公司对这些信息的完整性和准确性不作任何保证,也不保证有关观点或分析判断不发生变化或更新,不代表我公司的观点。文中观点、分析及预测不构成对阅读者的投资建议,如涉及个股内容不作为投资建议。我公司及雇员不就本内容对任何投资作出任何形式的风险承诺和收益担保,不对因使用内容所引发的直接或间接损失而负任何责任。在投资基金前请仔细阅读基金合同和招募说明书等法律文件,了解基金产品情况、基金投资范围,选择适合自身风险偏好的基金产品。基金过往业绩不预示其未来表现,基金投资需谨慎。

销售机构(包括基金管理人直销机构和其他销售机构)根据相关法律法规对本基金进行风险评价,投资者应及时关注销售机构出适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。

投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎具的适当性意见,并以其匹配结果为准,各销售机构关于选择基金产品并自行承担风险。中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益做出实质性判断或保证。基金投资需谨慎。(cis)

相关推荐

猜您喜欢

- 【银华基金】交易日报 2022-09-01

- 8月A股市场风格切换: “挖煤”基金领涨,“汽车”基金垫底

- 傅鹏博、徐彦、丘栋荣、冯明远等八大知名基金经理最新研判!

- 诺安基金王创练:投资老将的“责任”

- 上半年公募产品亏逾6300亿 货币基金为基民赚钱最多

- Franklin Templeton宣布在富兰克林印度Bluechip基金中免税股息

- 1月摇晃!相互基金AUM崩溃112亿卢比

- CSR如何邮寄印度的发展议程?

- M&M金融服务获得Sebi Nod为Mahindra共同基金以及其他最佳共同基金新闻

- 印度的外汇储备上涨1.6亿美元至$ 349.15 BN

- Moneygram庆祝更新的创新移动科学实验室资助

- 延长的IMF配额改革生效

- 团队释放rs。从15个锚投资者的190亿卢比

- DCCDL CCPS持有人同意推迟CCPS的转换:DLF.

- 每日市场战略 - 转移万花筒!Sensex,漂亮开放较低

- SEBI为共同基金经销商推出了SRO规范