如何在震荡市中力争投资“安全感”?不妨看看公司“自留款”

上半年大A走出深V行情,经过4、5月的反弹,由于疫情、限电干旱等多因素扰动,7月以来市场维持震荡态势。如何投资才能在震荡市中更为舒适?基金半年报新鲜出炉,随富二一起看看都有哪些投资密码~

除了员工持有规模、机构持有规模,还有一个指标不可忽略——那就是管理公司持有规模。富二根据基金半年报,整理了咱家持有规模超5000万的“自留款”,今天富二就给大家介绍下这些稳健、均衡派的“中生代”基金经理及他们的代表作。

数据来源:各基金2022年中期报告,截至2022-06-30。

数据来源:各基金2022年中期报告,截至2022-06-30。

基金经理 于渤

“流水不争先,争的是滔滔不绝”,北大美女学霸基金经理于渤相信低回撤是长期复利的来源。说于渤是绝对收益风格,因为风险管理这四个字已经刻进了她的肌肉记忆里。13年的从业生涯中,有超7年的绝对收益投资经验。历经15年的股灾、16年的熔断、18年的熊市和2020年以来两次疫情冲击,也正是极端行情的历练和对风险的厌恶形成了她清晰完整的绝对收益投资理念。

在今年的震荡市场中,于渤自2019年7月开始管理的富国新收益A(001345)却走出了一条低回撤的净值曲线。同时,过去三年净值增长率达到了72.54%,同期业绩比较基准收益率13.51%,获得了59.03%的超额回报。

注:过去三年净值增长率及同期业绩比较基准、业绩走势图来源于富国新收益2022年中期报告,截至2022-06-30。富国新收益A成立于2015年5月26日,自2017至2021完整会计年度及2022上半年业绩及比较基准(同期中国人民银行公布的一年期人民币定期存款基准利率(税后)+3%)收益率分别为:2017年8.65%(4.5%),2018年-0.09%(4.5%),2019年15.32%(4.5%),2020年42.47%(4.51%),2021年7.91%(-3.73%),2022年上半年0.68%(2.23%) 。最近5年基金经理变动情况:钟智伦自2015年5月至2019年3月任基金经理,肖威兵自2019年3月至2020年3月任基金经理,俞晓斌自2019年3月至2020年3月任基金经理,于渤自2019年7月至今任基金经理。以上富国新收益数据描述对象均为富国新收益A类。数据来源:基金定期报告,截至2022年6月30日。基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。

于渤的投资目标是:在风险可控的前提下,产品能够持续创新高。把这个目标细化一下,就是两个方面:1、控制回撤2、争取收益。

于渤的控制回撤三层体系:

1、大类资产配置:以中长期视角判断市场水温。水温较高,仓位中枢可以高一点;水温过低,仓位中枢就得放低一些。

2、风险管理:预测到风险的时候通过降低仓位或者调整结构“踩刹车”,没事的话再轻装上阵。

3、交易规则体系:对应不同产品有不同的风险额度,通过交易规则来规范基金经理的行为,可以有效避免出现“危险动作”。

控制好回撤还不够,于渤还想着给持有人赚钱。对于“多赚一点”这件事,于渤也有自己的一套“兼容之道”。对基础仓位,基于中长期视角,深度审视行业和个股的成长空间、商业模式、壁垒等,看重长期成长和持续性,以期获得长期稳定的超额收益。对于弹性仓位,选择例如周期、科技、新能源和军工等弹性较大的板块和个股。

基金经理 王园园

富二家的“大消费女神”王园园,自入行之初便专注于大消费行业的研究,目前已有超10年证券从业经历以及超5年基金管理经验。秉承“优选行业、精选个股、深入研究、动态调整”的投资方法,近年来持续拓展其能力圈,逐步纳入医药、电子、传媒等新兴消费,以其细腻的消费者视角为抓手并以传统消费研究能力为依托,逐步构建“衣食住行康乐购”投研能力圈。组合构建上,由基石类资产(长坡厚雪:长期能实现每年增长15%以上,估值合理,赚业绩的钱)、弹性类资产(寻找拐点向上的行业:产品品质、需求、价格、渠道能力),以及周期类资产(擅长领域内为组合收益添砖加瓦)组成。

其管理的富二家“自留款”之一富国品质生活A(006179)过去三年净值增长率达到了104.68%,同期业绩比较基准收益率21.71%,获得了82.97%的超额回报。近期市场上热议消费行情,各位客官可以关注下园园的表现。

注:过去三年净值增长率及同期业绩比较基准、业绩走势图来源于富国品质生活2022年中期报告,截至2022-06-30。

富国品质生活A成立于2019年3月20日,2020及2021年完整会计年度业绩及比较基准(中证消费服务领先指数收益率*65%+中债综合全价指数收益率*20%+中证港股通大消费主题指数收益率*15%)收益率分别为:2020年91.16%(40.51%),2021年2.39%(-10.07%)。数据来源:基金定期报告,截至2021年12月31日。历任基金经理变动情况:刘莉莉自2019年3月至2021年2月任基金经理,王园园自2019年3月至今任基金经理。以上富国品质生活数据描述对象均为富国品质生活A类。基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。

基金经理 蒲世林

作为富二家的“均衡派”,蒲世林有超14年的证券从业经历和近4年的基金管理经验。作为毕业于清华大学土木工程系的学霸,他的从业经历也非常丰富,在2008年进入海通证券做了两年卖方分析师,研究方向为建筑建材行业。2011年进入中信证券资产管理部,先做了4年行业研究员,2015年开始做专户投资,在此期间,管理过不同类型的账户,有相对收益也有绝对收益。2018年9月加入到富国基金,开始管理公募基金。目前任富国城镇发展、富国阿尔法两年持有期基金、富国周期优势、富国均衡策略的基金经理。

从学生时代就开始修炼建筑、制造业的研究内功,担任基金经理后蒲世林更是延续了沉稳的“修行者”态度,形成了“注重回撤控制,追求稳健收益”的投资风格。他的投资策略,核心是用合理的估值买入成长,即GARP策略(Growth At Reasonable Price)。

蒲世林采用GARP策略有两个核心:业绩的确定性要强,买入的估值要合理。他表示,这两点缺一不可。

做好GARP策略,第一个要点是选择什么样的行业赛道。蒲世林倾向于选一些增长速度没那么快,需求增速比较稳定,技术迭代速度较慢,同时竞争格局也比较稳定的行业赛道;第二个要点是,个股选择时,会关注许多指标,如财务指标、公司治理等,其中,会特别重视护城河的分析,公司能否长期维持现有的盈利能力是非常重要的。

严谨的修炼心态,不轻易换手、不轻易择时,回撤控制也是水到渠成。其GARP策略体现在产品业绩上,也是极具说服力的。

其管理的富国周期优势A(005760)也是富二家的“自留款”之一,过去三年净值增长率达到了120.71%,同期业绩比较基准收益率15.47%,获得了105.24%的超额回报。

注:过去三年净值增长率及同期业绩比较基准、业绩走势图来源于富国周期优势A2022年中期报告,截至2022-06-30。富国周期优势A成立于2018年7月10日,自2019至2021完整会计年度业绩及比较基准(沪深300指数收益率*80%+中债综合全价指数收益率*20%)收益率分别为:2019年58.54%(28.68%),2020年72.88%(21.73%),2021年14.89%(-3.52%)。数据来源:基金定期报告,截至2021年12月31日。历任基金经理变动情况:刘博自2018年7月至2022年1月任基金经理,蒲世林自2021年12月至今任基金经理。以上富国周期优势数据描述对象均为富国周期优势A类。基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。

基金经理 张啸伟

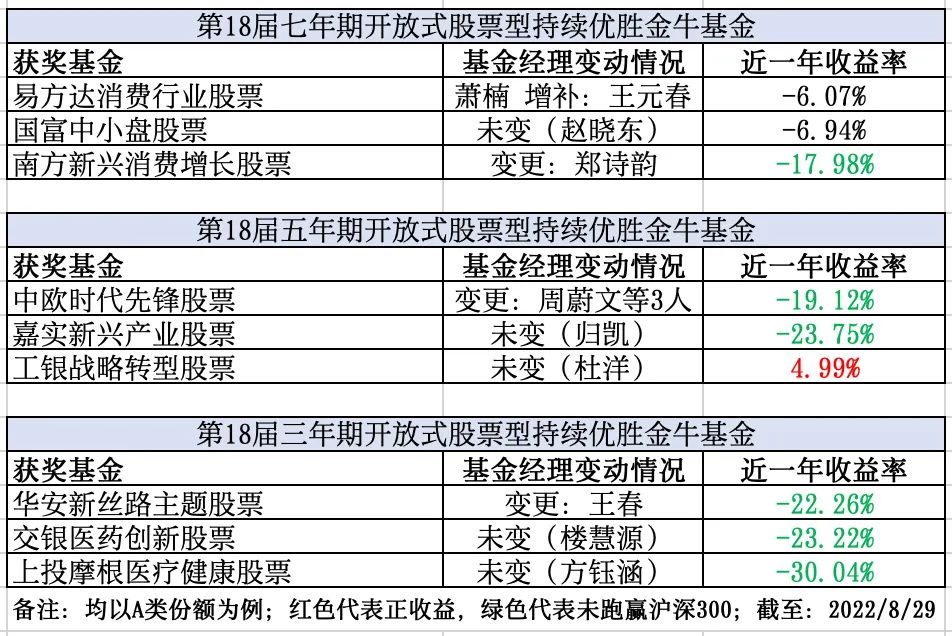

又是一位实力派,作为富二家的稳健风格代表选手,张啸伟的名字时常出现在各类平台的推荐榜中。在《中国证券报》刚刚颁布的金牛奖评选中,张啸伟管理的富国美丽中国混合(A类002593,C类011566)荣获五年期开放式混合型持续优胜金牛基金奖。

化工行业研究员出身的张啸伟可以说是继承了富国“长跑”基因的选手,坚持相对价值投资,通过自下而上选股,在严控回撤的同时追求长期稳健收益。具体到投资方法上,操作上注重行业和结构的均衡,以中长期集中持股,通过深度研究去赚取超额收益,组合配置为金字塔结构,进可攻、退可守,并注重控制回撤,坚持相对价值,执着于在长跑中胜出。

其管理的富国睿泽回报(007016)过去三年净值增长率达到了111.80%,同期业绩比较基准收益率13.19%,获得了98.61%的超额回报。

注:过去三年净值增长率及同期业绩比较基准、业绩走势图来源于富国睿泽回报2022年中期报告,截至2022-06-30。

富国睿泽回报成立于2019年6月5日,2020至2021年业绩及比较基准(中证800指数收益率*50%+中债综合全价指数收益率*50%)收益率分别为:2020年66.28%(12.89%),2021年20.79%(1.02%)。数据来源:基金定期报告,截至2021年12月31日。历任基金经理变动情况:张啸伟自2019年6月至今任基金经理。基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。

基金经理 肖威兵

有着超20年从业经验、近13年投资管理经验的肖威兵,是一名追求业绩稳健增长,注重投资者体验的基金经理。作为一名经历了资本市场风起云涌的“资深健将”,肖威兵“稳扎稳打”的投资风格、突出的个股选择能力是他取胜的关键。多年的年金组合管理经验,对安全性、低波动和相对高收益的要求近乎苛刻的训练下,肖威兵从绝对收益的“魔鬼训练”开始建立起的投资框架,转向相对收益后更加游刃有余,做出了持续的超额收益和有力的波动控制。

其管理的“天”字辈基金富国天盛(000634)过去三年净值增长率达到了87.37%,同期业绩比较基准收益率17.41%,获得了69.96%的超额回报。

注:过去三年净值增长率及同期业绩比较基准、业绩走势图来源于富国天盛2022年中期报告,截至2022-06-30。

富国天盛成立于2014年4月30日,自2017至2021完整会计年度业绩及比较基准(沪深300指数收益率*65%+中债综合指数收益率*35%)收益率分别为:2017年29.16%(13.89%),2018年-18.89%(-14.51%),2019年61.32%(24.65%),2020年67.94%(18.86%),2021年2.76%(-1.34%)。数据来源:基金定期报告,截至2021年12月31日。最近5年基金经理变动情况:袁宜自2014年4月至2018年9月任基金经理,肖威兵自2018年9月至今任基金经理。基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。

基金经理 孙彬

作为员工自购人气最高的基金经理,孙彬的实力一直以来都受到了自家人的力挺。2016年7月加入富国基金,2019年5月起任富国价值优势基金经理,现任富国价值优势、富国新机遇、富国新活力、富国融享18个月定开等基金的基金经理。孙彬的踏实离不开他深入的调研,同事们都戏称他为“核酸大户”,疫情也不能阻止他深度挖掘个股的步伐。作为妥妥的价值风格,孙彬善于从有长期β的行业出发,通过精选符合未来经济发展方向、具备独特核心竞争力、具有良好公司治理结构以及有着可持续的盈利模式的个股,追求长期稳定的超额收益。

其代表作富国价值优势混合(002340)在《中国证券报》刚刚(2022年8月)颁布的金牛奖评选中荣获三年期开放式混合型持续优胜金牛基金奖。作为富二家的“自留款”,富国价值优势过去三年净值增长率达到了191.07%,同期业绩比较基准收益率17.10%,获得了173.97%的超额回报。

注:过去三年净值增长率及同期业绩比较基准、业绩走势图来源于富国价值优势2022年中期报告,截至2022-06-30。

富国价值优势成立于2016年4月8日,自2017至2021年业绩及比较基准(中证800指数收益率*60%+恒生指数收益率(使用估值汇率折算)*20%+中债综合全价指数收益率*20%)收益率分别为:2017年28.79%(11.28%),2018年-27.75%(-21.57%),2019年70.9%(26.9%),2020年86.83%(20.66%),2021年27.23%(-2.33%)。数据来源:基金定期报告,截至2021年12月31日。历任基金经理变动情况:王海军自2016年4月至2019年6月任基金经理,孙彬自2019年5月至今任基金经理。基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。

富二家“自留款”中不乏三大证券报权威奖项青睐的基金经理,也有招牌“天”字辈基金的投资老将。这份震荡市中力争“安全感”的名单请收好,还有哪位基金经理在震荡市中给了你舒适体验?快来跟富二唠唠吧!

相关推荐

猜您喜欢

- 视频|杨德龙:上市公司半年报披露完毕 清洁能源板块业绩增长突出

- 读懂上市公司报告 | 投资者为何要阅读定期报告?

- Sensex飙升500点;金属,房地产收获

- Hindalco,Motherson,Reddy博士,帆和盖皮:看望预期

- 雷迪博士:美国的健康成长,印度受到欧洲和EMS的弱点抵消

- 向下!印度州银行,Suzlon能量在60艘缺点中达到52周

- Q3净损失后,印度中央银行互跌地耕作10%

- Suzlon肢体下降4%;发布债券的1.92亿卢比股票

- ARCHIES Q3净利润以卢比。0.8 Cr.

- ACC Plinges 3%; Q4净跌至69%

- 尽管Q3号Q3号Q3 NoS,但蝴蝶甘道客机潜入12%

- 在强大的Q3号码后,阿波罗轮胎跳跃4%

- Canara汇丰东方商务银行人寿保险鼓励孩子追求梦想

- AUROBINDO PHARMA Q3净利润以卢比。535亿卢比

- PFC,Rec可以在NHPC中获得政府的份额

- 城市联盟银行Q3帕特113卢比,上涨10.7%