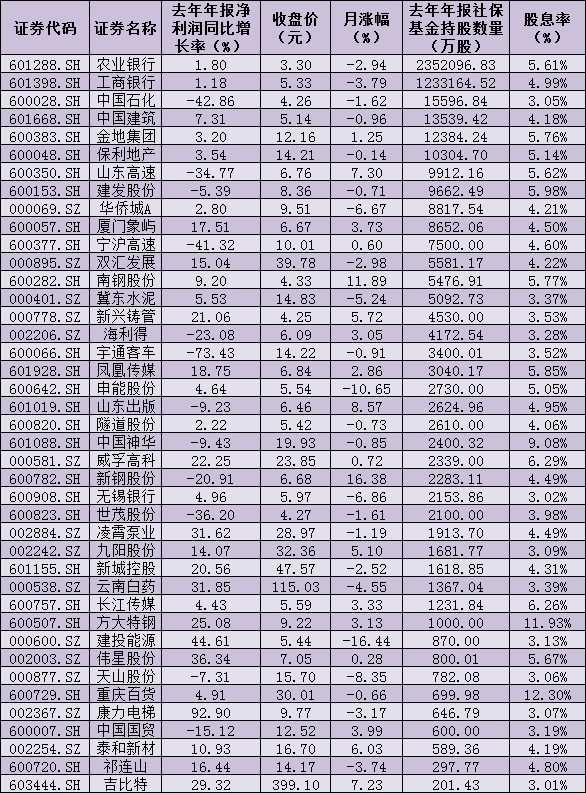

4月23日,国家外汇管理局通报了2021年一季度外汇收支数据,其中,银行结售汇顺差885亿美元,外汇储备规模3.17万亿美元,较2020年末下降465亿美元。

国家外汇管理局副局长、新闻发言人王春英在国新办发布会上表示,国际收支基本平衡,跨境双向投资总体均衡。从中长期来看,未来中国外汇市场保持平稳运行的基础仍然稳固。

外汇市场保持韧性、理性、平衡性

多项数据显示,我国外汇市场运行平稳,跨境资金流动总体稳定,国际收支保持基本平衡。

首先,银行结售汇和跨境收支保持顺差。今年一季度,银行结售汇顺差885亿美元,其中1~3月顺差分别为408亿、280亿和197亿美元;银行代客涉外收支顺差1213亿美元,其中1~3月顺差分别为488亿、332亿和393亿美元。随着岁末年初贸易企业集中出口和收结汇等季节性因素的消退,银行结售汇和跨境收支顺差均从去年12月峰值回落。

其次,一季度,衡量购汇意愿的售汇率,也就是客户从银行买汇与客户涉外外汇支出之比为63%,较2020年四季度略降0.1个百分点;衡量结汇意愿的结汇率,也就是客户向银行卖出外汇与客户涉外外汇收入之比为67%,较2020年四季度提升1.3个百分点。

“外汇市场的交易理性有序,汇率预期比较平稳。市场主体仍旧保持了逢高结汇、逢低购汇的理性交易模式。”王春英称。

再其次,外汇衍生品交易规模增长,市场主体风险中性意识有所增强。2021年一季度,远期结售汇和外汇期权签约规模合计2904亿美元,较2019年和2020年同期平均水平增长95%,远高于同期跨境外汇收支25%的增速,也高于货物贸易进出口规模增速。王春英表示,“这显示市场主体汇率避险意识增强,风险中性经营理念提升。”

此外,外汇储备规模保持基本稳定,截至3月末,我国外汇储备规模为31700亿美元,较2020年末下降465亿美元。变动的原因主要是汇率折算和资产价格变化等因素。

王春英表示,今年以来,美债收益率上升,美元汇率指数反弹,国际资本流动受到一定的影响。在这样的外部环境下,中国的外汇市场表现出了一贯的韧性、理性和平衡性特征。

外债风险可控

今年以来,外部的政策环境、市场环境都在发生巨大的变化,尤其是美国经济企稳、通胀预期升温,美债收益率下跌,市场对于美联储超宽松政策是否退出的预期并不明朗。在这种情况下,全球资本的流动将发生新的变化,是否会给人民币汇率及我国的外汇收支带来压力?

去年3月份,美联储再度推出超宽松的货币政策,截至目前,资产规模已累计增加3.6万亿美元,和2008年国际金融危机时期的扩表规模基本相当。

王春英对此表示,从国内的外汇市场来看,在这轮宽松货币政策下,中国国内没有积累过高的对外债务,市场风险缓释能力不断提升,有条件保持国际收支和外汇市场均衡。

王春英表示,从人民币汇率的角度看,人民币汇率弹性增强,可以非常有效地释放市场压力,防止单边预期。

据外汇局测算,去年年底,境内外市场人民币对美元一年期历史波动率分别达到了4.3%和5.1%,均较年初上涨0.6个百分点,处于历史比较高的水平。

“汇率弹性增强,可以及时释放市场压力,这有助于形成市场汇率调节和交易行为之间的良性循环。”王春英表示,这一点比较有利于抑制单边的升值和贬值积累。不管从外汇远期市场还是期权市场来看,自去年美联储大规模宽松货币政策以来,衡量预期的指标都表现得比较稳定。因此,从人民币汇率的角度来说,弹性增强,预期稳定,有利于随时释放压力。

从对外债务看,中国没有积累较大的对外债务风险。

外汇局数据显示,外债增长幅度方面,去年末全口径外债比去年3月末增长14%(去年3月份开始扩表)。王春英解释称,“这14%的增量里主要是境外投资者增持境内债券,体现了境内债券市场对外开放的成果。”

另外,投资境内债券市场的主体主要是境外央行和主权财富基金之类的机构,它们投资的特点是长期资产配置,所以投资稳定性比较高。

此外,外债的结构更加优化,从币种来看,本币外债占比上升至42%,比去年3月末上升4个百分点,本币债务占比的上升降低了货币错配风险。再从期限来看,去年末中长期外债占比达45%,比去年3月末上升了3个百分点。

综合以上,王春英认为,衡量外债风险的几个指标,外债的负债率、债务率、偿债率、短期外债和外汇储备占比,都在国际公认的安全线以内,因此总体风险可控。

外资将持续增持中国债券

从资本项下来看,去年开始,随着中国债券市场的开放,越来越多的境外资金流入中国债市。眼下,随着各国货币政策的微妙变化,中美利差有收窄的迹象,是否意味着人民币资产的吸引力将有所下降?

王春英表示,目前来看,外资增持中国债券的总体趋势还会持续。

外汇局统计数据显示,今年一季度,外资净增持境内债券633亿美元,环比增长11%,3月份外资增持债券33亿美元,比1、2月份历史高位有所减少,但比2019年和2020年同期都有所增长。

根本原因在于,首先国内基本面为外资增持境内债券提供了根本支撑。第二,外资持有中国债券的比例还是很低的,未来具有增配的空间。第三,中国债券的资产收益仍相对有优势。第四,人民币资产呈现一定的避险资产属性。

截至去年年底,外资持有中国债券占整个债券市场托管总量的3%,低于美国(28%)、日本(14%),也低于巴西(9%)等新兴市场国家。

王春英认为,未来,债券市场还将持续对外开放,国际接受度和兼容性都会持续提升,外资占比还有较大幅度的提升空间。

3月底,富时罗素宣布从10月份开始分阶段将中国国债纳入富时世界国债指数,中国国债在指数中的占比权重将达5.25%。

有市场机构预测,按照这个权重,中国债券市场将会迎来超过1300亿美元的资金流入。

相关推荐

猜您喜欢

- 绿色债券发行规模保持强劲势头 最新版绿债目录迎三大突破

- 2021年版绿色债券支持目录发布 化石能源清洁利用等高碳排放项目被剔除

- 年内地方债发行规模逾1.4万亿元 新增债券资金瞄准民生领域

- 央行等三部门联合印发《绿色债券支持项目目录(2021年版)》

- “碧万恒融”全“踩线”,三道红线这一指标为何难降?

- 有望更快拿到财政资金、办税费更便利,国办这一文件利好企业

- 这一个动作,告诉你中国共产党为什么行!

- 乱象!一份种子上百个套牌,中国种业翻身仗要先过这一关

- 纽约梅隆开先河拥抱中国债券 全球抵押品市场嬗变

- 义乌大批外贸商户银行卡被冻结,这一风险防控是关键!

- 户籍政策放开后,房价怎么走? 这一重磅文件明确了

- “涨价吸金”,共享充电宝真的只有这一条路可走?

- 5500亿元减税新政细节全部披露,你能享受这一红包吗?

- 这一天,全国聚焦武汉!

- 新华网评:武汉,不负这一年

- 用数据说话,带你看看武汉这一年!