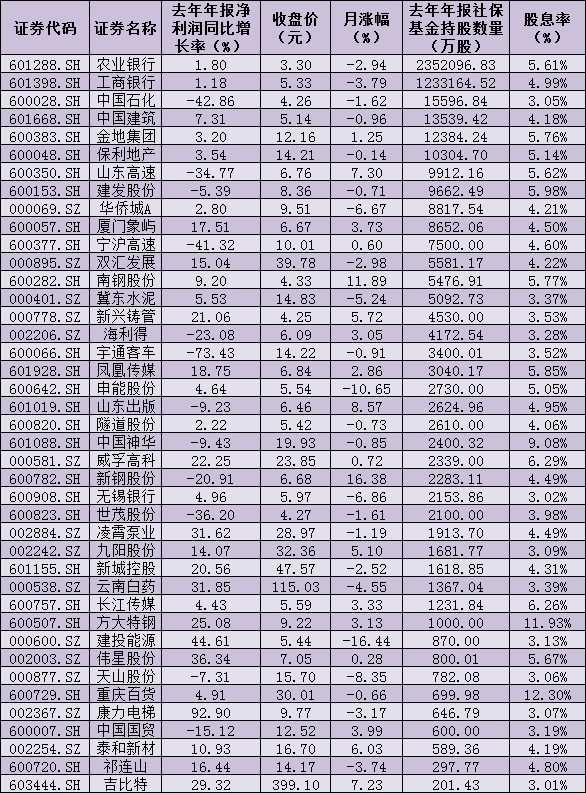

银行理财净值化转型不断提速。4月22日,第三方发布的数据显示,2021年一季度净值型理财产品发行量共6620只,同比增长66.46%,且3月份再创最高水平。

从上市银行2020年年报来看,国有银行、股份制银行净值型理财产品规模占比在2020年大幅提升,但由于大型国有银行存量老资产规模过大,净值型理财规模占比并不算高,产品转型有难度。

第一财经记者了解到,已有国有大行向监管部门正式提交了《理财业务整改方案》,计划在2021年底前实现“应转尽转”,在2022年至2025年间对难以处置资产逐步压降。

“今年是资管新规过渡期最后一年,监管要求银行年末要完成全部理财产品转型任务,预计理财产品净值化转型进展将进一步加快。从不同银行来看,部分上市城商行和股份制银行有望率先完成转型任务,国有银行因为存量资产大,整改难度较大。”有分析人士称。

理财产品净值化转型加快

4月22日,根据融360大数据研究院监测数据,2021年一季度净值型理财产品发行量共6620只,环比增长0.85%,同比增长66.46%。其中,1月、2月、3月发行量分别为2208只、1824只、2588只。净值型理财产品发行数量一直保持增长趋势,3月份再创最高水平。

2021年一季度发行的净值型理财产品中,风险等级为PR1级的产品152只,占比2.3%;PR2级产品5670只,占比85.65%;PR3级产品779只,占比11.77%;PR4级产品占比0.2%;PR5级产品占比0.09%。

其中,理财子公司发行的产品中,风险等级有所上移。数据显示,一季度理财子公司发行的净值型理财产品中,PR1级产品13只,占比1.19%;PR2级产品635只,占比57.99%;PR3级产品441只,占比40.27%;PR4级产品占比0.46%;PR5级产品占比0.09%。

“理财子公司发行的净值型理财产品整体风险偏高,权益类资产配置比例较高,期限更长,产品业绩比较基准要高于传统银行,但是实际收益波动也要更大。”融360大数据研究院分析师刘银平称。

刘银平表示,2021年一季度理财子公司发行的净值型理财产品平均业绩比较基准为4.3%,环比上涨11BP。其中,1月、2月、3月平均业绩比较基准分别为4.26%、4.34%、4.31%。一季度传统银行发行的净值型理财产品平均业绩比较基准为4.12%,比理财子公司低18BP。

“2020年开始,保本理财产品将加速退出,多数银行相关产品到期后将不再滚动续发,尤其是今年年底资管新规过渡期结束,当前银行理财产品净值化转型将进入冲刺阶段。部分中小银行在理财产品上除了交叉代销以外,还合作推出净值型理财产品,提升转型速度,扩大市场份额。”一位银行业分析人士对记者称。

国有大行存量资产整改难度较大

《中国银行业理财市场年度报告(2020年)》数据显示,截至2020年底,净值型理财产品存续规模17.4万亿元,同比增长59.07%;净值型产品占理财产品存续余额的67.28%,上升22.06个百分点。

不过,根据部分已经公布2020年净值型理财产品占比的银行数据,股份制银行转型较快,而国有大行的这一占比并没有达到上述数值,净值型理财产品占比大概在50%~60%。

招商银行年报显示,去年一方面持续改造和压退老产品,另一方面加快新产品发行与销售。截至去年末,新产品(符合资管新规导向的理财产品)余额1.66万亿元,较上年末增长141.78%,占理财产品余额(不含结构性存款)的67.76%,较上年末提高36.54个百分点。兴业银行年报则显示,去年年末净值型理财产品余额11327.69亿元,占理财产品余额76.76%,同比增长51.37%。

国有大行中,建设银行2020年末该行及其子公司理财产品规模22248.48亿元,其中本行15278.64亿元,建信理财子公司6969.84亿元。去年,建行自主发行各类理财产品71322.44亿元,其中发行净值型产品38只,净值型产品期末余额2939.29亿元,占比19.24%;预期收益型产品期末余额12339.35亿元,占比80.76%。

邮储银行去年末理财业务管理资产总规模突破万亿元,较上年末增长8.22%;产品净值化率达55.31%,较上年末提升24.18个百分点。交通银行去年年末全部表外理财产品平均余额10938.35亿元,较上年增加1979.15亿元,增幅22.09%。其中,净值型理财产品平均余额5727.63亿元,较上年增加2982.16亿元,增幅108.62%,占表外理财比重52.36%,同比提升21.72个百分点。

第一财经记者在今年2月份发布的《中邮理财2020年度大事记》中发现,中邮理财已经向监管部门正式提交了《邮储银行理财业务整改方案》。“方案针对存量待整改资产进行了全面排摸,根据过渡期内是否能够化解进行划分,针对每笔资产明确过渡期内整改措施或个案处置期间处置措施。计划在2021年底前实现应转尽转,在2022年至2025年间对难以处置资产逐步压降。方案指出了整改过程中可能出现的对接产品销售难度大、流动性风险高等问题,并提出相应风险应对预案。”中邮理财称。

“理财产品净值化转型势在必行,过渡期也延长了一年,对于大行来说需要加快存量压降,加大非标风险处置力度,例如:加快新老理财承接、置换;停止老产品发行;部分老产品提前兑付或终止。同时多渠道补充资本,下大力气处置表外非标资产风险。”光大银行金融分析师周茂华对第一次财经记者表示。

“另外,理财子公司也较大程度的分担了银行理财转型压力,未来国内理财市场转型方向应该是提升金融机构产品创新能力,构建多层次理财产品体系,满足不同风险偏好的投资者。”周茂华称。

相关推荐

猜您喜欢

- 3月份银行理财产品发行量同比下降39.57% 净值型理财发行量创新高

- 上周新发925款银行理财产品 固收类封闭式净值型产品平均业绩基准为4.17%

- 董承非重仓股被“定点爆破”?净值揭示真相:早已减仓

- 比特币破63000美元!标普500创新高,特斯拉大涨超8%

- 负债承压银行同业存单放量,3月发行2.49万亿创新高

- 深市主板与中小板合并 深化存量改革再出重拳

- 清明档单日票房创新高,背后有这些上市公司,影视股如何走?

- 3日全国铁路旅客发送量创新高 4日预计发送925万人次

- 新发银行理财产品仍以固收类为主 去年净值型理财债券配置占比超四成

- 部分银行净值化理财产品占比已超七成 投资者教育应更接地气

- 标普500指数创新高,中概股惊魂夜,知乎上市破发

- 浦发银行资管部总经理曹江涛:筑牢“风控墙” 推进银行理财净值化转型

- 快手电商GMV创新高 身处早期赛道仍需奔跑

- 半导体材料收入创新高,中国大陆增幅最高

- 净值逆势上涨 价值风格基金成“抗跌明星”

- 中国2020年在欧洲专利局申请数量创新高