朱宝琛

日前,证监会发布《关于修改<科创属性评价指引>的决定》。证监会介绍称,此次科创属性评价指标体系修改,是科创板一项重要制度调整。

2019年7月22日,科创板首批25家企业鸣锣上市,到2021年4月18日,上市公司数量已有261家。经过一年多运行,科创板的产业集聚效应逐步显现。上交所对此的介绍是:一批“硬科技”、致力于攻克我国“卡脖子”技术的优秀企业及行业标杆登陆科创板。

不过,在此过程中,出现的一些新问题必须要重视。比如,有的发行人对自身认识不足,甚至出现“拼凑指标”、夸大科创技术水平等情况。这就需要对申报企业的科创属性有一个准确的判断,看其是否存在夸大“硬科技”属性的行为,是否真的具有强大的创新能力,是否真的有行业内数一数二的核心技术。

科创属性评价指标体系的推出和不断修订完善,就可以在很大程度上解决这些问题:一方面,可以为企业、中介机构提供一个参考标准,看企业是否真的符合要求;另一方面,可以增强审核注册标准的客观性、透明性和可操作性,吸引更多的优质科创企业集聚,让科创板坚守住“硬科技”这一定位。

值得关注的是,此次修订的一项内容是按照支持类、限制类、禁止类分类界定科创板行业领域,建立负面清单制度:限制金融科技、模式创新企业在科创板上市。禁止房地产和主要从事金融、投资类业务的企业在科创板上市。

笔者认为,这是堵住“伪科创”企业登陆科创板的重要举措。由此,笔者想到前段时间撤回申报的企业,有的企业属性明显与科创板定位不符。比如,有的申报企业虽然在招股说明书中一再强调自身的科技属性,但如果仔细查看其营收结构,“金融属性”就暴露出来了。如果令其登陆科创板,必然会扭曲科创板的定位。

最后,一言以蔽之:科创板服务“硬科技”企业,这一定位任何时候都不能偏离。而科创属性评价指标体系的修改,就是为了纠偏。这是非常有必要的,也很及时。

相关推荐

猜您喜欢

- 区校联手打造创新创业高地 上海北大科技园落户宝山

- 碳达峰、碳中和怎么干?科技创新这样来助力

- 时评:勇于攀登航天科技高峰

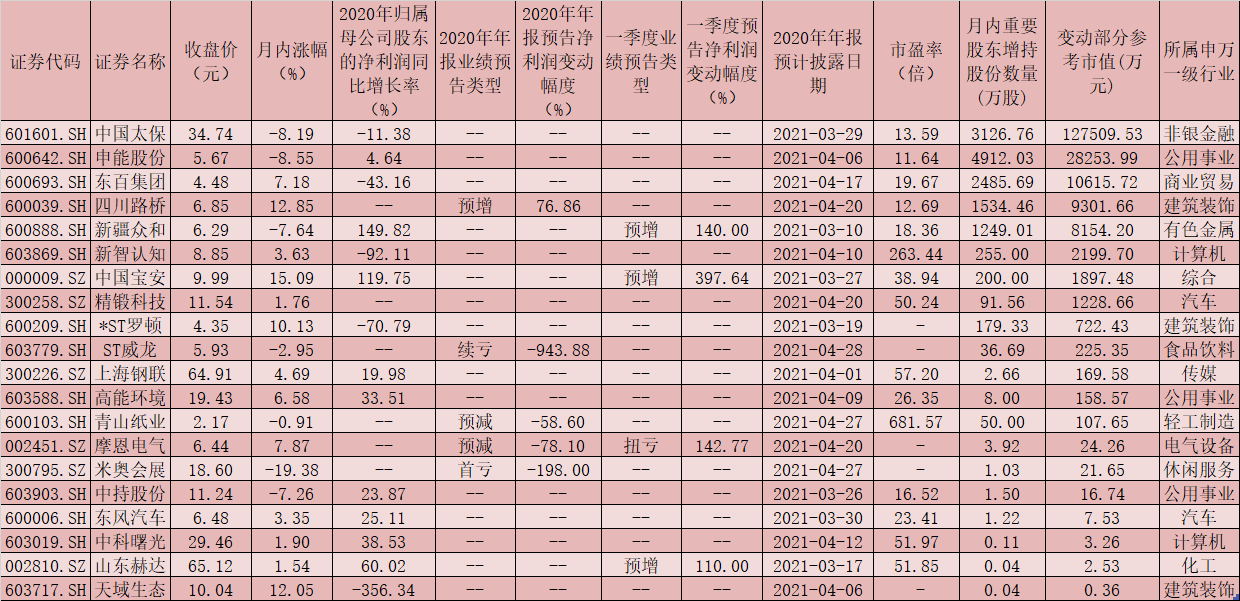

- 部分科技股股东户数骤降 显露资金吸筹迹象

- 2021年全国科技活动周将于5月22日至28日举办

- 西班牙科学摄影展福州开幕 冀加强与中国科技合作

- 中国化工学会科技服务团来濮考察“科创中国”试点建设工作

- 调研农村科技需求 打造五位一体科技服务模式

- 拜登勾画美国“基建野心”: 不仅修路,还力推芯片、高科技

- 中国科技馆即将推出“未来科学节”春季系列活动

- 张江10年聚集发展 成上海科技创新策源功能核心承载区

- 现代科技助力古书画装裱修复 故宫精修巨幅山水图贴落

- 露笑科技:做精光伏发电领域 助力碳中和

- 科技助力乡村振兴再出发丨科技让“八闽大地”生长出看得见的力量

- 华泰保险与腾讯携手推进金融科技创新

- 川渝港澳台青少年科技创新联盟成立