人民银行昨日发布《金融机构反洗钱和反恐怖融资监督管理办法》(下称《办法》),进一步明确了金融机构反洗钱内部控制和风险管理要求,并根据我国金融行业发展现状,结合防范化解重大金融风险的要求,完善了反洗钱义务主体范围,将反洗钱有关规范性文件已明确的非银行支付机构纳入《办法》适用范围,增加网络小额贷款公司、银行理财子公司等反洗钱义务主体。《办法》自2021年8月1日起施行。

“近年来,反洗钱领域出现一些新挑战,为提升我国洗钱和恐怖融资风险防范能力,需要围绕金融风险防控要求,进一步完善反洗钱监管制度,加强反洗钱监管。”人民银行有关部门负责人表示,2019年国际反洗钱评估总体认可我国反洗钱工作取得的进展,但也指出我国反洗钱工作存在不足,反洗钱监管有效性、金融机构反洗钱水平等与国际要求还有一定差距,需要进一步完善反洗钱监管机制,不断提升反洗钱工作水平。

此次《办法》修订的主要内容有四方面:完善风险为本监管原则和工作要求、增加金融机构反洗钱内部控制和风险管理工作要求、优化反洗钱监管措施和手段、完善反洗钱监管对象范围。

完善风险为本监管原则和工作要求方面,《办法》明确人民银行应对金融机构开展风险评估,及时、准确了解金融机构风险状况;明确人民银行及其分支机构以风险评估结果为依据,实施分类监管;确立分类监管的原则和逻辑,明确人民银行结合风险评估发现问题的性质、复杂性和严重程度,采取不同的反洗钱监管措施。

增加金融机构反洗钱内部控制和风险管理工作要求方面,《办法》要求金融机构开展洗钱和恐怖融资风险自评估,根据经营规模和风险状况建立健全内部控制制度,制定相应的风险管理政策;明确金融机构反洗钱组织机构、人力资源保障、反洗钱信息系统和技术保障等要求;明确金融机构反洗钱内部审计要求;为防范境外机构反洗钱监管风险,增加金融机构对境外分支机构和控股附属机构的管理要求。

优化反洗钱监管措施和手段方面,将删除质询措施,增加《反洗钱监管提示函》,便于及时向金融机构提示问题和风险隐患;完善现场风险评估措施;完善监管走访和约见谈话的适用情形;明确持续监管要求。

完善反洗钱监管对象范围方面,在适用范围中增加非银行支付机构、网络小额贷款公司,以及消费金融公司、贷款公司、银行理财子公司等机构类型。

人民银行表示,下一步,将持续做好《办法》的落地实施工作,督促金融机构不断提高反洗钱工作水平,规范中国人民银行及其分支机构反洗钱履职行为,切实做好我国洗钱和恐怖融资风险防控工作。

相关推荐

猜您喜欢

- 摸底、治虚、定新规“三连击” 银保监会全面重塑人身险销售制度

- 15家银行理财子公司晒去年成绩单 全部盈利

- 3月份新发银行理财产品超5000款 理财子公司发行产品数量大幅回升

- 年内新设市场主体逾656万家 小微企业期待有更多惠企政策出台

- 蚂蚁集团4.5亿投资石基信息子公司,石基信息开盘涨停

- 借贷利率披露新规落地 仍有产品未明示年化利率

- 激发市场主体活力改革“方案”敲定:多项举措定于今年12月底前完成

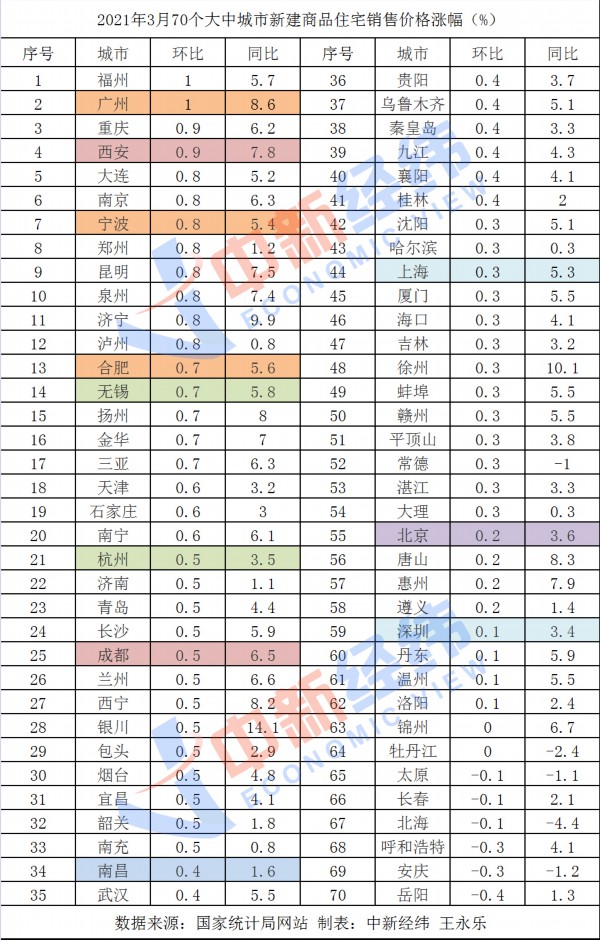

- 一批新规4月起实施!事关纳税、买房、工伤保险……

- 一批新规4月起实施!事关纳税、买房、工伤保险……

- 3月30日四大证券报精华摘要:年内多地出台新规稳地价 减轻房企融资压力引导理性拿地

- “通用语言”进化 信披新规助信用债市场进阶发展

- 年内多地出台新规稳地价 减轻房企融资压力引导理性拿地

- 四月起,这些新规将影响你我生活

- 围堵经营贷流入楼市,银保监会等多部门联合发新规

- 5月1日起网络借贷App有新规 信息收集范围不能越界

- 逾60家上市公司抛出“A拆A”计划 14家子公司冲刺IPO