3月20日,中国人民银行行长易纲在中国发展高层论坛2021年会表示,在碳中和约束条件下,有两个方面的任务格外紧迫。一是,要以市场化的方式,引导金融体系提供所需要的投融资支持;二是,需要及时评估、应对气候变化对金融稳定和货币政策的影响。

近年来中国实施稳健的货币政策、支持实体经济的高质量发展。易纲称,我们有较大的货币政策调控空间。中国货币政策始终保持在正常区间,工具手段充足,利率水平适中。

货币政策调控空间大

“我们有较大的货币政策调控空间。”谈到近年来中国实施稳健的货币政策,易纲表示,中国货币政策始终保持在正常区间,工具手段充足,利率水平适中。

具体看,易纲表示,需要珍惜和用好正常的货币政策空间,保持政策的连续性、稳定性和可持续性。“当前广义货币(M2)同比增速在10%左右,与名义GDP增速基本匹配,10年期国债收益率约为3.2%,公开市场7天逆回购利率为2.2%。2020年居民消费价格指数(CPI)同比上涨2.5%。从上述数字可以看出,中国的货币政策处于正常区间,在提供流动性和合适的利率水平方面具有空间。”

易纲认为,货币政策既要关注总量,也要关注结构,加强对重点领域、薄弱环节的定向支持。在保持流动性总体合理充裕的基础上,货币政策能在国民经济重点领域、薄弱环节和社会事业等方面发挥一定程度的定向支持作用。新冠肺炎疫情以来,人民银行实施了多项措施,有效帮助中小企业维护就业稳定。

此外,易纲表示,货币政策需要在支持经济增长与防范风险之间平衡。中国的宏观杠杆率基本保持稳定,在为经济主体提供正向激励的同时,抑制金融风险的滋生和积累。

另外,易纲强调,货币政策需要为深化金融改革开放营造适宜的环境。总体看,当前,要实施好稳健的货币政策,支持稳企业保就业,持续打好防范化解重大金融风险攻坚战,进一步深化金融改革开放。

气候变化会影响金融稳定和货币政策

近年来,人民银行大力发展绿色金融,2020年末,中国本外币绿色贷款余额约12万亿元(约合2万亿美元),存量规模居世界第一;绿色债券存量约8000亿元(约合1200亿美元),居世界第二。

中国提出2030年碳达峰和2060年碳中和目标,易纲表示,在碳中和约束条件下,有两个方面的任务格外紧迫。一是,实现碳中和需要巨量投资,要以市场化的方式,引导金融体系提供所需要的投融资支持。

对于实现碳达峰和碳中和的资金需求,各方面有不少测算,规模级别都是百万亿人民币。

“这样巨大的资金需求,政府资金只能覆盖很小一部分,缺口要靠市场资金弥补。这就需要建立、完善绿色金融政策体系,引导和激励金融体系以市场化的方式支持绿色投融资活动。”他表示。

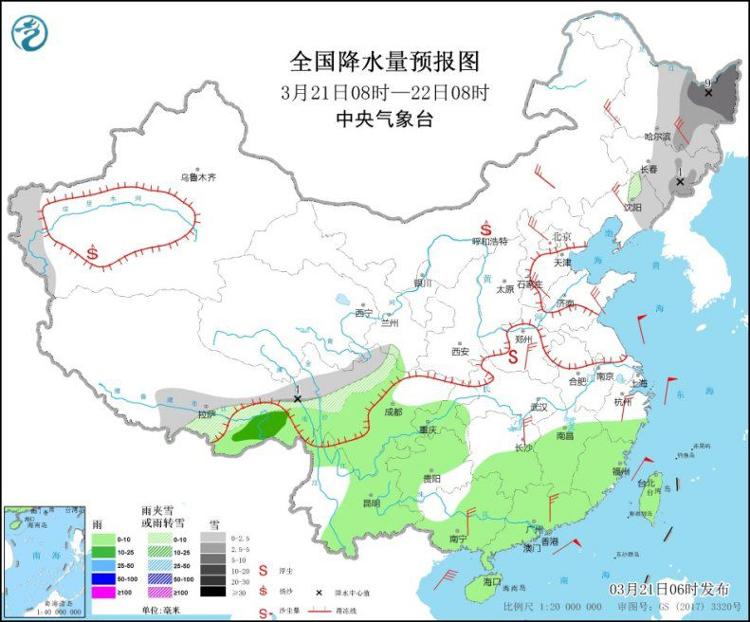

二是,气候变化会影响金融稳定和货币政策,需要及时评估、应对。国际研究普遍认为,气候变化可能导致极端天气等事件增多、经济损失增加;同时,绿色转型可能使高碳排放的资产价值下跌,影响企业和金融机构的资产质量。

易纲认为,一方面,这会增加金融机构的信用风险、市场风险和流动性风险,进而影响整个金融体系的稳定。另一方面,这可能影响货币政策空间和传导渠道,扰动经济增速、生产率等变量,导致评估货币政策立场更为复杂。这是在维护金融稳定、实施货币政策上面临的新课题。

易纲指出,人民银行已经把绿色金融确定为今年和“十四五”时期的一项重点工作。

一是完善绿色金融标准体系。“我们正在与欧方共同推动绿色分类标准的国际趋同,争取年内出台一套共同的分类标准。我们在G20下也将讨论这一问题。”易纲称。

二是强化信息报告和披露。目前,银行间市场绿色金融债已经要求按季度披露募集资金使用情况,同时金融机构需要报送绿色信贷的资金使用情况和投向。

易纲表示,下一步,将推动在已有试点的基础上,分步建立强制的信息披露制度,覆盖各类金融机构和融资主体,统一披露标准。

此外,在政策框架中全面纳入气候变化因素。易纲指出,金融稳定方面,正在研究在对金融机构的压力测试中,系统性地考虑气候变化因素;货币政策方面,正在研究通过优惠利率、绿色专项再贷款等支持工具,激励金融机构为碳减排提供资金支持;外汇储备投资方面,将继续增加对绿色债券的配置,控制投资高碳资产,在投资风险管理框架中纳入气候风险因素。

另外,鼓励金融机构积极应对气候挑战;同时,深化国际合作。易纲表示,人民银行将继续在央行与监管机构绿色金融网络(NGFS)、可持续金融国际平台(IPSF)等多边机制下深化国际合作。我们将继续帮助发展中国家加强绿色金融能力建设,增强他们支持自身绿色转型、应对气候变化的能力。

相关推荐

猜您喜欢

- 专访盛松成:货币政策的确不宜快速收紧,推动资本账户双向开放

- 重磅|家乐福中国CEO田睿:未来谋求独立上市

- 招商银行重磅连连!牵手摩根迎近27亿投资 出手增持同行股份 还要“撒钱”316亿

- 沙尘天气影响多国 专家:全球气候变化难辞其咎

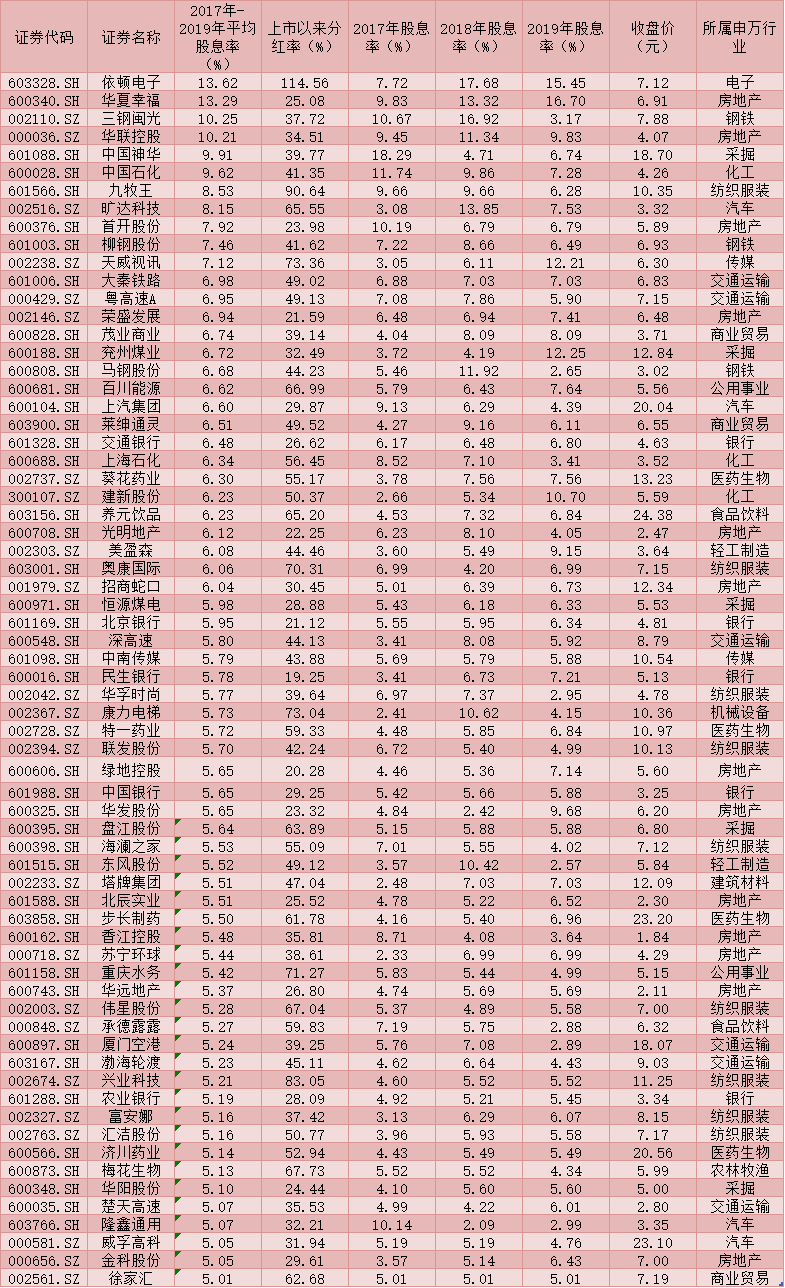

- 重磅文件“点题”完善上市公司分红制度 专家多维度具体“支招”

- 3月份MLF等量平价续作 凸显货币政策“稳”字当头

- 青藏高原“发烧”了 委员呼吁提升其气候变化适应能力

- 重磅!“十四五”时期,这些重大工程将推进实施

- 百姓收入能不能涨?怎么涨?这些重磅表态不能错过

- 百姓收入能不能涨?怎么涨?这些重磅表态不能错过

- 2021货币政策揭开面纱:全面降准降息概率低,加强定向、相机调控

- 货币政策回归正常化 平衡增长与风险

- 全国人大代表郭新明:货币政策支持绿色金融发展仍大有可为

- 解振华出任中国气候变化事务特使

- 解振华任中国气候变化事务特使

- 通胀恐慌引货币政策担忧 全球流动性难现紧缩