本报记者 吴珊

尽管由于内外不确定性因素增加、多空分歧愈发严重所引发的A股震荡已持续13个交易日,但是在业内人士看来,随着投资者对困局认识逐渐加深,调整时间和空间慢慢到位,中国经济增长的强大动力将压倒空头,困局终将打破,低估的优质蓝筹龙头股,将展现出越来越强大的力量。

而提及最近呼声较高的低估优质蓝筹非保险股莫属。3月份以来,包括新时代证券、安信证券、国信证券、申万宏源、国泰君安等在内的18家券商发布30份研报唱多,“长期配置价值凸显,积极增配保险股”。

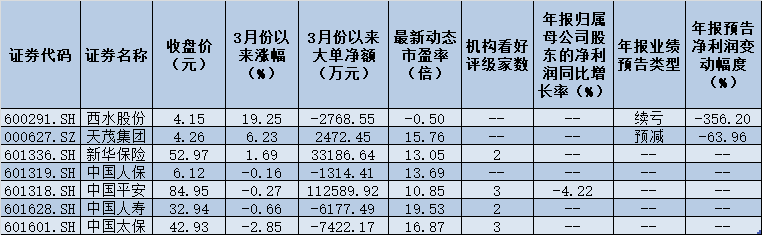

虽然目前保险行业业绩尚未完全拉开面纱,但相关上市公司股价表现已崭露头角。3月份以来,保险股悉数跑赢大盘,其中,西水股份、天茂集团、新华保险等3只个股更是逆市上涨,期间累计涨幅分别为19.25%、6.23%、1.69%。

私募排排网研究主管刘有华在接受《证券日报》记者采访时表示,保险个股跑赢大盘背后的逻辑,第一是保险股去年涨幅严重落后于其他板块,甚至不涨反跌,本身就和大盘指数关联度不高;其次,保险股的基本面相对改善明显,2020年,受困于疫情的影响,保险股业绩有所下滑,但是进入到2021年,从1月份的各大保险公司开门红数据可知,保险公司业绩弹性开始复苏,各大业务开展已经完全步入正轨。对于保险股的投资机会,从目前估值来看,处于低位水平,最困难的时间已经过去,2021年,保险股应该是非常具备配置价值的。

除了上述两大因素,龙赢富泽资产总经理童第轶在接受《证券日报》记者采访时还提到,近期美国十年期国债收益率快速上行、大幅波动,我国十年期国债收益率虽相对平稳,但中美利差已接近几年来最低值,中国十年债短期仍有向上空间。正是利率层面的利好预期推动了近期保险股的强势。从中期看,保险行业负债端很可能将维持中低增速,板块贝塔系数将被不断推升。利率上行且波动性加剧之下,固收类、交易类等资产的配置价值均将下降,险企权益资产配置需求由此上升。从当下的板块角度看,保险股的估值PE和成长性PEG都相对合理,中长期维度仍具很强的投资价值。

从估值水平来看,《证券日报》记者根据同花顺数据统计发现,截至3月8日,保险板块最新动态市盈率为12.40倍,处于申万二级行业低位,成份股方面,中国平安最新动态市盈率最低,为10.85倍,新华保险、中国人保等两只个股最新动态市盈率也均在14倍以下,分别为13.05倍、13.69倍。

“保险股估值被疫情压制到极限之后有望迎来拐点,相对于其他抱团股性价比占优,一旦疫情好转经济复苏将有绝对收益,其次是国债收益率的提高将对保险公司内含价值形成利好。后市流动性平稳状态下保险是比较好的配置标的,可以逢低配置。”方信财富投资基金经理郝心明在接受《证券日报》记者采访时表示。

对于接下来保险板块的布局,可以看到,中国平安、中国太保、新华保险、中国人寿等4家公司频频出现在券商研报推荐股票池中,最近1个月内,机构看好评级家数均在2家及以上。

表:保险股市场表现一览

制表:吴珊

(编辑 白宝玉 策划 赵子强)

相关推荐

猜您喜欢

- 滚动直播丨三大指数震荡回升,创业板指一度翻红

- 券商短融去年发行8000亿 新规强化流动性管理

- 年内券商斥资137亿元参与47家上市公司定增 认购金额同比暴增36倍

- 四川将全面开展工业源、扬尘源、移动源三大专项整治行动

- 年内券商“三债”齐发 累计融资额已达2919亿元

- 央行:初步确立了 “三大功能”“五大支柱”的绿色金融发展政策思路

- 建设“数字中国” 须直面三大挑战

- 证监会2021立法计划:未提注册制,券商牌照新规有望出台

- 华媒看两会:GDP增长目标为世界经济注入确定性 派定心丸

- 李克强在政府工作报告中介绍,去年坚决打好三大攻坚战,主要目标任务如期完成

- 粮食、网络、生命急救,政协委员纵论三大安全

- 券商合规问题被“上紧弦”,上海证监局将追责合规总监

- 今年以来11家券商“掌门人”变动 4家调整架构发力机构业务

- 券商2月份经纪业务佣金收入超100亿元

- 今年以来券商再融资加速 4家抛出不超500亿元“补血”计划

- PMI三大指数连续12个月在荣枯线以上 我国经济总体延续扩张态势