2月10日,伦敦现货铂金延续涨势,触及2015年2月以来的高位,截至发稿报1205.26美元/盎司,涨幅2.5%。NYMEX铂金期货最新上涨2.5%,报1219美元/盎司,为2015年2月以来的最高位。

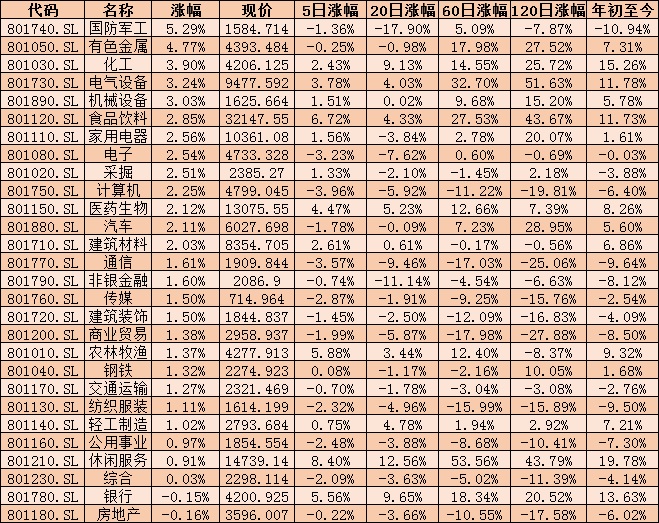

10日有色金属期货午盘多数上涨,其中沪铜、国际铜涨超2%。数据显示,截至目前,沪铜、沪锌、沪铅、沪镍、沪锡期货主力合约分别上涨2.06%、1.52%、0.20%、0.75%、0.02%,国际铜期货主力合约涨2.18%。

自今年年初以来,铂金价格上涨13%,目前NYMEX铂金期货主力合约价格在1210美元/盎司位置震荡,对比2020年3月,NYMEX铂金期货主力合约价格跌至562美元/盎司。工业需求和强劲的投资需求推动,将铂金市场推入供不应求的状态,其他支撑价格的因素包括美国实际利率较低,美元走弱,以及积极的货币和财政刺激措施导致的全球流动性改善。

“尽管铂金价格表现强劲,但与贵金属黄金和工业替代金属钯金相比,铂金仍是被低估的。”世界铂金投资协会(WPIC)亚太区主管邓伟斌告诉第一财经记者,实际上铂金既是一种贵金属,也是一种工业金属,从投资的角度来看,铂金与黄金密切相关,为投资组合带来类似的多元化收益,同时也可以对冲货币和利率波动,并储存价值。

工业用途方面,邓伟斌称,铂金目前在汽车催化剂市场的份额正在增长,因为它继续在汽油发动机车辆上以一比一的基础替代价格更昂贵的钯金。当前汽车和氢能行业强劲需求的增长潜力,越来越多的投资者将铂金目前相对于其他金属(包括贵金属和工业金属)的折价视为一个投资机会。他预计,今年超过65%的铂金消费量将来自汽车行业和其他工业用途。

需求向好的同时,铂金也存在一定的供应风险。

从供给端来看,当前铂金供给处于短缺的情况。据WPIC数据显示,2021年铂金矿山总供给预计减少40吨,同比下降21%。全年预计全球铂金将出现约37吨的短缺。明年随着南非矿山的铂金产量将恢复,全球铂金短缺量预计收窄至7吨。

那么如果铂金的总需求会增加,那么其供应增长从何而来?

邓伟斌称,并不是所有的铂金都来自于原矿供应,也有部分来自于回收供应。目前,作为新兴市场的电解水制氢和氢燃料电池行业中铂金的累计用量还相对较少,这意味着氢能领域的铂金回收量可以忽略不计。但随着该领域内铂金使用量的增加,经过一段时间后(一般轻型汽车的平均寿命约为14年),就像目前成熟的汽车催化剂回收业务一样,也将成为铂金的回收供应来源。

因此,铂金资源显然足以满足氢能经济的任何潜在需求。

世界铂金协会预计,2021年超过65%的铂金消费将被用于汽车和工业用途,这表明随着全球经济复苏,铂金与工业金属需求持续强劲的相关性仍有很大的空间。

相关推荐

猜您喜欢

- 市场对美国通胀预期创7年新高,美官员却不担心高通胀风险

- 盘前必读丨特斯拉被五部门约谈,美股三大指数齐创历史新高

- 1月新增信贷规模创新高 货币调控有保有压

- 新增信贷社融再创同期历史新高 宽信用“退潮”仍难免

- 非农利空推高刺激出台预期,美股创新高,游戏驿站周跌80%

- “银茅”招商银行连创三天新高,银行股这波行情能持续多久丨牛熊眼

- 纳指标普500指数齐创新高!多只中概股创新高

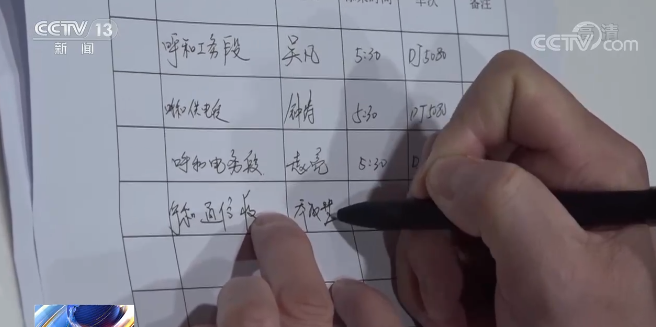

- 1月份国家铁路货运量再创历史新高

- 国家政务服务平台持续“上新” 用户数再创新高

- “猪茅”牧原股份创新高 机构:产能恢复速度可能比预期更慢丨牛熊眼

- 潍柴动力涨停再创历史新高 各路资金买卖活跃

- 散户的力量!白银创八年收盘新高,下一个目标会是原油吗

- 疫情难阻创新高!全国去年卖地超8万亿,十年揽收49万亿

- 艺体教师短缺根源在教育评价体系 勿过度依赖“共享教师”

- 期货周刊丨豆类止跌企稳 苯乙烯创历史新高