本报记者 施露 见习记者 许伟

2月4日,上海银保监局透露,其统计监测数据显示,截至2020年末,上海银行业单户授信1000万元以下普惠型小微贷款余额5254.36亿元,同比增长47.26%,高于各项贷款增速40.74个百分点;贷款户数37.62万户,较年初增长15.38万户,增幅为69.19%;全辖普惠型贷款平均利率为5.17%,较年初下降1.46个百分点;不良率为0.73%,较年初下降0.26个百分点。总体呈现量增、面扩、质优、价降的特点。

据悉,自2020年以来,上海银保监局紧密围绕供给侧结构性改革主线和“六稳”“六保”工作任务,坚持金融服务实体经济的功能定位,抓重点、补短板、强特色,不断适应经济金融发展新常态,持续提升普惠金融服务水平。尤其是疫情发生以来,上海银保监局指导上海银行业保险业全力服务防疫抗疫、积极支持复工复产,在与社会各界共同应对挑战中体现责任担当,在服务国家和地方经济大局中保持自身发展。同时,通过协调推进政策性担保基金、信贷奖励、风险补偿、银税合作、信用信息平台等,为普惠金融发展创造良好的外部环境,持续提升上海银行业保险业服务实体经济质效,稳步打造大都市型普惠金融的上海模式。

在金融支持复工复产方面,上海银保监局于2020年2月10日出台《关于进一步做好疫情防控支持企业发展保障民生服务的通知》,涉及7个方面共18条举措,要求辖内银行保险机构主动作为,全力支持复工复产复市,加大助企纾困力度,完善受疫情影响社会民生领域金融服务。持续推进“百行进万企”活动,在沪所有银行机构“主动送服务”,共同参与对接全市60多万户小微企业,摸清民营企业和小微企业融资需求底数,满足企业金融需求。活动开展以来,共向对接小微企业新增授信金额1235亿元。

在提升小微企业金融服务质效方面,上海银保监局持续督导商业银行优化风险评估机制,注重审核第一还款来源,减少对抵押担保的依赖。在风险可控前提下,提高新发放信用贷款占比和首贷户数量,加大中长期普惠贷款投放力度。2020年,辖内中资银行新增首贷户13604户,其中小微企业首贷户12093户;当年首贷户首次贷款金额1109.81亿元,其中小微企业首次贷款金额为625.09亿元。全口径小微企业信用贷款余额2298.92亿元,其中普惠型小微企业信用贷款余额795.91亿元,占辖内普惠型小微企业贷款的15.33%,较年初增加5.63个百分点。全口径小微企业中长期贷款余额9028.4亿元,其中普惠型小微企业中长期贷款余额2743.97亿元,占辖内普惠型小微企业贷款的51.82%,较年初增加4.46个百分点。

在完善普惠金融外部环境方面,上海银保监局一方面深化“银税互动”作用,助力小微企业复工复产。充分利用“银税互动”联席会议机制,通过名单制重点帮扶受疫情影响较大的小微企业,帮助银行业金融机构主动对接企业需求,精准提供金融服务。与上海市税务局联合指导上海市银行同业公会举办“818银税互动推介周”,围绕银税互动工作机制、银税互动平台、银税互动产品等进行广泛推介,推动银税互动升级对中小微企业的融资服务,实现对更多企业帮扶,助力企业复工复产。截至2020年末,上海地区已有61家银行业金融机构参与银税合作,项下累计发放贷款974.27亿元,贷款余额326.34亿元,同比上升31.49%。其中19838笔贷款获得了利率下调优惠,为小微企业节约利息成本及抵押、担保等费用约5.04亿元。另一方面,运用金融科技手段,推进线上普惠金融产品应用。截至2020年末,辖内已有18家银行与上海市大数据中心普惠金融应用签约,开发了“沪惠贷”“数据e贷”“浦发数聚贷”“沪信优贷”等创新型信贷产品,全年累计授信505.66亿元。

上海银保监局表示,下一步将进一步提升普惠金融工作质效,关注小微金融服务综合效益,构建更有活力的小微金融生态圈,实现普惠金融业务的商业化可持续发展。同时,持续督导辖内银行保险机构提高政治站位、积极主动作为,落实好已出台的各项政策,为加快构建以国内大循环为主体,国内国际双循环相互促进的新发展格局提供有力金融支撑。

(编辑 张明富)

相关推荐

猜您喜欢

- 盘前必读丨抖音起诉腾讯垄断 上海家化2020年净利同比降23%

- 上海发布会汇总:新增病例仍在原来传播链上,昭通路小区调整为低风险地区

- 上海银保监局:2020年上海银行业普惠贷款余额超5000亿元

- 造车新势力齐聚 风雨欲来决战上海滩

- 14%资金贡献28%收益 险资去年投资股票和基金赚超3100亿元

- 上市公司开年定增募资857亿元 42家基金公司参与 平均浮盈超30%

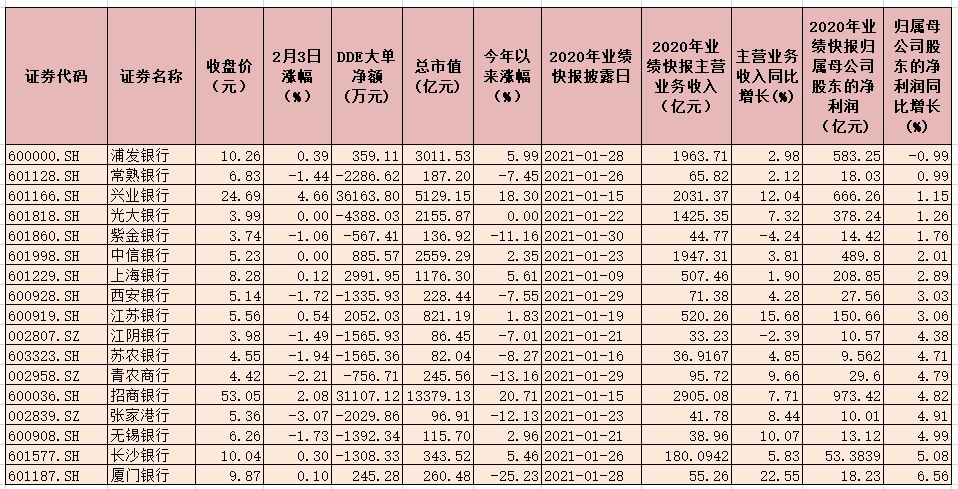

- A股节前买点啥?缩量震荡中近百亿元资金布局四行业,109只个股吸金365.2亿元逾九成跑赢大盘

- 太保寿险3.96亿元成功摘得一地块 “太保家园”第八子落地汉阳

- 盘前必读丨二月首日又诞生两只百亿爆款基金 华夏幸福52.55亿元债务逾期

- 厅官张和平收地产商四千多万 还和亿元贪官妹妹共同受贿

- 备战春季行情!北上资金年内净买入近467亿元,重点布局金融领域加码26股

- 2020年北京全市农林牧渔业总产值为263.4亿元

- 今年以来地方债发行逾3600亿元

- 券商开年首月发债“补血”1837亿元 同比大增83.35%

- 逾36亿元大单扫货8只汽车股 三大逻辑发力 5家公司获机构超11次集中推荐