本报记者 张志伟 见习记者 张博

近日,中共中央办公厅、国务院办公厅印发了《建设高标准市场体系行动方案》(简称《行动方案》),提出通过5年左右的努力,基本建成统一开放、竞争有序、制度完备、治理完善的高标准市场体系。

《证券日报》记者注意到,该《行动方案》对股权投资行业有诸多表述。具体来看,一是鼓励银行及银行理财子公司依法依规与符合条件的证券基金经营机构和创业投资基金、政府出资产业投资基金合作。

深圳中金华创基金董事长龚涛在接受《证券日报》记者采访时表示,因为私募股权基金、创业投资基金、政府出资产业投资基金投资期限长、风险大、回报不确定性高,因此各大商业银行或其理财子公司、各大保险机构都倾向投资债权类型基金或者短期权益类基金,考虑到长期投资特别是长期股权投资的募资困难的问题以及改变传统银行不愿意转型承担风险,宁愿钱趴在账上也不愿意尝试风险类投资的资金低效的行为,因此该《行动方案》的提出,就是要从根本上扭转银行的固有思维。

宝新金融首席经济学家郑磊则对《证券日报》记者表示。“银行理财子公司与商业银行主体不同,随着净值理财产品越来越被市场接受,理财子公司有能力和意愿参与不同风险收益等级的产品经营,与创投,PE和政府引导资金联结的产品具有这样的特点,鼓励银行理财子公司参与上述领域,能带来更多增量资金,对技术创新和产业升级提供助力。但是商业银行有自身商业模式限制,不一定适合直接参与这些融资业务。”

二是研究完善保险机构投资私募理财产品、私募股权基金、创业投资基金、政府出资产业投资基金和债转股的相关政策。

事实上,在去年7月15日召开的国务院常务会议,就提出取消保险资金开展财务性股权投资行业限制,在区域性股权市场开展股权投资和创业投资份额转让试点。险资的投资范围得到进一步提升。

同年11月份,银保监会发布了《关于保险资金财务性股权投资有关事项的通知》,以贯彻落实国务院常务会议精神,加大保险资金对实体经济股权融资支持力度,提升社会直接融资比重。

业内人士普遍认为,放宽保险资金开展直接股权投资的行业范围,有利于保险资金支持实体经济,为实体经济直接融资带来更多的长期资金。而持续完善相关政策,优化相关细则更有利于保险资金等长线资金进入到股权投资市场。

长期来看,银行、保险等长线资金的逐步进入将为股权投资行业注入活力。而从近几年的股权投资市场情况来看,“募资难”问题仍有待解决,一方面因为2017年资管新规出台后,银行配资这条路断了;另一方面,经济下行导致项目发展不顺利和投资退出困难,已投项目难以转手,导致之前投资的很多钱没有收回来,打击了LP(有限合伙人)对市场的信心。目前来看,规模较小的私募股权投资公司,很难募到资金。从清科研究中心最新统计数据来看,2020年前三季度中国股权投资市场共2,382支基金完成新一轮募集,同比上升13.6%,但新募集资金仍持续降低,共计7,041.92亿元人民币,同比下降19.2%。

“以银行、保险为代表的长线资金的介入显然能改变长期股权投资募集资金难的问题,但长期实践告诉我们这个问题不是简单能通过一个文件解决,不过不管怎样这个文件一定会产生一些积极效果。”龚涛对记者表示。

郑磊则提醒,要正确看待股权投资“融资难”的问题,根本解决路径是改革,对所有企业一视同仁,减少投资限制,完善营商环境,只有实业投资能够得到理想回报,股权投资一级市场(包括创投)才能降低募资难度。我们近半年看到的是二级市场股权募集火爆的场面,背后原因是这类投资取得了超高收益。

(编辑 上官梦露)

相关推荐

猜您喜欢

- “建设高标准市场体系”给资本市场带来什么

- 建设高标准市场体系行动方案发布 专家:未来要加快推进高水平开放

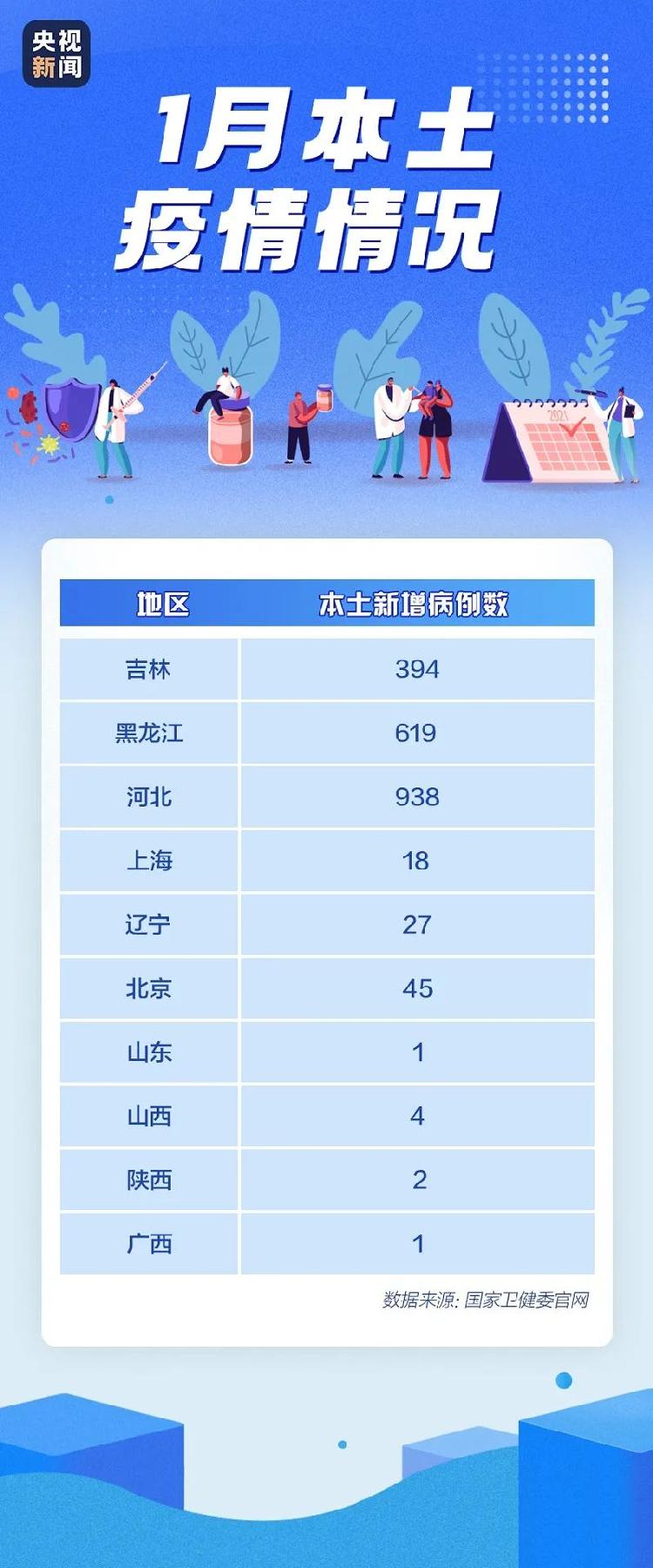

- 综合消息:1月份新增本土确诊为上月近17倍 黑龙江多举措确保留守儿童有人照料

- 为构建新发展格局提供有力制度支撑——聚焦《建设高标准市场体系行动方案》出台

- 各地多举措保障“就地过年” 让人“留得下、过好年”

- 建设高标准资本市场方向明确:严格退市,培育机构投资者

- 中办国办推动建设高标准市场体系

- 中国发布建设高标准市场体系行动方案

- “福利都不错!”“ 政策挺惊喜!”各地推出暖心举措保障就地过年

- 下场造车?OPPO申请多项自动驾驶相关专利

- 对需求端供给端双向限制 上海10条举措为楼市降温

- 春节前我国将采取更实举措根治欠薪

- 人社部:进一步采取更实举措,实施根治欠薪集中攻坚

- 2020年中国外贸逆势增长 2021年稳外贸再迎“硬核”新举措

- 【调查】杭州启格跨境电商培训被曝欺诈(4):涉多项造假已立案