2020年公募基金行业规模再创新高,市场一片欢呼雀跃。这一年,公募基金规模实现19.82万亿元,若剔除货币基金及短期理财,2020年底公募基金规模为11.68万亿元;这一年,“爆款基”、“百亿基”频现,更有两只权益基金首发狂揽资金超千亿,最终按比例配售。

同样是这一年,投资者加速“赎旧买新”,2020年底约2.57万亿元基金规模来自2020年新发的基金,远远超过老基金的增长速度;而基金经理对新基金的配置大体与其掌管的老基金配置一致,产品不断接力下,股价一次次被推高。这也从侧面印证了一个业内说法:牛市应该买老基金。

公募规模暴增

2020年,公募基金业绩规模再创佳绩,若不考虑当年较晚成立且未披露财报的基金,据Choice显示,截至2020年底,公募基金规模达到19.82万亿元,较2019年底的14.19万亿元增加5.63万亿元,若剔除货币基金及短期理财,2020年底公募基金规模为11.68万亿元,较2019年底增加4.57万亿元。

具体来看,剔除货币基金及短期理财,截至2020年底,易方达以7645.23亿元规模继续稳坐行业第一宝座,较2019年底的4141.84亿元增长84.59%,华夏基金位居第二,规模为5517.57亿元,同比增幅52.60%。2020年,汇添富、广发基金一路奋勇向前,两家公司年底规模分别达到5139.13亿元、4928.97亿元,规模排名分别从2019年底的第六名、第八名跃升至第三、第四名。南方基金规模为4409.14亿元,排名第五,规模虽有五成增长,但相较于2019年底下滑一名。

中银基金是前20中规模排名滑落较明显的一家,2019年底,公司规模为2791.81亿元,位居行业第五,而2020年底,中银基金规模几乎在原地踏步,排名已到十名开外。

从规模增速来看,中小型公募数据最为亮眼,渤海汇金、淳厚基金、恒越基金、同泰基金、朱雀基金一年内规模增长均超10倍,另有湘财基金、华融基金、格林基金规模增幅在5倍以上。

值得一提的是,2020年,泓德基金规模实现质的突破,剔除货币基金及短期理财后从372.59亿元一下子突破千亿元,为1114.09亿元,万家基金、天弘基金亦是如此,从500亿元队列升至千亿元俱乐部,而中欧基金规模从1286.53升跻身至2000亿元梯队。

某大型公募基金内部人士告诉记者,各家之间的规模排名竞争异常激烈,不进则退,尤其是行情好的时候,甚至可以说是被裹挟着参与到竞争中。

“爆款基”的假象

除了公司层面,2020年也是超强吸金产品扎堆诞生的一年,尤其是权益类基金。

比如2020年7月,逾1300亿元认购王宗合管理的鹏华匠心精选;在此之前,还有2月份逾1200亿元认购赵枫掌管的睿远均衡价值三年,最终配售比例不足5%。更早些时候,1月份刘格菘的广发科技先锋受到超900亿元的追捧,最终配售比例仅8.680552%。此外,还有7月份胡昕炜的汇添富中盘价值精选吸金近700亿元,以及葛兰的中欧阿尔法、杨浩的交银内核驱动、萧楠的易方达高质量严选三年持有等,市场号召力均在500亿元以上。

从产品成立规模来看,华安聚优精选混合、易方达均衡成长股票、鹏华匠心精选混合、南方成长先锋混合、汇添富中盘价值精选混合成立时规模均为300亿元,另有汇添富稳健汇盈一年持有期混合、富国成长策略混合、新能源车ETF、嘉实核心成长混合、易方达研究精选股票等近30只产品成立规模在百亿元以上,这些产品主要来自头部公募基金。

然而,截至2020年底,上述30余只当年成立的百亿规模基金中,超五成的基金份额缩水,其中广发价值优势混合份额缩水超70%,工银高质量成长混合、汇添富大盘核心资产混合、易方达研究精选股票、汇添富中盘积极成长混合、易方达均衡成长股票、新能源车ETF六只产品缩水程度均在50%以上。

从规模来看,近七成基金缩水,其中易方达均衡成长股票规模较成立之初减少近120亿元,降幅约44%;工银高质量成长混合、广发价值优势混合规模分别减少约75亿元、54亿元,降幅分别为65%、54%,均在50%以上。

不仅如此,据Choice显示,截至2020年底,剔除货币基金及短期理财,2020年以前成立的近8000只基金规模合计为9.16万亿元,较2019年底增加约2万亿元,这意味着2020年底基金规模约2.57万亿元来自2020年新发的基金,远远超过老基金规模的增长速度。

“但为什么2020年成立的新基金到年底了规模会减少?因为这些钱又去买其他新发基金了,即赎旧买新。”另一位资深公募基金人士表示,基金销售主要靠银行,而银行收入的重要来源是申购费以及新发的销售激励,老基金是给不了这么高的。

“一拖多”加剧下产品配置高度重合

疯狂成立新基金使得基金经理“一拖多”已是常态。相较于2019年有过之而无不及。不过,对于同一位基金经理来说,其管理的同类产品配置大体一致。

以2020年7月发行的300亿元的华安聚优精选混合为例,基金经理为饶晓鹏。2015年9月至今,饶晓鹏管理华安升级主题混合,2018年11月起负责华安行业轮动混合至今,2019年12月至今,饶晓鹏担任华安汇智精选混合,2020年4月又多了华安现代生活混合的管理,目前,饶晓鹏同时管理五只基金。

饶晓鹏管理产品情况一览

截至2020年四季度,华安升级主题混合、华安行业轮动混合前十大重仓股名称一模一样,分别为招商银行、中国中免、美的集团、中国平安、分众传媒、海康威视、五粮液、平安银行、欧派家居、宁波银行,且前三大重仓的排序也相同。

另外三只基金均从成立之初就由饶晓鹏负责,截至2020年四季度,均重仓了腾讯控股,其中,华安汇智精选混合的前十大重仓股分别为招商银行、美的集团、腾讯控股、中国中免、分众传媒、宁波银行、中国平安、平安银行、海康威视、五粮液;华安现代生活混合前十大重仓股中以欧派家居替代了华安汇智精选混合中的平安银行,其余证券名称二者相同;而最新成立的华安聚优精选混合前十大重仓股中以欧派家居替代了华安汇智精选混合中的五粮液,其余重仓股二者相同。

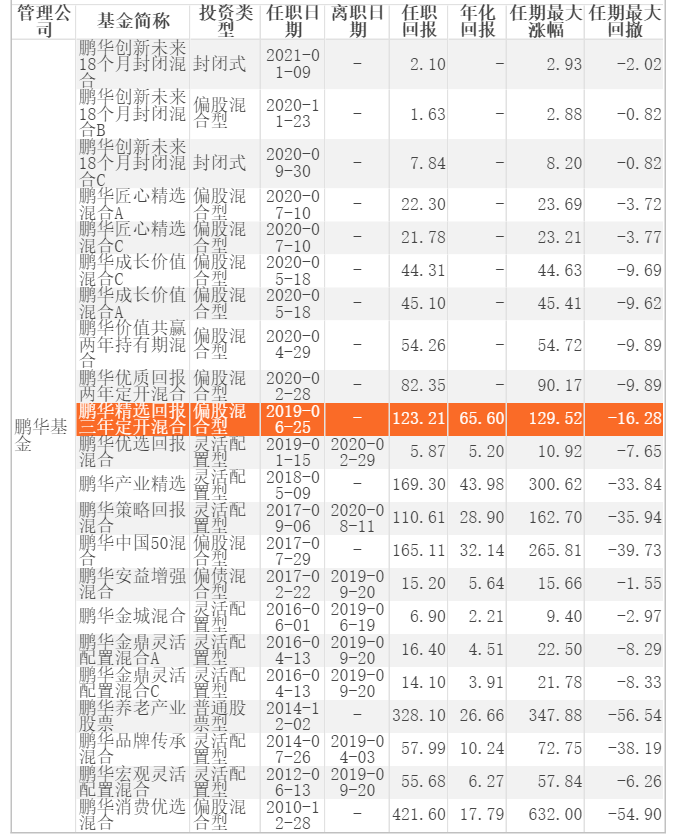

吸金逾1300亿元的鹏华匠心精选成立规模为300亿元,王宗合除了负责该基金,同时还管理着九只基金,共计10只。

2020年,有5只新基金由王宗合打理,在此之前的2019年,王宗合批量卸任多只产品基金经理职位。

若以其2019年6月开始负责的鹏华精选回报三年定开混合为参照物,截至2020年底,该基金前十大重仓股分别为山西汾酒、古井贡酒、五粮液、美团-W、贵州茅台、腾讯控股、长春高新、爱尔眼科、贝达药业、广联达;2020年2月成立的鹏华优质回报两年定开混合在当年年底重仓的前十大股票中以立讯精密取代广联达的位置,其余重仓股与参照的基金相同;4月成立的鹏华价值共赢两年持有混合在2020年底重仓的前十大股票以恒瑞医药、龙蟒佰利取代贝达药业、长春高新,其余重仓股与参照基金相同;5月成立的鹏华成长价值混合2020年底前十大重仓股中以用友网络取代腾讯控股,其余重仓股再次与参照基金相同。

王宗合管理产品情况一览:

截至2020年底,7月成立的鹏华匠心精选混合前十大重仓股分别为美团-W、腾讯控股、贵州茅台、中国平安、小米集团-W、五粮液、山西汾酒、万华化学、药明生物、古井贡酒,而鹏华创新未来18个月封闭前十大重仓股中除了华润啤酒、美的集团为新面孔,其余均可在王宗合管理的其他基金前十大重仓股中找到踪影。

事实上,也因此有华东某大型公募基金人士告诉记者,行情好的时候,如果一位基金经理要发新产品了,这时候应该去买他的老基金,因为基金经理大概率配的还是原组合那些股票,老基金仓位里对应的股价价格会一次次被新基金抬高。

相关推荐

猜您喜欢

- 多只成分股获明星基金经理加仓

- 狂赚2万亿 2020年基金迎来“大丰收”

- 加码新能源和国产替代 基金四季报透露投资新动向

- 基金四季报出炉,调仓现分歧,年度最热基金减仓!部分重仓港股

- 大众迪斯推特打趣马斯克“抢你的市场份额来了”

- 基金四季报密集披露 明星基金经理调仓路径浮出水面

- 6位“顶流”基金经理掌舵规模超500亿元 易方达基金张坤以1255亿元暂问鼎冠军

- 中国宋庆龄基金会赴贵州捐赠御寒新衣

- 又有新基金一日售罄 部分公司紧急提档发行

- 天量认购创纪录 公募基金乘势而上启新程

- 银行开年代销基金火爆 理财经理称“份额”不够用

- 安徽省级股权投资基金年度投资金额“破百亿”

- 磷酸铁锂主流厂家正酝酿新一轮涨价,龙头企业市场份额将进一步提升

- 基金销售巨头数据揭秘:基金很赚钱 为何基民收益大打折扣

- 基金发行越热 投资越要冷静