上市物企之间的规模厮杀愈发激烈。

1月18日,合景悠活(03913.HK)宣布,斥资13.16亿元收购雪松智联科技集团(下称“雪松智联”)80%的股权。交易完成后,雪松智联将成为其间接非全资附属公司,资产、负债及财务业绩并入集团综合财务报表。

受此消息影响,1月18日合景悠活股价大涨,当日涨幅高达9.65%。

早在2020年11月,第一财经曾独家报道(详情请参见:独家|合景悠活“蛇吞象”,拟收购雪松控股旗下物业板块),合景悠活有意收购雪松控股旗下物业板块。彼时,此番“蛇吞象”式收购引发市场大量关注。随着合景一纸公告流出,其斥巨资抢占市场的野心已然显露。

在合景悠活大手笔并购背后,是物管行业普遍的规模焦虑,因为随着上市物管企业的不断扩容,行业已然意识到,唯有少数头部企业才能在市场上获得长久支持和认可。

目前,物管股市值龙头碧桂园服务(06098.HK)已将五年营收目标定到1000亿元;近日股价接连暴涨的恒大物业(06666.HK)也下达业绩“军令状”,要在今年把净利润做到39亿元,并在2021年每月新增拓展在管面积3000万平方米,每季度净利润较上年全年净利润的1/4增长50%以上……

“蛇吞象”交易引发关注

最新的收购案公布前,合景悠活是物管行业的小公司,上市也仅数月。2020年10月,地产商合景泰富将其物业资产分拆上市,募资总额30亿港元。踏上资本市场不久,合景悠活便拿出超1/3募资额收并购,足见其对规模的渴望。

据第一财经此前报道,早在去年下半年,雪松集团物业板块出售事宜已经落地,但买方迟迟没有浮出水面,直到11月份左右才爆出将由合景悠活接盘,然而依旧无法确认合景是否会接手雪松物业的整个盘子。

市场消息发酵两个月后,合景悠活终于公布交易细节。据悉,上述收购协议订立于2021年1月17日,买方为合景悠活间接全资附属公司,卖方为广州市祥泰商务管理有限公司,担保人为雪松集团。

雪松智联是雪松集团在城市物业服务的公司主体,在管面积超过8600万平方米,涵盖住宅、公共建筑、商业办公等业态。截至2020年11月30日,雪松智联实现营业收入11.93亿元,税后净利润1.24亿元。

反观合景悠活,截至2020年4月30日在管面积仅2220万平方米,营业收入4.28亿元,净利润0.77亿元;2019年营收11.25亿元,净利润1.85亿元。收购完成后,合景悠活在管面积将一举跃升至1.2亿平方米,踏入亿级规模阵营。

合景悠活表示,通过本次收购,集团将进一步巩固在粤港澳大湾区、长三角等区域的地位,提升市场份额;在环渤海、中西部地区等区域实现快速拓展及覆盖,中西部地区核心城市群的在管面积将超过5000万平方米。

同时,集团业务结构将实现转型升级,在中高端商业住宅在管项目的基础上,加强公共建筑及产业园区、城市运营服务等布局,助力集团在全业态方面更加均衡发展,成为全产业链全国性“智慧城市”运营服务企业。

克而瑞数据显示,2020年19家物企在管面积超1亿平方米,行业前三甲为万物云、雅生活、碧桂园服务。收购完成后,合景悠活在管面积将超过华润万象生活、新城悦、永升服务等明星物企,规模比肩蓝光嘉宝服务。

对未上市的雪松智联来说,牵手合景悠活后,可利用后者上市平台的优势助力发展。根据收购协议,合景悠活须予以担保,雪松智联各个有关期间的经审核净利润与紧接各有关期间前财政年度者相比增幅不会低于5%。

尽管如此,有业内人士对此类扩张仍持理性态度。“收并购虽然可以短期内扩大在管面积,提升营收表现,但双方公司能否高效磨合,极为考验收购方的运营能力。如果标的盈利能力较差,对收购方挑战更大。”一位上市物企人士表示。

碧桂园服务执行董事兼总裁李长江也曾直言,公司每年谈的物业公司非常多,但是真正签字付款非常少,主要因为企业之间的团队、机制、标准、文化融入等问题,并购不能解决这些问题,反而可能“消化不良”。

物企收购战愈演愈烈

不仅是合景悠活,2021年以来,物管行业已出现至少5宗收购案,收购方涉及永升生活服务、弘阳服务、金科智慧服务、第一服务等上市物企。

譬如,永升生活宣布收购彰泰服务65%的股权,收购对价为4.34亿元(可予调整);金科智慧服务收购金科天江物业50.9804%股权;第一物业服务收购蓝绿会计服务100%股权;弘阳服务2.16亿收购汇得行物业80%股权等。

扩大规模、抢占市场,是当下物业公司迫在眉睫的任务。除上述企业的收并购动作外,多家上市物企已紧锣密鼓制定出2021年的发展方向。

1月17日,恒大物业召开“军令状誓师大会”,下达2021年考核目标:每月新增拓展在管面积3000万平方米,每季度净利润较去年全年净利润的1/4增长50%以上,并分别按月、季度进行考核及奖惩。

若实现目标,今年恒大物业在管面积有望超6亿平方米,净利润将超39亿元,刷新上市物企利润最高纪录。受此刺激,18日恒大物业领涨物管股,单日涨幅高达26.22%,股价报收15.50港元,总市值高达1675.68亿港元。

再往前几日,世茂服务也于月初召开年度总结会议,并对2021年战略方向进行明确。“外拓关乎全局,是公司发展的重要基础。”世茂服务执行董事、总裁叶明杰在会上称,公司将不断开拓业务,提高服务的综合水平。

上述企业一系列动作表明,物业行业的收并购之战将愈演愈烈。据亿翰旗下物业机构嘉和家业统计,2020年,上市物企披露的有效收购事件共76起,共花费金额107亿元,而2019年的有效收并购事件仅27起。

“上市后1年内,是物企的黄金收购窗口期。”该机构表示,2020年新上市物企数量达16家,总融资净额546亿元,在资金、企业扩张需求、利润要求、战略发展、规模效应的趋势下,2021年将成为行业收并购的大年。

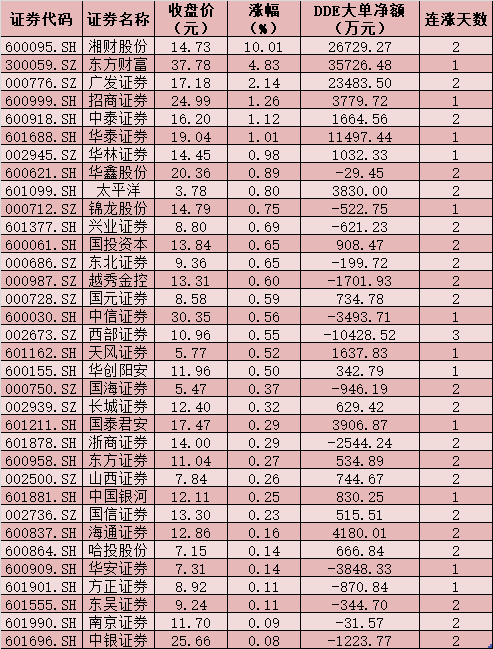

港股资本市场也认可物企的“圈地逻辑”。1月18日,恒大物业、合景悠活、新城悦服务(01755.HK)等物企股价纷纷上扬,佐证了资本对规模扩张、跑马圈地之下,业绩高增长、有确定成长空间物企的青睐。

日前,住建部等10部门联合下发《关于加强和改进住宅物业管理工作的通知》,鼓励有条件的物业服务企业向养老、托幼、家政、文化、健康等领域延伸业务。政策利好,也使回调半年之久的物管股集体躁动。

截至18日收盘,融创服务、华润万象生活、恒大物业、永升生活服务、金科服务、碧桂园服务、宝龙商业、世茂服务、合景悠活、和泓服务等物企静态市盈率居于前列,其中融创服务高居首位,市盈率达247.38倍。

上述物企何以支撑此番估值?中信建投证券房地产兼建筑行业首席分析师竺劲认为,一方面源于市场对背后房企土地面积的看好,比如融创,同时其外拓能力较强,这回答了市场最焦虑的问题:在管面积从哪儿来。

华润万象生活等则是另一番逻辑,因物业收费单价高、能提价,市场倾向给予商业运营及物业服务收入占比高的公司较高估值,竺劲将其比做可“抗通胀”的核心资产。

不过,当下物企的业务模式普遍还是“老三样”,空间管理、房屋经纪、家居服务,生鲜团购等增值业务仍在探索中。一旦面积增长降速,物企未来的想象空间在哪里?如果不能靠提价维持增长,拿什么支撑高企的估值?

“以后物业企业会分成两个阵营,一个是不能涨价的、不能抗通胀,它是公用事业公司,给到的是15~20倍的估值。还有一类是可以抗通胀的,给到白酒和酱油的估值50~100倍。”竺劲认为。

相关推荐

猜您喜欢

- 加码布局城市服务 物管的下一个风口?

- 打工人、内卷……流行语背后除了自嘲、焦虑还有什么

- 打工人、内卷……流行语背后除了自嘲、焦虑还有什么

- 远洋服务正式挂牌物管企业上市数量创新高

- 爱奇艺副总裁车澈:对抗焦虑的办法,就是不断尝试

- 物管公司高频融资背后,抢占地盘规模竞赛升级

- 百度字节诉讼拉锯折射竞争焦虑 律师称再上诉意义不大

- 莫让美育体育成为另一种竞争焦虑

- 二本学生处境尴尬?教育焦虑与生存压力下坚持倔强成长

- 二本学生处境尴尬?教育焦虑与生存压力下倔强成长

- “跳绳班”火爆背后是加码的焦虑

- 碧桂园恒大协力护盘,地产低估值引行业焦虑

- 脱发焦虑和瓜子传情,热播剧助推更多人关注古代生活

- 信息太乱,选择太难,焦虑太多……这届家长太难当?

- 百年奔驰的电气化焦虑:EQC每卖一辆亏20万