1月13日A股市场震荡回调,两市成交额放大到1.23万亿元,连续八个交易日破万亿元。公募机构普遍认为,当前资金面具备明显支撑,市场情绪有望继续升温,机构资金会持续追逐有基本面支撑的优质标的,可通过布局新能源、云计算、5G、人工智能、创新药等科技创新板块来把握结构性机会。

分化明显

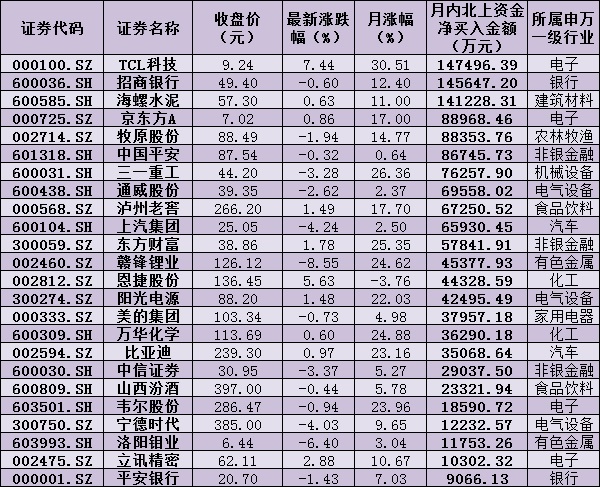

数据显示,13日两市成交1.23万亿元,连续八个交易日破万亿元,同时也是八个交易日中的最高值。13日北向资金净流入27.12亿元,连续6个交易日净流入。

在板块轮动之下,个股分化明显。数据显示,13日两市共2982只股票下跌,1074只股票上涨。前海联合基金指出,2021年以来,高景气度板块龙头获得资金持续增配,但同时大量非热点板块和中小股票下跌,市场“二八”分化明显。

景顺长城基金投研团队指出,从市场结构上看,股指持续震荡上涨,个股却多数出现下跌,这意味着市场结构分化较大。当前行情并非普涨行情,资金在选择标的方向上仍是有的放矢,有基本面支撑的板块表现更佳。

基于此,景顺长城基金投研团队预判,在市场情绪仍然较为火热、资金面具备明显支撑的背景下,短期市场情绪有可能继续升温,考虑到市场整体估值水平已不低,建议投资者留意波动风险。

结构性机会仍存

2021年以来,上证综指、深证成指、创业板指累计上涨幅度分别为3.62%、6.18%、5.53%。景顺长城基金投研团队指出,近期的上涨行情主要是由资金面所驱动。新年以来基金发行仍然较为火爆,这有望为市场带来更多的流动性支撑。

前海联合基金认为,新年以来市场整体表现较为积极,高景气度板块龙头获得资金持续增配。在开年配置资金完成仓位切换后,预计市场后续走势将相对均衡,结构上各个板块都有轮动上涨的机会。

前海联合基金权益投资部总经理何杰表示,目前中国经济基本面已逐步恢复,海外经济的预期也有所向好。2021年预期投资收益率下降,但在经济转型过程中,仍有较多结构性机会。随着机构投资长线化,未来市场仍将有较长时间的长牛、慢牛行情。

金鹰基金权益投资部副总监陈立表示,站在当前的时间窗口,权益投资或正在迎来一个新的大时代。全球资产配置的比较优势、证券市场深化改革等积极因素,都将有利于权益市场的中长期发展。

前海开源基金公司员工持股委员会主席、联席投资总监曲扬表示,目前全球流动性比较充裕,海外疫情仍在不断蔓延,对经济有负面影响。国内经济恢复相对较快,人民币资产的吸引力有所提升。2021年估值很难再经历整体扩张,但市场仍会存在一些结构性机会,继续看好受宏观因素影响小、有内生增长潜力的朝阳行业龙头公司。

布局科技创新赛道

在后市布局上,景顺长城基金认为,短期建议继续注重结构,结合行业景气程度及估值等因素来选股。关注基本面和景气度向好的相关板块,例如化工行业中的部分细分行业。

何杰表示,2021年将继续挖掘以新能源、云计算、5G、人工智能、创新药为代表的科技创新领域,以及满足美好生活需求的医疗服务、品牌消费、大众消费等方向,还有受益于供给侧改革、市场份额和ROE持续提升的传统周期龙头。

前海联合基金认为,长期配置思路上建议关注以下几个方向:一是受益于科技创新周期的优质行业,如5G、云计算、半导体、智能手机产业链;二是长期仍有较大发展空间的内需核心资产,如消费、医药等;三是高端制造行业,如新能源、高端装备等;四是估值合理、宏观经济复苏且自身竞争力显著的周期行业龙头。

“电子、计算机、传媒行业正在迎来良好的发展机遇。”景顺长城基金ETF投资部投资总监、景顺长城中证科技传媒通信150ETF基金经理崔俊杰表示,在电子行业方面,国内电子企业整体已基本恢复至正常状态,下游需求快速复苏。而随着我国步入数字化时代,信息化、数字化程度不断加深,软件重要性日益凸显。在政策叠加数字化时代的双重驱动下,计算机行业也将有很大发展空间。

相关推荐

猜您喜欢

- 北京“十三五”时期科技创新目标全面完成——国际科技创新中心渐行渐近

- 国信证券:行情出现扩散或板块轮动可能性大

- 聚焦科技战略板块 国金证券发布智慧中国指数

- 民生银行入选北京第三批金融科技创新监管试点项目

- 华泰证券首席执行官周易:深植科技创新基因 为发展注入文化动力

- 2020年A股赚钱板块大盘点,低估值何时能“真香”?

- 军工股走强,公募机构配置比例加大,关注板块龙头

- 【科技创新 引领未来】科研服务民生 “双轮驱动”促成果落地

- 长三角科技创新再收“礼包” 协同开展关键核心技术攻关

- 热门板块巨震 搅局主动权益基金业绩排名战

- 百位基金经理展望2021:科技、电动汽车和大消费板块受青睐

- 北向资金抢筹中兴通讯,机构:5G板块有望迎来反转行情

- 注册制下IPO募资占同期A股比例超五成 资本市场更好支持科技创新有优势

- 以科技创新打好种业翻身仗

- 三大股指企稳回升 电力板块掀涨停潮