2020年,股市备受疫情考验。一季度指数表现受疫情影响最为显著,上证指数季跌9.83%,深证成指季跌4.49%。创业板则走出“独立行情”,一季度不跌反涨4.10%。

在此背景下,各行业也表现出明显分化的特点。申万指数显示,一季度休闲服务、采掘、家用电器、非银金融、交通运输等行业跌幅居前。在大部分板块收跌的情况下,仅有五个板块逆势翻红,分别是农林牧渔、医药生物、计算机、通信、建筑材料。其中,受疫情影响跌幅最大的休闲服务板块,和涨幅最大的刚需板块农林牧渔之间,涨跌幅差距达35.73%。

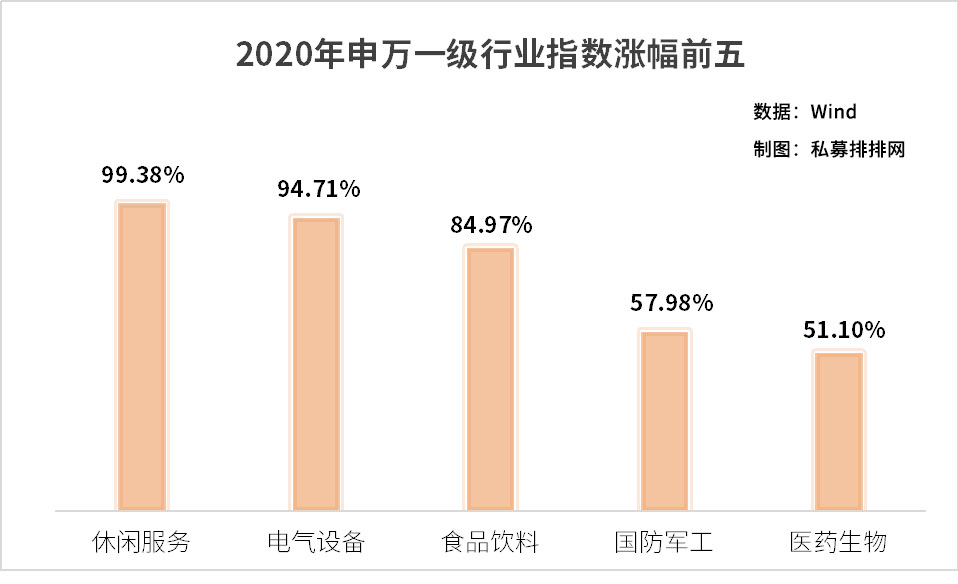

2020年后三季度进入复工复产阶段,A股各大指数均显著回暖。在此期间,受益最大的行业非休闲服务莫属,在一季度申万指数大跌20.01%的前提下,年内总涨幅达99.38%,是后三季度反弹幅度最大的行业。在新能源、特高压、汽车等热门板块的带动下,电气设备行业的涨幅也不遑多让,一季度仅微跌1.51%,年内总涨幅达到94.71%,占据年内涨幅的亚军席位。

2020年A股走出“结构牛”行情,各行业指数表现也是“冰火两重天”。受到“房住不炒”及“三道红线”的压力,房地产行业指数年内表现不佳,一季度跌幅为14.11%,年内总跌幅仍有10.85%。同样跌幅居前的还有通信行业。通信行业指数一季度涨3.76%,年内总跌幅却达到8.33%。

2021年的行情将如何发展?还有哪些板块值得关注?

整体高估值泡沫不存在,上半年行情仍受私募看好

就2021年的行情将如何发展的问题,我们采访了聚沣资本基金经理余爱斌、泊通投资、恒泰永成、芬德资本等多家私募机构。

聚沣资本基金经理余爱斌发表观点:“对于2021年市场机会和投资展望,我们判断总体形势将不如过去两年乐观,但仍可能存在阶段性和局部性机会。消费、医疗、互联网、科技这些核心资产经过近两年的大幅上涨,已经积累了相当的估值风险,而随着国外疫情可能最终也会因为疫苗等因素得到控制或者常态化处理,美元流动性宽松周期如果也适当转向的话,市场可能就会面临更大的风险和压力。积极的一面是,随着疫苗的上市和大规模的推进,全球疫情可能迎来拐点,2021年国内外宏观经济都会有较大程度的复苏。”

泊通投资则认为,低基数的支撑下,2021年非金融企业的盈利增速预计将回升至20%以上。盈利增速较高,同时信用紧缩较为温和的背景下,股市应不存在整体大幅杀估值的风险,尤其当前股市的高估是结构性的,并不存在整体性高估的泡沫化情况。

恒泰永成表示,展望2021年,A股上半年应是挣钱良机,但下半年难说。影响因素是去年特殊情况下的信贷扩张不再,利率和通胀上行,经济和企业盈利预计在年中出现拐点;股票市场供求关系在下半年可能会出现不平衡。

芬德资本则更加乐观,表示2020年3月底开始的这一轮牛市行情会持续到2022年二季度。2021年A股走势总体上类似于2009年,是股市、大宗商品的大年,顺周期行业有望迎来一波大行情。08年底全球金融危机爆发,09年初奥巴马上台后第一件事就是救市,09年全球市场大涨;受疫情影响,当下欧美经济负增长,明年初新一届美国总统上台后也应以救经济为主,全球环境相对宽松,再加上美元进入中长线下跌周期,芬德资本预计2021年行情会类似于2009年,股市、大宗商品都会有不错的表现。

谨慎对待高估值,选股注重业绩成长、低估值、顺周期

2020年,白酒、新能源等板块涨幅突出。白酒概念年内大涨138.91%,新能源板块年内涨102.02%,均实现翻倍增长。市盈率(TTM)方面,白酒板块和新能源板块的龙头股——贵州茅台、宁德时代,市盈率分别为56.27、211.40。

虽然股民中一直流传着“看市盈率炒股赚不到钱”的说法,林园也曾表示“茅台正常的PE应该在60倍以上”。居高不下的市盈率还是让部分投资者有点“慌”,倾向于在低估值板块寻找布局机会。2021年如何在低估值板块寻找投资机会,成为近期颇受关注的话题之一。

聚沣资本基金经理余爱斌的观点认为,与2020年流动性推动估值提升为主的情况不同,明年的市场机会可能更多要靠业绩增长驱动,选股难度会加大。

泊通投资在采访中表示,信用收缩的大背景下,我们倾向于规避高估值,选股集中于两个方向:一方面,部分因行业原因被压制但自身成长性较确定的龙头个股是较为安全的选择(低估行业的确定成长);另一方面,有部分尚未被市场完全认可的新模式、新趋势中的隐形龙头有待被重估(新赛道的无冕之王)。

恒泰永成提出2021年A股基于行业景气度变化的配置建议。一是科技板块继续延续上行周期,如5G、物联网、大数据/云计算、消费电子等;二是库存低位且需求向好的行业可能涨价,如大宗商品;三是海外供需缺口将促使我国出口继续改善,如家具、机电产品、汽车零部件、医疗设备、精细化工品等;四是疫情受损板块如出行服务和线下消费具备较大反弹空间,如航空运输、景点、机场等。

芬德资本表示,当下处于经济复苏初期,全球央行货币宽松,中国货币政策跟财政政策大幅发力。而目前股市估值处于历史低位,尤其是周期性股票估值极低,安全性极高,孕育着重大战略性投资机会。接下来看好周期性板块机会,化工钢铁、有色煤炭、老基建、券商保险等。

相关推荐

猜您喜欢

- 估值已超百亿 比亚迪半导体加速拆分上市

- 整体偏谨慎 寻找估值安全边际

- 军工股走强,公募机构配置比例加大,关注板块龙头

- 元旦消费大盘点:理性出行,文旅+餐饮有序复苏

- 展望科创板2021:期待交易制度进一步突破,估值或有所回调

- 热门板块巨震 搅局主动权益基金业绩排名战

- 百位基金经理展望2021:科技、电动汽车和大消费板块受青睐

- 北向资金抢筹中兴通讯,机构:5G板块有望迎来反转行情

- 三大股指企稳回升 电力板块掀涨停潮

- 今世缘:因白酒市场估值发生较大变化,终止投资设立产业并购基金

- 人民楼视|从“硬空间”走向“软基建”房企分拆物业板块抢滩万亿蓝海

- 2021家电行业预测:迎来业绩和估值的“戴维斯双击”∣大咖录

- 拉闸限电引发煤炭板块二级市场走强

- 一大板块 | 南方电力吃紧煤炭板块大涨! “煤超疯”还要疯多久?

- 收盘丨三大股指震荡收跌 煤炭板块领涨