本报记者 张颖

“2021年的A股市场将由估值驱动切换为业绩驱动为主。”华西证券最新策略报告认为,考虑到改革红利释放、上市公司业绩呈现结构性的亮点等诸多因素,预计2021年A股仍将演绎“循环牛”。

无疑,临近2020年的年底,上市公司即将交出全年的成绩单,年报行情也有望逐渐展开。业内人士一致认为,“业绩预告高峰期将临,炒业绩成为资金共识。随着预告年报公司的陆续增加,资金对年报关注度将提高,可聚焦主业高增长的公司。”

《证券日报》记者根据同花顺统计发现,截至12月29日收盘,沪深两市共有663家上市公司发布2020年年报业绩预告,其中,有290家公司(含预增、略增、扭亏、续盈)年报业绩预喜,占比43.74%。

从申万一级行业来看,上述年报预喜公司,主要扎堆在化工、电子、医药生物、机械设备等行业,分别为36家、31家、31家和30家。

对此,接受《证券日报》记者采访的私募排排网未来星基金经理胡泊表示,年报业绩预喜股扎堆的电气设备、电子、医药生物等都属于景气度比较高的行业,同时受到了国家政策扶持,是“十四五”期间大力发展的朝阳产业,长期发展空间较大,其中,必定会爆发诸多的大牛股。提前预喜的公司往往今年业绩较为确定,这对上市公司会形成一定的利好,从而带动股价有了一波明显的上涨。

的确,多数机构认为,上市公司业绩的变动仍是决定市场走向的最终力量。安信证券表示,A股始终是业绩驱动的高效定价市场。A股投资者一直都没有变,永远喜欢短期业绩增长、长期逻辑顺、空间大的标的。

从市场表现来看,在上述290只预喜股中,12月份以来,面对市场的震荡徘徊,有92只个股跑赢同期上证指数(月内累计跌幅0.38%),占比逾三成。其中,博迁新材、中晶科技、朗姿股份、健麾信息等个股月内累计涨幅均超50%,尽显强势。

值得一提的是,分析人士表示,从以往的经验来看,业绩增长对于股价有一定的支撑,但是两者之间并非完全关联,股价的走势还取决于多种因素的影响。从以往公布财务报表期间的个股表现看,大部分预增股的走势是强于市场整体走势的,但也有少部分预增股在公布良好业绩之后出现持续性下跌。这表明预增股同样存在风险,即使业绩出现大幅增长也不一定表示股价也会大幅上涨。

对于年报行情的投资机会。私募排排网未来星基金经理夏风光告诉《证券日报》记者,可以从两个角度来把握。第一,从价值评估角度分析,评判增长是企业竞争力的长期体现,还是短期的偶然性的因素。第二,从市场反映角度来看,其股价对于业绩增长是不是反映非常充分。可以把握业绩处于良性增长轨道的上市公司的配置机会,但要注意回避股价已经大幅炒高者。一般来看,业绩高速增长的股票确实值得关注,但需要注意的是,一要观察这种业绩增速是短期因素驱动还是企业长期竞争力的体现,应该关注具有长期竞争优势的公司。二要看市场对业绩增速的预期,业绩增速很好,但市场的估值提升非常快,甚至超过了业绩增速,也不是好的买点。

可以看到,在业绩预喜股的市场表现有所分化中,部分绩优股已受到机构的高度关注。统计显示,在上述290只年报预喜股中,机构近30日内给予“买入”或“增持”以上评级的公司达76家,其中,分众传媒、比亚迪、利尔化学、赤峰黄金、东山精密、裕同科技、迈瑞医疗等7家公司,被推荐次数均超过5次及以上。

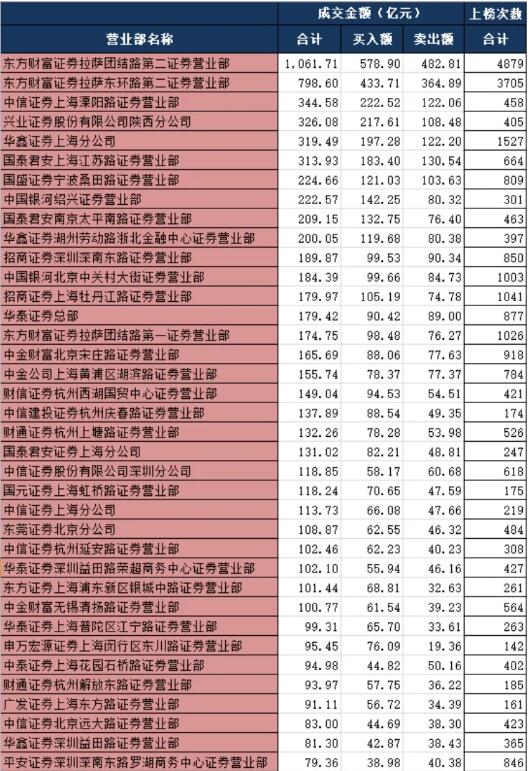

表:机构近30日内给予“买入”或“增持”以上评级的年报预喜公司情况:

制表:张颖

(编辑 上官梦露 策划 赵子强)

相关推荐

猜您喜欢

- 79家公司获机构频繁调研 6只年报净利预计翻番股配置潜力凸显

- 国资委:明年将三年行动落实情况纳入业绩考核

- “固收+”基金受青睐 规模业绩双增长

- 报喜!120家公司年报净利润有望同比翻番,北上资金抢先布局32只绩优股

- “固收+”持续火爆 规模业绩双增长

- 必看!253家公司年报业绩预喜,近50亿元大单资金加仓22只绩优股!

- 海外市场给力 QDII基金业绩普遍回暖

- 半导体产业涨价风再起,相关上市公司业绩待考

- 盘前必读丨龙头房企11月业绩出炉 纳指创历史新高

- 超预期!114家公司全年业绩有望翻番,北上资金提前布局29只绩优股

- 公募基金前11月业绩放榜 最牛产品大赚126%

- 三季度互金中概股业绩集体“增肥” 科技服务成业绩增长新引擎

- 238家A股公司年报业绩预喜 社保基金和QFII同持4只个股

- 数字经济实现量质齐升!18家公司年报业绩预喜凸显配置价值

- 苏泊尔年报审计违规,浙江证监局警示“不在场”会计师