本报记者 王宁

历经近几年的稳步发展后,2020年成为私募业发展的“爆发年”。百亿元级私募阵营大扩容,正式进入“60+时代”;私募机构管理资产总规模近16万亿元。其中,私募证券投资基金管理的资产规模达3.74万亿元,比去年年底增加1.31万亿元;股票型私募基金今年前11个月平均收益率高达26%,遥遥领先于其他策略基金,有望成为年度最大赢家。

回顾2020年私募行业发展历程,多位业内人士向《证券日报》记者表示,无论从市场规模还是产品业绩的角度来看,2020年都是值得肯定的一年。除了实现量的提升外,机构间差异化特征也比较明显,尤其是百亿元级私募的格局更高了,大部分拥有核心竞争优势。可以预期,未来的私募基金市场将更具发展潜力。

从32家到63家

百亿元级私募数量几近翻倍

从年初的32家到年末的63家,百亿元级私募数量在今年几乎翻倍。其中,部分私募管理的资产规模已接近千亿元。63家百亿元级私募基金中,股票多头策略基金占比过半。

“百亿元级私募数量提升是正常现象,特别是在今年A股结构性行情背景下,私募行业迎来爆发式发展。”星石投资首席执行官杨玲向《证券日报》记者表示,在坚持“房住不炒”的背景下,居民资产配置近年来已发生深刻转变,但相比国际市场仍有较大差距。2020年股市赚钱效应深得人心,居民资产配置加速向资本市场腾挪成为最大特征。

九坤投资总经理王琛也向记者表示,实体经济体量应当与证券市场和股权投资市场体量相对应,也会与未来中国私募行业的体量相对应。“我们坚定看好中国经济未来发展的活力和潜力,也相信会有更多百亿元级私募诞生,甚至会有更多千亿元级私募出现。”

在百亿元级私募阵营大扩容的同时,私募市场显现明显的“头部化”特征。截至目前,虽然中小型私募数量占比仍较高,但千亿元级私募的诞生正在加大私募机构间的差距。

杨玲认为,资产管理行业历来就有集中化的特征,不仅国内私募基金如此,国外市场也是如此。以国内公募基金为例,截至今年11月底,142家公募基金非货币型基金产品管理的资产规模共计11.04万亿元,其中管理规模排名前20的公募基金占比达60.44%。与之类似,信托公司、券商等金融机构在财务数据上也呈现出这一特征。

“国内私募的头部化特征未来可能会更加明显。”王琛告诉记者,对投资者来说,头部化特征明显有很多好处,例如,规模效应带来的边际成本下降,可以更好地使用数据、研究、服务等合规平台,甚至在一些环节有更强的批量议价能力,给投资者带来更好的回报。同时,可以拥有更强的抗风险能力,中小型私募机构的投研能力和人数有限,只能局限于单一类型的交易策略或市场;而头部化机构更有能力进行分散投资,按资产分类或风险偏好进行更合理的配置。

11个月增加1.31万亿元

证券类私募资产规模大扩张

2020年是基金业的发展大年,也是私募基金实现“突围”的一年。截至目前,私募基金全市场管理资产规模已接近16万亿元,其中,私募证券投资基金目前最新备案存续管理资产规模达3.74万亿元,相比去年年底的2.43万亿元,所管理的资产规模增加了1.31万亿元。按照万亿元关口来计算,证券类私募的资产规模从2万亿元跃升至3万亿元用了4年多时间。有业内人士此前曾预计,从3万亿元跨越到4万亿元需要2年时间。但从目前发展势头来看,证券类私募资产规模最迟明年一季度就极有可能突破4万亿元大关。

据中基协最新数据显示,截至今年11月底,已登记的证券类私募基金管理人8908家,与去年同期相比变化不大,但所管理的资产规模增幅达53.91%,创下2015年以来的增幅新高。其中,证券类私募管理的资产规模在7月份突破3万亿元后,像是踩了油门,近几个月增速更快。

神农投资总经理陈宇向记者表示,中国证券市场现已进入注册制时代,而私募基金进入“注册制时代”明显要早于股市。在红海般地严酷竞争环境中,能够脱颖而出的私募必然是其中最优秀的,也将助推私募基金进行多样化和细分化发展,为投资人提供更好、更多样化的资产配置选择。

“从发展历程看,私募业已经历两个阶段:一是从0到1、从无到有的草莽式发展阶段;二是公奔私阶段。”陈宇表示,现在仍处第二个阶段,大量公募基金和券商领域的优秀基金经理投身私募。每个发展阶段都会伴随一定的市场特征,例如规模提升等。接下来,私募业将进入第三个阶段,也就是私募对冲时代。

杨玲认为,私募基金领域是资管行业最市场化、竞争最充分的子行业,私募基金管理人、私募产品数量的增加与A股市场的行情具有较强相关性。例如,今年出现的结构性行情,对私募基金产品及管理人数量的扩容都有正向推动作用。如果市场行情相对偏弱,私募基金的增量就会放缓,甚至退出数量进一步增加。

“过去几年去伪存真式的发展,为私募行业实现规模扩张奠定了良好基础,规范后的私募业逐渐树立了公信力,在投资机遇到来时自然会迎来大发展。”杨玲表示,一方面,我国正处在产业转型升级的关键时期,助力企业提升直接融资比例的确定性较高;另一方面,近年来资本市场改革持续推进,资本市场相关基础制度不断完善,为A股市场慢牛行情提供了制度基础。

年内平均收益率26.07%

股票型私募业绩表现不凡

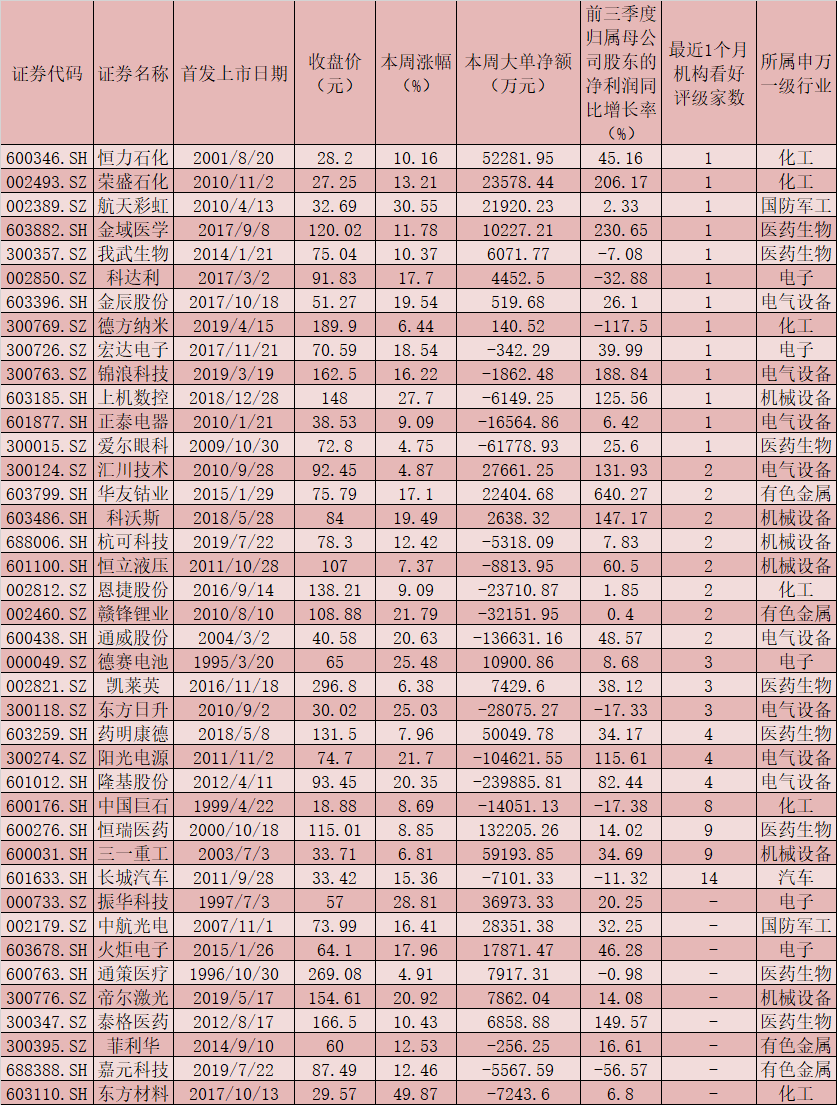

受益于今年A股市场的结构化行情,年内证券类私募管理人的数量大幅增加,取得的业绩也非常突出。私募排排网数据显示,今年以来,百亿元级股票策略私募基金实现平均收益率28.12%,超过同期沪深300指数的表现。其中,表现最好的私募基金管理人实现年平均收益率超过70%。在百亿元级私募的带动下,全部股票型私募的平均收益率也高达26.07%,居八大策略之首。

杨玲认为,今年的行情有利于股票型基金的多头策略。其实,不同策略之间并不存在高低之分,只是采用的方法和投资工具存在差异而已。对于基金管理人来说,都应该坚守自己的定位,为投资者做好资产配置和财富管理。

陈宇补充称,追求相对收益的公募基金今年的整体表现好于私募。因为受疫情影响,不确定性因素比较多,一些头部企业的资产估值不断泡沫化,有利于公募基金获得较高收益。与公募相比,追求绝对收益的私募基金对头部企业的操作没有公募那么激进,因此整体收益相对偏低。尽管如此,今年对私募来说仍是发展的大年和收获的大年。

在晋升百亿元级私募阵营中,量化私募实现较大突破。私募排排网数据显示,截至目前,百亿元级量化私募数量已超过6家,业绩表现也不错。

《证券日报》记者了解到,在国际市场,量化投资是一种主流投资方式,但在国内起步相对较晚。私募排排网数据显示,国内量化基金管理资产规模占证券类私募基金管理资产规模的比例已从2019年的11%上升到目前的16%。业内人士认为,量化投资未来还有很大发展空间,国内市场将涌现更多百亿元级甚至千亿元级的量化私募基金。

王琛向记者介绍说,很多人认为,量化基金只能做低风险、低收益策略。但在过去5年时间里,很多头部量化机构都能实现稳定的超额收益。“量化私募管理的资产规模仍有较大提升空间,预计未来几年量化市场将是国内私募增量的必争之地。要想在竞争中脱颖而出,需要拥有更多元的策略研究能力,以拓展策略边界;另外,数据和人才也会成为左右量化私募之间竞争结果的关键因素。”

据私募排排网数据中心不完全统计,今年前11个月,共有464只成立时间满11个月且有业绩记录的股票量化中性策略对冲基金产品,平均收益率为13.54%。其中,有423只年内实现正回报,占比91.16%;收益率超过30%的有32只。有6只产品亏损超过10%;亏损最多的产品收益率为-47.13%。

杨玲指出,近年来资本市场战略地位不断提升,资管行业迎来大发展。受益于此,私募基金行业迅速扩张,各分支策略产品的资产规模均有提升,量化基金成为其中的典型代表。以量化策略为首的新生策略丰富了私募产品供给,有助于提升私募行业吸引力。

相关推荐

猜您喜欢

- “固收+”基金受青睐 规模业绩双增长

- 规模上限松绑 多只科创主题基金“开门迎客”

- 信用债发行规模创新高 实现“多增万亿”目标无虞

- 公募基金规模达18.75万亿 再创历史新高

- 公募基金规模年内增3万亿元 百亿元级爆款基金多达40只

- 私募排排网创始人李春瑜:明年一季度证券私募规模将突破4万亿元

- 子公司被接管、证代董秘离职,国盛金控20亿私募债延期

- 但斌、裘慧明等私募大佬齐聚对冲基金年会 解锁私募业绩长青秘诀

- 准噶尔盆地南缘中段天然气勘探获突破 初步估算气藏规模千亿立方米

- 私募总规模接近16万亿 上海3.7万亿继续领跑

- 【新闻观察】中国经济增长有望继续加快 规模以上工业超7成行业实现增长

- 发改委:京津冀、长三角、粤港澳大湾区三大区域干线铁路和城市轨道交通网络已初具规模

- 11月份规模以上工业增加值同比增长7% 装备制造业和高技术制造业增势良好

- 59家百亿元级私募“赚钱榜”出炉 前11个月收益率最高超八成 18家不足两成

- 近九成股票私募获正收益 看好跨年行情积极加仓