2020年,美国在金融、经济和疫情三方面都经历了极端动荡。美股以史上最快速度跌入史上最短熊市,先后经历史上最惨GDP和最大幅度反弹,疫情方面,全美累计确诊病例突破1500万。在上述情况下,美股无视利空屡创新高,是什么助推标普500指数自3月谷底反弹逾65%,明年美股和经济又将何去何从?对此,第一财经记者独家专访了资产管理规模高达1.2万亿美元(截至2020年9月30日)的景顺资产管理公司(Invesco)全球市场策略师布莱恩·莱维特(Brian Levitt),展望明年走势和部署资产配置。

第一财经:助推美股在今年多重利空之下屡创新高的原因是什么?

莱维特:我们经历了前所未有的一年,疫情突袭之下经济遭受重创,大部分商业活动陷入停摆,政府实施刺激政策积极应对,资本市场则迅速计价,美股短短20天时间重挫35-40%。今年夏秋,疫情形势有所好转,商业活动得以重启,美股也相应地反弹,尽管冬季疫情重又恶化,但对疫苗的乐观预期占据上风。投资者并非聚焦未来几周的发展,而是关注未来几年的前景,经济复苏能否如期而至,毫无疑问,目前市场相信经济能够反弹。

第一财经:可以说,美联储在股市大涨中扮演了重要角色。

莱维特:美联储始终承诺将尽其所能,阻止疫情对需求端的破坏,防止流动性枯竭造成金融危机。美联储为市场兜底,提供宽松的货币环境,上调通胀预期,投资者开始关注其他资产,而非仅仅持有现金和国债。古话说得好,不要和美联储作对。

第一财经:今年风险资产和避险资产同时走高,标普500指数和金价分别上涨14%和20%,如何理解这种局面?

莱维特:我对经济的基本假设是,2021-2022年经济改善,通胀温和,货币政策维持宽松,这些都对股票等风险资产有利。尾部风险在于,疫情恶化病例激增破坏需求,引发通缩,又或者所有刺激措施最终转化成了通胀,黄金在上述两种极端情况下都表现理想。不过,鉴于我对明年的假设是通胀温和,我不认为需要黄金来对冲尾部风险,因此未来几年黄金不会跑赢其他资产类别。

第一财经:11月道指首破三万点整数关口,我知道您在1999年亲眼见证了道指升穿一万点,这些里程碑的节点对投资者来说意味着什么?

莱维特:1999年我还很年轻,当道指踏入五位数区间,交易员们戴上印有10000数字的帽子庆祝,交易所飘撒彩色纸片。

事实上,如果你相信随着时间推移,全球经济终将反弹,那么主要股指总能创新高,我相信三万点不是终点,风险资产还有上涨空间。

第一财经:不少大行已经发表2021年展望,高盛预测明年标普500指数全年目标为4300点,摩根士丹利给出的目标是3900点,你对明年美股的预期是什么?上涨动力在哪里?

莱维特:我相信美股明年将会继续走高,催化剂是经济得以改善,积压的需求会在未来一年得到释放。而且零利率环境意味着4.3万亿美元资金没有任何利息,鉴于美联储表示未来几年都会维持零利率,我相信资金将会涌向美债、美股,明年底标普500指数可望升至4000点上方。

第一财经:科技股是今年的赢家,板块年初至今累涨38%,能源则是表现最差板块,累计跌幅34%,这种轮换是否会延续至明年?

莱维特:应该还是会看到,市场基于经济复苏的逻辑进行交易(recovery trade),但并不意味着科技板块将会跑输,科技股某种程度上也是一种周期性资产,明年也能取得不俗表现。其他板块的上涨更需要显著的经济改善、持久的宽松环境,例如金融、能源、材料和工业板块,这些板块今年表现失色,但近期势头强劲。投资者需要留意投资期限,是在未来几个季度进行交易,还是为未来五到十年进行资产配置。能源等板块短期之内可能反弹,但长期来看,仍具有结构性压力。

第一财经:近期的疫情失控是否改变了您对经济前景的看法?摩根大通预测明年一季度GDP将萎缩1%,耶鲁大学高级研究员史蒂芬·罗奇认为经济或将处于双底衰退边缘。

莱维特:我们对疫情二次暴发早有预期。在新冠病毒突袭美国初期,我们就研究了1918年的西班牙流感, 了解疫情会在夏季显著改善而在冬季明显恶化,这种预期也反应到了资产价格当中。我对经济前景的预期是,今年四季度和明年一季度将会疲弱,但不至于到收缩区间,二季度开始将大幅反弹。

第一财经:基于上述预期,未来几个月您如何调整您的资产配置?

莱维特:未来美联储不会加息,美债收益率曲线将趋于陡峭,与经济相适应的货币政策会令美元继续贬值,商品价格将会回升,价值板块及信贷市场能有不俗表现。因此,我会配置更多周期性股、价值板块,谨慎对待银行、房地产利率敏感资产,同时,我也不会卖出今年大放异彩的成长性股,许多个股都具有长期结构性优势,我会维持对它们的持仓,配置更多价值股是为了让资产组合多元化。

另外,之前在美元资产上获得不错回报的投资者,需要重新审视,考虑非美尤其是新兴市场资产,很明显,亚洲在此次疫情中复苏得更好。

第一财经:您认为目前有哪些风险被投资者忽略?

莱维特:最大的风险在于,住院和死亡人数远超市场预期,然后引发更多封锁措施和经济停摆,同时新一轮财政刺激缺席,可能会造成短期的市场动荡。此外,疫苗有效性低于预期,或者分发规模不及预期,也是风险因素,不过市场有信心医疗研发方面能有突破。市场总是存在这样那样的不确定性,我在做投资决策、评估风险时,总是问自己两个问题,一是未来几年经济走向何处,二是美联储政策会如何应对。这两个问题的答案是肯定的,很难想象美国经济不会反弹,美联储点阵图显示,2023年之前都会维持零利率。

第一财经:您如何看待耶伦被提名为美国新任财政部部长?

莱维特:市场对耶伦获得财长提名表示欢迎。耶伦任美联储主席期间,经济温和增长持续扩张,疫情之后美国经济可能回到2014-2018年的状态,即复苏时的低增长时期,“鸽派”耶伦是宽松政策的积极拥护者,相信她走马上任之后会支持更多财政刺激。

相关推荐

猜您喜欢

- 利好激活自动驾驶板块人气,逾6亿元大单资金加仓9只概念股!

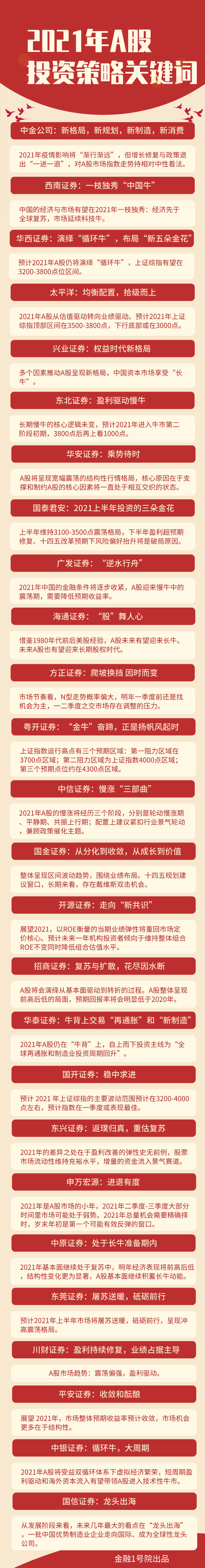

- 26家券商2021年A股投资策略中出现了多少种“牛”?速观

- 明年实施的“离婚冷静期”引发众多网友关注,相关从业者如何看待?

- 明年起,离婚登记将有大变化

- RCEP生效后利好各国 进出口的广度和深度将空前扩大

- 大咖录丨交银国际洪灏:一个简单策略布局明年价值股投资

- 中国版系统重要性银行评估办法明年起正式实施

- 促消费政策再“加码” 家电家具消费迎来利好

- 11月以来多省份下调今年财政收入预期,或提高明年增速

- 新能源汽车板块拉升,行业利好频出,成长空间大丨牛熊眼

- 成都卫星导航产业迎来利好政策 川内5家北斗导航概念股有望获益

- 保住胜利果实 基金提前启动防御策略

- 预测明年GDP增速为9%!外资机构看中国经济2021的关键词有这些

- 世界5G大会举行、行业迎多重利好, 相关产业链投资机会有哪些?丨火线解读

- 四部门:全面禁止进口固体废物 明年1月1日起施行