银保监会政策研究局、统计信息与风险监测部课题组近日在微信公众号《金融监管研究》上发布《中国影子银行报告》。记者了解到,这是首次对中国影子银行的标准、特征等进行全面系统的公布。

《报告》指出,受金融体系结构、金融深化程度以及监管政策取向等因素影响,我国影子银行经历快速发展的同时,也呈现出一些与其他经济体不同的特点。一是以银行为核心,表现为“银行的影子”。二是以监管套利为主要目的,违法违规现象较普遍。三是存在刚性兑付或具有刚性兑付预期。四是收取通道费用的盈利模式较普遍。五是以类贷款为主,信用风险突出。

《报告》指出,中国影子银行在2008年后迅速发展,随着金融业务范围拓展和跨行业、跨市场综合经营扩张,影子银行每年以20%以上的速度增长。界定影子银行有四项主要标准:监管覆盖范围和强度、产品结构复杂性及杠杆水平、信息披露充分性与全面性以及集中兑付压力。据此,影子银行可以分为广义和狭义两种。

2017年起,金融管理部门开始对影子银行进行精准“拆弹”。《报告》称,经过3年专项治理,影子银行野蛮生长态势得到有效遏制。截至2019年末,广义影子银行规模降至84.80万亿元,较2017年初100.4万亿元的历史峰值缩减近16万亿元。风险较高的狭义影子银行规模降至39.14万亿元,较历史峰值缩减12万亿元。

《报告》强调,必须建立和完善对影子银行的持续监管体系。

第一,健全统计监测。必须继续大力完善统计监测,及时动态掌握影子银行规模、种类,特别是风险演进路径和风险水平变化情况。

第二,严防反弹回潮。一是坚定不移地将整治影子银行作为打赢防范化解重大金融风险攻坚战的重要抓手,持之以恒拆解高风险影子银行业务。二是聚焦突出问题和风险点,对影子银行和交叉金融业务设立“禁区”,严禁多层嵌套投资、资金空转、脱实向虚,结构复杂产品和业务死灰复燃,以及假创新和伪创新行为等。三是坚持整改与转型相结合,按时合规完成业务整改,稳妥有序处置风险,同时积极调整业务模式,加快净值化转型。

第三,建立风险隔离。重点是厘清公募产品与私募产品、表内业务与表外业务、委托业务与自营业务的边界,建立相应的防火墙,严防风险相互传染、相互交织、相互掩饰。

第四,完善监管制度。一是确保监管全覆盖,不留监管空白和盲区,把所有影子银行活动纳入监管。二是统一同类机构和产品的监管标准,减少资金空转式的套利。三是完善影子银行的风险分类、风险权重、资本拨备计提等标准。

第五,慎重开展综合经营。商业银行以审慎经营为根本,保险要发挥风险分散与保障作用,证券资金要体现价值投资中介功能,信托、理财要回归“受人之托、代人理财”职能定位。建立覆盖全面、分工合理、有序流动的金融体系。

相关推荐

猜您喜欢

- 影子银行界定标准“官宣” P2P等六类高风险业务属于狭义影子银行

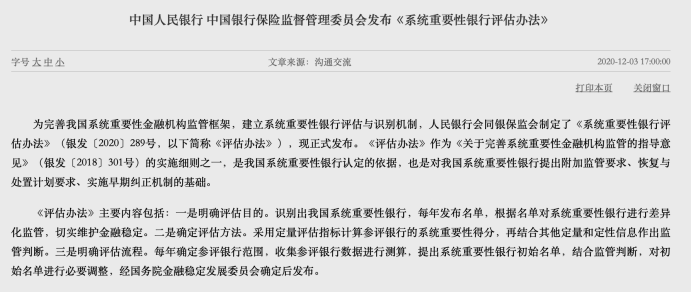

- 央行、银保监会联合发布《系统重要性银行评估办法》

- 第三季度银保监会及派出机构共接收并转送保险消费投诉36754件

- 银保监会曹宇:金融风险防控全国“一盘棋”,对违法违规行为零容忍

- 银保监会刘福寿:P2P网贷机构完全归零

- 信托公司行政许可事项实施办法发布 银保监会出手推动信托业深度转型

- 根治保险中介市场乱象 银保监会发布保险代理人监管规定

- 银保监会原则同意包商银行进入破产程序

- 银保监会发布《保险代理人监管规定》

- 银保监会:取消险资开展财务性股权投资行业限制

- 银保监会放开险资财务性股权投资行业限制

- 银保监会:取消险资财务性股权投资行业限制 加大对实体经济股权融资支持力度 促进产业整合和优化升级

- “影子合伙人”收取分红如何认定

- 黄洪:银保监会将多措并举支持大湾区金融改革开放

- 中国银保监会:依法将金融活动全面纳入监管