本报记者 王思文

12月1日,A股三大指数集体上涨,银行板块大涨。截至12月1日上午11点30分,西安银行、青岛银行、紫金银行涨停,青农商行、苏农银行、厦门银行、郑州银行涨幅居前。向来低调的银行股,在这轮强势的顺周期行情中,已然成为A股市场的核心议题。

值得注意的是,11月30日,中证银行指数一度涨逾4%,数以亿计的资金正持续借道银行ETF押注银行板块。

11月30日,继11月27日净流入资金近1.7亿元后,单日又有3.05亿元巨资加仓银行ETF,其基金规模继续创出历史新高。据上交所11月30日公布的最新数据,A股规模最大、流动性最佳的银行主题ETF——银行ETF,当日基金份额增至66.63亿份。

资金加速抢筹银行股

目前来看,资金抢筹银行股呈现出加速态势。Wind数据显示,与11月27日64.12亿份的份额规模相比,银行ETF份额11月30日单日净增长2.51亿份。按11月30日银行ETF场内成交均价1.2155元计算,当日银行ETF资金再度净流入3.05亿元。也就是说,仅最近两个交易日,银行ETF就实现资金连续净流入合计达4.74亿元。

作为国内规模最大的银行ETF,华宝银行ETF的场内流动性在所有行业ETF中遥遥领先。11月30日,银行ETF场内成交额高达11.19亿元,创出最近3个月以来单日成交额新高。最近5个交易日,其日均场内成交额也达到5.15亿元,场内交投之活跃可见一斑。按11月30日的最新单位净值1.1786元计算,银行ETF当日最新估算规模达78.53亿元,稳居国内规模第一大银行主题ETF。

值得一提的是,银行ETF是A股首只纳入融资融券标的范围的银行指数基金。11月30日,银行ETF单日融资买入额达1.05亿元,最新融资余额达8.39亿元,杠杆资金流入银行ETF的水平持续位居高位。

银行股大涨逻辑为何?

在谈到银行股大涨的投资逻辑时,万家基金投资研究部在接受《证券日报》记者采访时表示:“共有三方面原因,首先,央行上周四发布2020年第三季度货币政策执行报告,3季度新投放贷款利率环比企稳回升,息差预期开始乐观,预计上市银行业绩逐步改善。其次,流动性整体不松不紧的判断,较二季度货币政策执行报告,本次报告中重新提出了把好货币供应总闸门,并且表示“要尽可能长时间实施正常货币政策,保持宏观杠杆率基本稳定。最后,市场对中国经济复苏持续到明年上半年的预期逐步开始认可,中长线配置开始重点布局低估值的银行板块。”

某位业内人士对《证券日报》记者表示:“目前银行股板块的整体估值依旧处于历史低估区间,这也是资金重点关注银行ETF的重要原因。”据Wind数据显示,截至2020年11月30日,中证银行指数市净率仅为0.76倍,且处于历史估值的9.71%分位点,即目前指数估值水平比历史上90.29%的时期都要低,具有明显的配置价值。

也有券商人士对《证券日报》记者分析表示:“近期银行股大涨主要是受到经济回暖与估值修复双重因素驱动。”

华泰证券研究团队则认为:“顺周期板块修复在时间和空间上均有望持续。考虑到利率水平、疫苗消息等,12月A股风格或进一步向价值平衡,对金融地产股的排序为银行>保险>券商>地产。本轮与历史信用周期不同,银行与地产逻辑分化;以去年底为对比,银行指数PB仍有较大修复空间、保险指数已修复至相应水平;银行内部的修复顺序与市场风格搭配,先修复成长型银行、再修复低估值银行;经济基本面修复的确定性高于A股继续走牛,银行保险逻辑上优于券商。

华宝基金研究所对《证券日报》记者表示:“从配置上来看,四季度市场交易的主线仍是经济复苏,低估值的金融顺周期最为受益。”

展望2021年银行板块后市,中信建投证券银行业首席分析师杨荣对《证券日报》记者表示:“我们看好2021年银行股行情。从节奏上来判断,我们更加看好一季度以后板块表现。主要原因是一季度行业净利润增速依然为负,ROE继续下降,达到历史低点,另外一季度后行业净利润逐季回升,行业ROE开始回升。

“在各类型银行中,我们更加看好估值低的股份制银行,因为存量风险处置成为银行估值修复的核心点,而股份制银行存量风险处置力度空前,其估值修复空间更大。”杨荣表示。

(编辑 白宝玉)

相关推荐

猜您喜欢

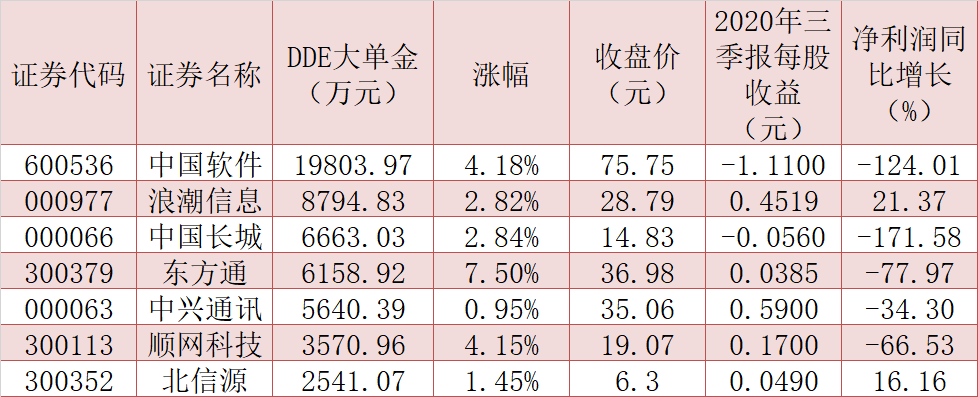

- 网络安全板块四季度订单加速释放 逾5亿元大单加仓7只概念股

- 券商前11个月揽入佣金1310亿元 为去年全年1.6倍

- 甘肃五年投逾23亿元防治水污染:现“水清岸绿”美景

- 汽车板块强势,小康股份再度涨停,一机构抛售1.5亿元丨热公司

- 机构今日买入这10股,卖出小康股份1.5亿元丨牛熊眼

- 北向资金今日净流入162.94亿元,净买入隆基股份7.54亿元

- “险资入黔”签约金额达631.8亿元

- 有望获2.5亿元拆迁补偿款,连亏两年的兆新股份能否自救?

- 未来五年将投资近千亿元 加快推进水库除险加固

- 北京市统计局:前10个月中关村示范区规模以上高新技术企业实现总收入53065.4亿元

- 央行月末开展2000亿元MLF操作 叠加逆回购净投放呵护流动性

- 中国银行研究院:预计我国今年全年GDP增长2.1%左右

- 美团披露第三季度业绩:营收354亿元,同比增28.8%

- 机构今日买入这13股,卖出裕同科技1.89亿元丨牛熊眼

- 北向资金今日净流入49亿元,净买入东方财富11.89亿元