对于银行股尤其是大行股而言,这是一次难得的狂欢。

11月27日,对A股来说大概率被认为是一个平淡如常的周五。开盘后银行股强势拉升,盘中调整后在尾盘大力拉升,当日大涨2.25%,在申万28个行业中排在第一。

在银行股的带领下,上证指数站上3400点,上证50指数更是创下2008年3月6日以来新高。

业内人士分析,在避险需求和“落袋为安”的考量下,低估值、高股息的银行股便容易成为基金经理们的“避风港”。

“大象”起舞

对A股投资者而言,往往不会对银行股报以太多的大涨预期。因此27日银行股的突然“爆发”,令市场大呼意外。

Wind资讯统计显示,截至27日收盘,银行板块上涨2.25%,在申万一级28个行业中排名第一,实属少见。

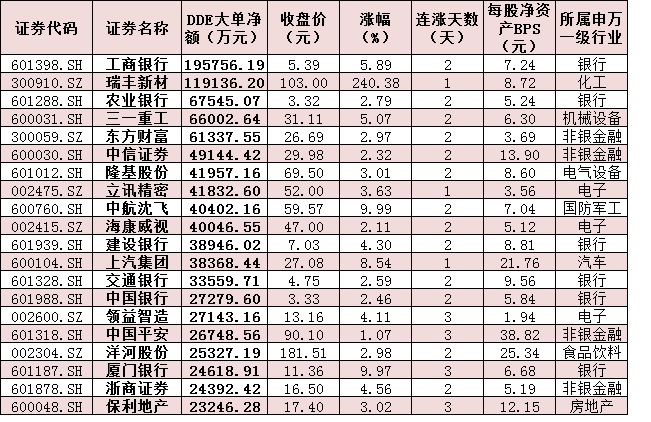

其中,厦门银行(601187.SH)在尾盘急速拉升,截至收盘牢牢封死涨停板,厦门银行总市值也达到300亿。包括厦门银行在内,共有5家上市银行的股价涨幅超过5%。

更为难得的是,巨无霸工商银行(601398.SH)大涨5.89%,这也是其自7月7日震荡调整以来的首次大涨;建设银行(601939.SH)也同样收高4.3%。

在以银行为代表的大金融板块的带领下,大盘在午后迅速拉升,截至27日收盘站上3400点;上证50指数收涨1.54%,收报3498.66点,更是创下2008年3月6日以来新高。

上次银行股的大涨,发生在今年7月。7月1日至7月6日的4个交易日里,银行板块(申万一级)上涨了16.85%,尤其是在7月6日大涨9.12%,当日工商银行、建设银行均大涨8.53%。彼时有分析认为,银行股的行情得益于政策面、资金面和基本面三方面的共振。

统计也显示,在最近的10个交易日内,银行板块累计上涨8.82%。对于近来银行股的反弹尤其是最近一个交易日的大涨,业内人士分析一大原因是来自于央行三季报的利好刺激。

2020年11月26日发布的《2020 年第三季度货币政策执行报告》中值得关注的要点主要有三个:贷款利率企稳,息差压力明显减轻;政策有序推进,重视中小行防风险;LPR嵌入FTP,重视信用债违约风险。

这个逻辑是,伴随宏观经济修复,银行已步入利润增长压力减轻、息差逐渐企稳、资产增速保持较高、信用成本有望下降的新阶段。

“我觉得主要因为经济数据不错,外贸数据也很好,对于复苏的预期更强。在这种情况下,顺周期的金融股就会有较好的表现。”一位卖方银行股分析师对第一财经表示。

统计显示,截至目前十年期国债收益率为3.336%,6月以来出现拐点向上,已经超过了疫情前的水平。

数据显示,9月新发放信贷环比6月回升:经济修复、需求拉动贷款定价提升。一般贷款5.31%(不含票据和按揭)、环比上升5个基点(bp);票据融资3.23%、环比上升38bp;按揭贷款利率5.36%,环比6月下降6bp,降幅边际缩窄。

“站在经济复苏的大背景下,在6月份之后,利率实质性上涨已经出现了,这也意味着利率上行拐点确立,对银行板块形成利好。”上海一位70后公募基金经理也对第一财经表示。

中金公司10月底的一份强力看多银行股的研报表示,3季度以后银行资产质量进入全面向好阶段,宏观经济复苏和利率边际企稳给予银行稳定的经营环境,“业绩反转,而非估值反弹”逻辑将推动银行股迎来类似2016~2018年的大行情,A/H银行股上涨空间超过60%。

另外,随着永煤违约风险出现转机,对于不幸“踩雷”的银行而言也是风险的释放。

“特别是在债券违约的大背景下,信用债违约对估值形成压制。比如永煤的不少债权人也是大的银行。在估值压制的事件结束后,就会出现短暂的反弹。”上述卖方银行股分析师也表示。

资金避险需求强烈

每到年末,股票市场便往往上演较为明显的风格切换。对基金经理而言,既是回避风险,更是在为下一年做布局。

“最近前期热门的板块回调比较厉害,相比之下低估值、低仓位、高股息而且基本面边际改善的银行股成为资金配置首选,比较符合调仓资金的需求。”北京一位权益公募基金经理说。

“估值低、未来一段时间内的向上趋势明显,相比之下消费、电子等板块在短期存在估值消化的压力。”他也认为,银行板块有可能成为资金防御性配置的一个较好选择。

比如嘉实基金董事总经理洪流在接受采访时便表示,从估值角度来看,新能源行业存在阶段性泡沫的可能。中国新兴的新能源汽车厂商,现在的市值可能相对透支了未来多年的盈利。

“有一些人会觉得银行股不错,银行毕竟很便宜。股价没怎么变,加上净资产每年都在增加,实际上股价是越来越便宜的。而白酒、新能源车的估值处于历史高位,而银行则是在历史低位。所以就有风格切换的可能性。而且对于基金经理而言,买银行也是短期内比较稳健的操作。”一位保险机构人士则分析。

截至目前,在37家上市银行中市净率(PB)小于1的有26家,其中华夏银行(600015.SH)和交通银行(601328.SH)更是小于0.5。当前板块 PB(LF)估值仅约为 0.74 倍,处于2010年以来的分位数为6%。

“银行还是会在货币宽松期有更好的表现,所以我不觉得银行会形成趋势性的行情,更多是资金出于年底避险需求的一个选择。”前述卖方银行股分析师则认为。

公募基金三季报显示,公募持有银行板块的仓位仍处于2011年以来的偏低水平,有较大的加仓空间。

“另外在年末排名考核压力下,不排除有落袋为安的考量。但这应该不是主要原因,更多是基于对明年投资策略的布局。”上述上海公募基金经理也说。

数据也显示,27日,北向资金全天实际净买入24.76亿元,特别是“狂买”工商银行,过去的一周累计净买入近170亿元。随着外资近期持续重点流入金融股,也推动了金融股在近期的上涨。

在2015年-2019年期间,银行在12月份的表现分别是:上涨4.68%、下跌4.2%、下跌1.51%、下跌5.55%和上涨4.08%。

相关推荐

猜您喜欢

- 预测明年GDP增速为9%!外资机构看中国经济2021的关键词有这些

- 多项“硬核”举措发力 明年外贸和实际利用外资将继续维持增长态势

- 全球股市进入冷静期,外资称“绿色合作”将成中国最大机遇

- 前10个月全国使用外资增6.4%,外企在华投资仍在“加码”

- 中国公共关系协会为在华外资企业举办党的十九届五中全会精神介绍会

- 外资新动向!QFII“摸底”25家公司,近九成为中小创,盯上科技股!

- 年内新增私募产品近1.6万只 31家外资私募合计备案94只产品

- 瑞银QFII业务主管房东明:QFII新规将吸引更多类型外资进场

- 外资机构对全球风险市场 持乐观预期

- 中国连续6个月吸收外资单月正增长 外交部:反映了中国市场对外资的吸引力

- 中国营商环境释放强劲“磁吸力”实际使用外资“逆势”增长

- 国资委答一财:将推动央企与外资企业等有序重组整合

- 秋天的第一份收获:服务业大开放助推外资数据“双转正”

- 前三季度全国实际使用外资同比增长5.2% 我国今年吸收外资首次实现人民币和美元累计指标“双转正”

- 30家外资私募备案产品达85只 管理资产总规模突破100亿元