富力融资动作频繁,最新发债利率超12%

遭沽空机构狙击,和谐汽车否认伪造财务数据

机构今日买入这13股,卖出涪陵榨菜2.73亿元丨牛熊眼

新开发银行行长:新时期的全球化,新兴市场将发挥更大作用

“双11”中小企业众生相:提前两个月准备,1天完成全年3成营收

上海多层住房加装电梯按下快进键,背后有哪些经济账

爱奇艺高管披露“涨价”背后: 曾计划上半年执行,定价经过多次调研测算

腾讯第三季财报速读:游戏收入增长强劲 净利同比大增89%

白酒股尾盘上演7股涨停,市场资金避险意图明显

六连板掌阅科技:与字节跳动合作的未来推进进度存不确定性

定增方案一改再改,涪陵榨菜大跌8%,四机构卖出4.87亿元

华西证券:预计2021年A股仍将演绎“循环牛”

兴证全球基金完成董事会换届工作 杨华辉兼任董事长

渤海汇金管理公募基金规模跃居百亿方阵

中国上市公司协会会长宋志平昨日表示 国有上市公司应做上市公司提质排头兵

泰康在线发布行业首个疾病管理体系

央行:“双十一”当日网联、银联共处理网络支付业务金额1.77万亿元

邱运平履新德意志银行(中国)行长

事关疫情!濮阳市疾控中心发布郑重提醒

市政府与郑州西亚斯学院签订战略合作框架协议

许昌市政协考察团来濮考察

开发区:打造良好营商环境 激发创新创业活力

“跳绳班”火爆背后是加码的焦虑

从11月10日22时起 我市启动重污染天气橙色预警(Ⅱ级)响应

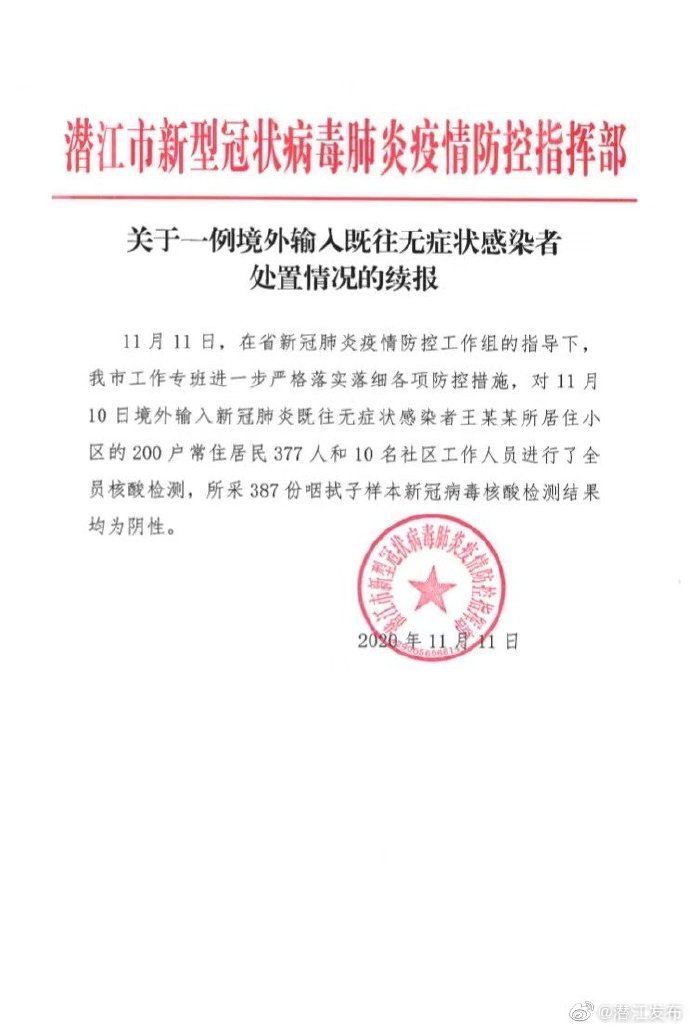

湖北潜江1例境外输入无症状感染者居住小区全员检测,均阴性

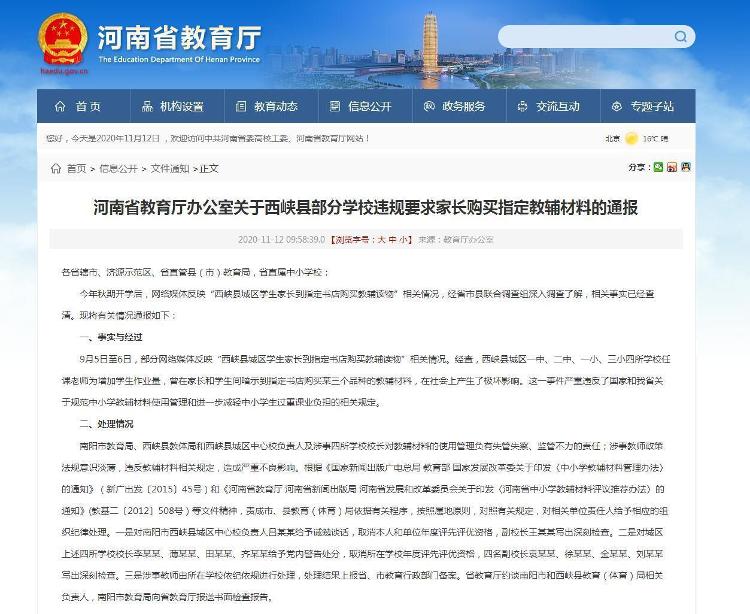

河南西峡4所学校违规要求家长买指定教辅 多人被处理

第二十二届高交会在深圳开幕 参展企业多聚焦底层核心技术创新

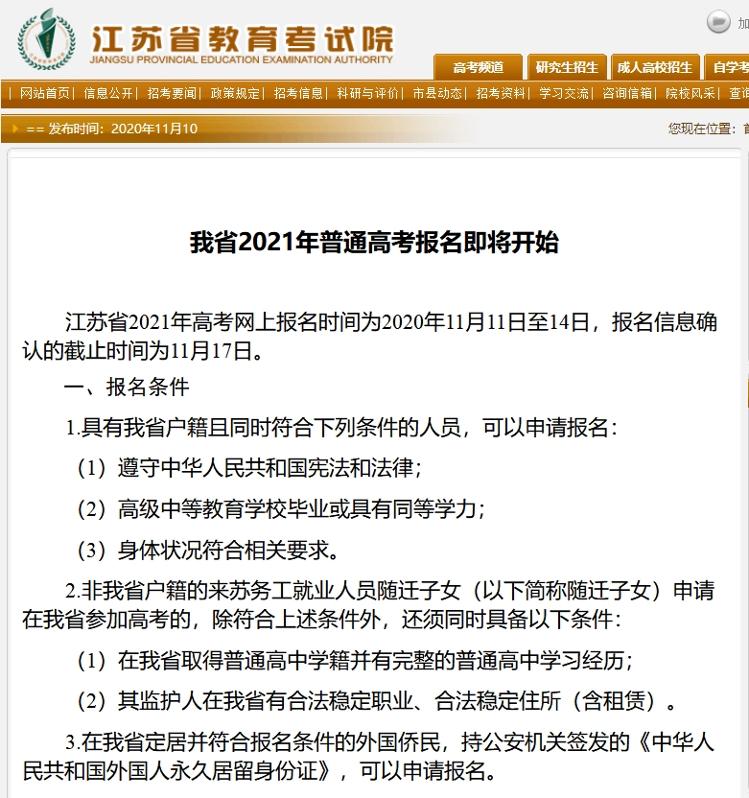

江苏高考改革:江苏2021高考文化总成绩如何组成?官方答疑来了!

一颗新发现小行星正靠近地球,预计在20日飞掠地球

“剥离TikTok”总统令将生效 字节跳动再次起诉美国政府

新形势新要求新路径 推进对外贸易创新发展有何新特点?

A股三大指数全天震荡沪指跌0.11% 创指站上2700点

广东:法院工作人员8类亲属是律师的要主动报告

三十而立丨精细化管理让城市生活更美好

内蒙古检察机关对赛青克涉嫌贪污、受贿案提起公诉

民政部部署养老机构新冠疫情常态化精准防控及应急工作

“两清零”,让拖欠农民工工资成为过去式

民政部关停第三批32家非法社会组织网站及其新媒体账号

教育部:“十不得”划出研究生导师指导行为底线

蒙古国捐赠中国的首批12000只羊启程发往湖北

“双11”:从最初的一日盛宴到如今的数周嗨购

专家:5只蚂蚁战略配售基金B类份额退出方案体现了对投资者的尊重

板块轮动继续道指涨260点,“双十一”中概电商股表现不佳

盘前必读丨MSCI半年度指数评审结果公布,苹果自研芯片M1亮相

262部影片想上明年院线,这部黄渤监制作品有何启示?

创业板注册制IPO首例申请被否,是家怎样的公司?

温州中院终审判决大反转:金融机构贷款利率不受限于4倍LPR

00后入酒场,进口烈酒的风口来了?

美大选结果谁来官宣?拜登离白宫还有多远?

中科院深圳先进技术研究院与DeepTech 发起首支合成生物产业基金

12日早间,富力地产(02777.HK)发布公告称,公司将发行2022年到期3.6亿美元优先票据,利率为12.375%,创该集团发债利率新高。针对此次融资,富力在公告内表示,集团拟将票据发行所得款项净额用于将于一年内到期中长期债务再融资。

这只是富力近期融资动作的一个缩影。几日前的11月9日晚间,富力发布公告称,全资附属公司与黑石集团联属的基金附属公司就转让富力物流园物业权益订立合并协议。

双方确定的标的项目价格为63亿,交易完成后,黑石附属基金公司将拥有上述项目70%股权,而富力保留剩余30%,同时,富力不再将项目并表。通过此番交易,富力将获得资金超40亿。

关于资金用途,富力地产公告称,董事会拟将合并事项所得款项净额用于降低负债及拨作本集团的一般营运资金。与此同时,富力方面表示,合并事项有利于本集团优化资源配置、专注核心业务发展、增加资金储备及降低负债率,有利于本集团提高抗风险能力,实现长期稳定健康发展。

在融资方面,富力的另一个大动作是配股。10月5日,富力公告表示,完成2.57亿股新H股配售,配售所得款项净额为24.98亿港元,该笔资金计划将用于偿还公司境外债务。公告表示,这是基于近期市场行情及批文有效期综合考虑,通过本次新H股配售给长线投资者,有效增加现金流,补充储备现金和降低杠杆。

截至2020年10月底,富力录得总权益合约销售金额约人民币1026.8亿元,销售面积约871万平方米,同比分别下降3.71%和12.28%。

相关推荐

猜您喜欢

- 银行定期利率普涨 存款或向头部大行集中

- 影视行业今年最大量级融资纪录诞生!万达电影近30亿元定增成功

- 华宝信托助力武钢集团成功发行超短期融资券

- 拓展融资渠道 广汽新能源被传计划独立上市

- 跨境人民币贸易融资转让服务平台上线,覆盖全球15个国家和地区

- 调仓换股!10月份融资客斥资近170亿元加码五行业,资金盯上成长股!

- 年内A股IPO和再融资规模达1.29万亿元 新兴产业融资规模占比提升

- 融资余额增加25.1亿元 融资客斥资逾20亿元加仓四行业

- WiTricity无线充电公司融资3400万美元 三菱参投

- 蚂蚁集团董事长井贤栋:花呗利率制定均符合监管有关规定

- 五部门:促进应对气候变化 更好发挥投融资支撑作用

- 首席对策|伍戈:经济回稳,利率明年或将温和抬升

- 猿辅导获22亿美元融资,在线教育头部竞争凸显

- 违规处理个人信息、频繁骚扰用户 工信部:下架34款拒不整改APP

- 猿辅导官宣完成22亿美元融资,在线大班课格局明朗化