愈演愈烈的疫情成为市场关注的中心,美国股市上周创下3月以来最差单周表现,衡量美股波动性恐慌指数VIX攀升至近半年新高。

新一轮疫情在打击经济前景的同时,也让科技巨头感受到了业绩增长的巨大压力,作为目前最重要的权重板块,这也为短期市场动荡埋下隐患。

美联储出手暗示经济困局

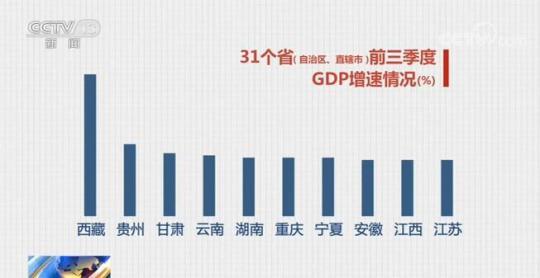

随着美国经济重启,上周公布的三季度国内生产总值(GDP)初读数据表现抢眼。根据美国商务部的数据,上季度美国经济活动恢复了疫情损失的三分之二,考虑通胀因素后,9月末美国经济总量较去年年底低约3.5%。

牛津经济研究院经济学家施瓦茨(Bob Schwartz)在接受第一财经记者采访时表示,上季度美国经济的强劲复苏主要是由于刺激政策推动的,7~9月间消费支出和房地产市场回暖成为了关键因素,突显出财政和货币政策协同作用的积极影响。

不过GDP数据并未反映出经济的趋势,施瓦茨分析道,事实上受“关爱法案”效应逐步减弱,政府失业救济金中断等因素影响,美国复苏的动能在三季度已经明显呈现出乏力的特征,在货币政策空间有限和新一轮财政刺激迟迟无法落实的情况下,经济想要度过这场公共卫生危机的难度正在加大。

如今来势汹汹的新一轮疫情传播令复苏前景变得更加黯淡,上周美国单日新增确诊人数已经突破9万,刷新历史新高。受此影响,美国消费者支出依然低于去年同期水平,主要原因是服务类支出低迷,购物、餐饮等需求被持续打压。摩根大通对信用卡和借记卡交易的追踪显示,截至10月24日的一周内,美国普通家庭消费开支同比下降5.1%。

摩根大通首席全球策略师凯利(David Kelly)上周在一份报告中表示,财政刺激的缺失可能会导致第四季度更多的小企业倒闭以及州和地方政府裁员。最重要的是,美国经济仍有许多领域在不断恶化的疫情中根本无法恢复正常,包括旅游、休闲、娱乐、餐馆和实体零售业。

为了帮助受疫情影响的众多中小企业,上月30日,美联储第三次宣布调整主街计划规则,将贷款发放标准下限从25万美元调整至10万美元,并降低了贷款相关费率,以更好满足相关融资需求。

施瓦茨向第一财经记者表示,四季度美国经济将保持扩张态势,但风险不容忽视。他认为接下来经济的路径将在一定程度上取决于大选后预期的财政刺激规模,当然最关键的还是病毒的防控工作能否取得有效进展,从三季度GDP看,商业投资情绪尚未完全恢复,背后反映的是需求复苏的疲弱。

对于本周美联储议息会议,施瓦茨认为,联邦公开市场委员会FOMC将维持其极为宽松的货币政策立场,继续静观其变。不过考虑到目前的疫情形势,美联储可能会暗示进一步行动的可能,并重申政府财政刺激政策的重要性。

科技股动荡或将延续

纳指过去一周依然在三大股指中波动率最高,衡量指数波动率的VNX指数时隔两个月重返40关口,四大科技巨头的财报意外成为了引发抛售的导火索。

第一财经记者注意到,三季度苹果、谷歌、亚马逊和脸书的业绩均整体好于预期,疫情刺激了市场对智能手机、电子商务和云计算的需求。然而企业的业绩指引让投资者感到了担忧,今年以来,以科技为代表的成长股获得了大量资金的追捧,然而新一轮疫情并未成为企业扩张的催化剂,投资者情绪有所波动。

资产管理机构BK Asset Management宏观策略师施罗斯伯格(Boris Schlossberg)在接受第一财经记者采访时表示,在现阶段特殊时期,业绩指引是市场动力的关键,考虑到疫情对需求的长期影响,科技企业变得愈发谨慎,而盈利的可持续性对于高估值的行业尤为重要,这也是近期市场动荡的缘由。

对于科技股而言,来自监管层面的压力和反垄断调查也是重大潜在利空因素,美国司法部对谷歌的诉讼已经开始,美国国会将在未来对科技企业高管展开更多听证和质询。同时,整个行业还需要考虑美国大选后可能出现的税收调整压力。

做空资金已经跃跃欲试。对冲基金绿光资本(Greenlight Capital)创始人埃因霍恩(David Einhorn)上周在第三季度致客户信中表示,美股已在9月2日见顶,而科技股正处于“巨大的”泡沫中。埃因霍恩指出,狂热的IPO、市场过度集中于一小批股票或单个板块、超常的估值以及投机工具“令人难以置信的”交易量都是市场泡沫的迹象。

对于后市,施罗斯伯格持相对谨慎的观点,他向记者表示,“FANG”一直是股市反弹的主要驱动力,这四家公司的总市值近5万亿美元,占标普500指数的五分之一。由于投资者需要消化业绩指引的利空,结合大选不确定性、疫情恶化和财政刺激的不断推迟,短期市场可能会陷入震荡回落的循环中。

相关推荐

猜您喜欢

- 外媒关注:中方在金砖论坛上反对将疫情“政治化”

- 周强:切实加强疫情防控国际司法交流与合作

- 钟南山:不认为第二波新冠肺炎疫情会在中国暴发

- 钟南山:战胜疫情需要更高级别、更紧密的全球合作

- 中方:世卫组织秋冬季新冠肺炎疫情防控视频会释放出各方携手应对疫情的积极信号

- 海外疫情目前对金矿扰动不大,三季度黄金投资需求增长强劲

- 疫情下的进博会有什么不一样?展览规模和质量不输往届

- 北美观察丨疫情下的美国经济:美股再遭重创,三重打击来袭

- 西媒:“新贫现象”涌现 疫情令更多美国民众品尝艰辛

- 视频丨钟南山:面对新冠和未来可能暴发的疫情,人类更需摒弃分歧

- 疫情失控经济刺激无望,美股遭抛售道指跌逾900点

- 美上季GDP反弹33% 分析师称疫情形势决定复苏路径

- 武汉坚持“人物地”同防 全力严防疫情输入

- 中国驻法大使馆提醒在法中国公民务必加强疫情防护和安全防范

- 俄副外长称企图将疫情政治化是“最糟糕的手段” 中方表示赞赏