本报记者 张颖

“随着三季报披露进入尾声,机构资金调仓,导致价值白马股的补跌也将进入尾声阶段。机构资金根据三季报的业绩考量调仓的方向,将是投资者重点关注的方向。”海通证券最新分析表示。

无疑秉承长期投资、价值投资理念的险资持仓一直以来备受市场各方瞩目。随着A股上市公司三季报的落幕,保险公司的最新布局路线也浮出水面。

《证券日报》记者根据同花顺统计发现,从已披露三季报业绩的公司来看,截至三季度末,沪深两市共有242家上市公司,前十大流通股股东名单中出现了险资的身影,合计持股市值达1.25万亿元。具体来看,76家公司被险资新进持有,44家公司被增持,合计120家公司今年三季度被险资新进增持。另外,60家公司持仓未变,险资减持了62家公司。

对于险资的持仓,业内人士表示,一直以来,险资对银行、地产股的持股比例最大,对公用事业等能提供稳定现金流的行业板块也持有一定比例,对科技股的持股较为谨慎。但是,今年以来,险资对科技股却有增配迹象。

从持股数量来看,中国人寿、平安银行等2只个股,险资持股数量均超100亿股,分别为193.3亿股、112.45亿股、紧随其后的是,兴业银行、中国石化、包钢股份、金地集团等个股,险资持股数量均超10亿股,可见银行、保险等大金融股依然被险资重仓持有。

数据是最好的佐证。从行业方面来看,险资新进增持的120只个股,主要扎堆在化工、医药生物,机械设备、电子、计算机等五大行业,分别为18家、13家、12家、10家和10家。由此计算,以科技为主的计算机和电子行业共有20只个股,科技股已然成为险资布局的新亮点。

“险资作为市场对上涨逻辑和政策方向把控最为准确的机构之一,在很多层面引导着市场资金的方向。”巨泽投资董事长马澄告诉《证券日报》记者,从险资新进和增持的方向看,主要扎堆化工,医药生物、机械设备、电子、计算机等行业。可以看到,随着实体经济的强劲恢复,产业转型百业待兴,使得原料设备的需求快速增长,化工行业作为原料的提供者,很多产品频繁出现涨价,同时,化工行业的头部公司三季报业绩也是超预期的好。另外,疫情之后,医药生物的需求急剧攀升,主要还是海外的需求和国内的补短板刺激,医药生物以及医疗保健会随着人口结构的变化而需求急剧增长。电子和计算机是科技兴国的政策主导方向,很多地方大力推进数字经济,这是数字经济的基础设施的保障,需求量会带来业绩的超预期。这些都是险资价值潜力挖掘的内在逻辑。

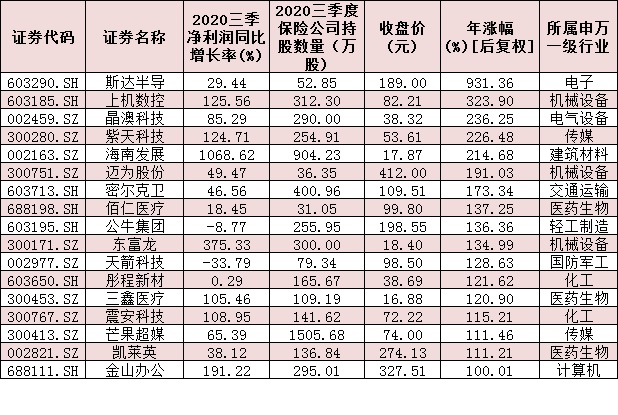

值得关注的是,上述120只险资新进增持股,今年以来的市场表现可圈可点。统计发现,今年以来,有85只个股跑赢同期上证指数5.72%的涨幅,占比逾七成。其中,斯达半导、上机数控、晶澳科技、紫天科技、海南发展等5只个股表现抢眼,年内累计涨幅均超200%,尽显强势。

对此,接受《证券日报》记者采访的私募排排网未来星基金经理胡泊表示,险资三季报增持的标的,秉承了价值投资的核心理念。业绩确定、未来成长空间较大、国家政策扶持或者是受益于经济复苏以及处于景气周期的行业成为险资三季报增持的主要方向。可是,这些板块因为机构抱团比较明显,当前整体估值处于相对高位,但长期投资价值依旧明显,所以短期持谨慎乐观的态度。不过,险资注重长期投资回报,所以这些行业依旧能获得险资的青睐。

险资的积极调仓布局,不但从A股市场披露数据中有所体现,其行业的最新数据也在陆续发布。

据银保监会10月26日发布的9月份保险业经营情况显示,截至今年9月末,保险业资金运用余额为20.71万亿元。其中,银行存款为2.58万亿元,债券为7.58万亿元,股票和证券投资基金为2.68万亿元。

在现阶段,手持巨资的险资如何看待A股,已受到各方关注。多家保险机构认为,股票在当前大类资产配置中具有相对优势。目前,A股市场仍存在结构性机会,估值趋稳、基本面趋强的板块投资机会更多。

国寿资产分析认为,A股中期的外部潜在不确定性仍在,市场大概率维持相对偏强的区间震荡格局,结构性机会较多。预计科技与高端制造板块有望反弹,部分周期行业龙头、可选消费龙头也具有较好的配置价值,建议关注中高端制造业和周期龙头机会。

表:今年以来涨幅超100%的险资新进增持股情况:

制表:张颖

(编辑 白宝玉 策划 赵子强 张颖 吴珊)

相关推荐

猜您喜欢

- 万达电影第三季度亏损收窄 预计四季度经营恢复正常

- 盘前必读丨蚂蚁集团网上中签率约0.13%,多家券商披露三季度业绩

- 新能源汽车产业发展规划发布在即,警惕相关个股“见光死”风险

- 央行:三季度末普惠金融贷款余额20.98万亿元 同比增23.5%

- 社保基金增仓239只个股 近七成前三季度净利同比增长

- 三季度公募调仓加“酒量” 证金汇金青睐医药股

- 险资三季度末持股市值达1.25万亿元 新进增持120只个股科技股占20席

- 海外疫情目前对金矿扰动不大,三季度黄金投资需求增长强劲

- 邮储银行三季度单季净利润同比增长13.59% 资产质量持续优良

- 强劲反弹!美国三季度GDP增长33.1%,但危机远未过去

- 华为手机三季度全球份额居第二,供应链或逐步“减负”

- 全靠北美市场 FCA三季度利润创历史新高

- 19家百亿元级私募三季度押注251只个股 合计持有市值逾435亿元

- 近百家非上市银行三季度业绩亮相 三分之二银行净利同比下滑

- 乳企三季度业绩增长回归常速,四季度回暖趋势不变