10月22日,可转债上演“熔断潮”,近20只可转债盘中临停。

其中,万里转债等8只可转债临停两次,正元转债收涨逾176%,成交101.24亿元;银河转债涨逾73%,智能转债涨逾31%。

多位接受券商中国记者采访的人士表示,近期转债市场活跃度非常高,其主要原因在于转债是T+0交易,当市场不确定性增加的时候,短线资金往往聚焦当日能抛掉的交易,转债的波动性明显高于正股,这也与短线交易性资金密不可分。

可转债具有债权和股票期权的双重属性,一般牛市跟着涨,熊市跌得少,被部分投资者认定为“下有保底,上难封顶”的交易品种。在目前价格体系下,转债择券难度加大,交易主题和方向如何选择?投资者如何借鉴专业投资机构布局可转债的方式?

部分可转债已偏离公司估值

近两日,万里转债涨幅已超过一倍,价格从20日收盘的203元,盘中一度逼近500元关口,溢价率已经超过了100%,其转股值为194.63元,目前价格已经偏离了公司的估值。

可转债为T+0交易,资金盘中博弈更剧烈,价格波动也非常大,投资者一不小心可能盘中20分钟就出现20%亏损。看起来很美好的可转债,投资者稍有不慎就会跌入深渊。

基煜基金建议,投资者投资转债时,充分关注转债的纯债价值,以此为基础并结合自己的能力圈进行选择,波动非常大要量力而行。转债投资难度非常大,扣除某些配置型资金,投资者在参与的时候注意风险。

“现阶段转债投资专业度要求急剧上升,建议投资者以纯债价值为基础量力而行。注意某些明显炒作品种的风险。”上述研究人士对券商中国记者表示。

一位债基基金经理对券商中国记者表示,对于可转债品种的选择,需要有独立和完善的投资框架。

首先是转债入池,入池前先关注转债风险进行排雷。在此前提下,制定了15个转债入池硬性指标:比如说偿债能力方面的指标、资产负债表质量方面的指标、股票质押的情况,包括大股东减持的频率等等指标去限制,如果超过红线就不准入池,这样的筛查率在18、19年行情下,能排除一些明显的雷区。

其次是转债入库。同时对所有入库的转债从5个维度进行打分,包括转债的价格、转股溢价率、股票的估值在历史的峰位数,股票的股价在历史的峰位数,还有ROE情况去打分。打分完成后做一个性价比的排序,选取前60%作为高性价比池,然后再把高性价比池中的转债叠加两个财务指标,一是净利润增长,二是ROE。选取增长是双位数并且ROE平均也是双位数以上的公司去做深入研究。这样的高性价比可转债池子是动态的,符合标准的转债会不断入池。

“预计转债未来的存续规模会维持在5000亿以上,但它的规模上限也比较明显的,可能是1万亿左右。”该基金经理表示。

哪些可转债具备中长期投资价值

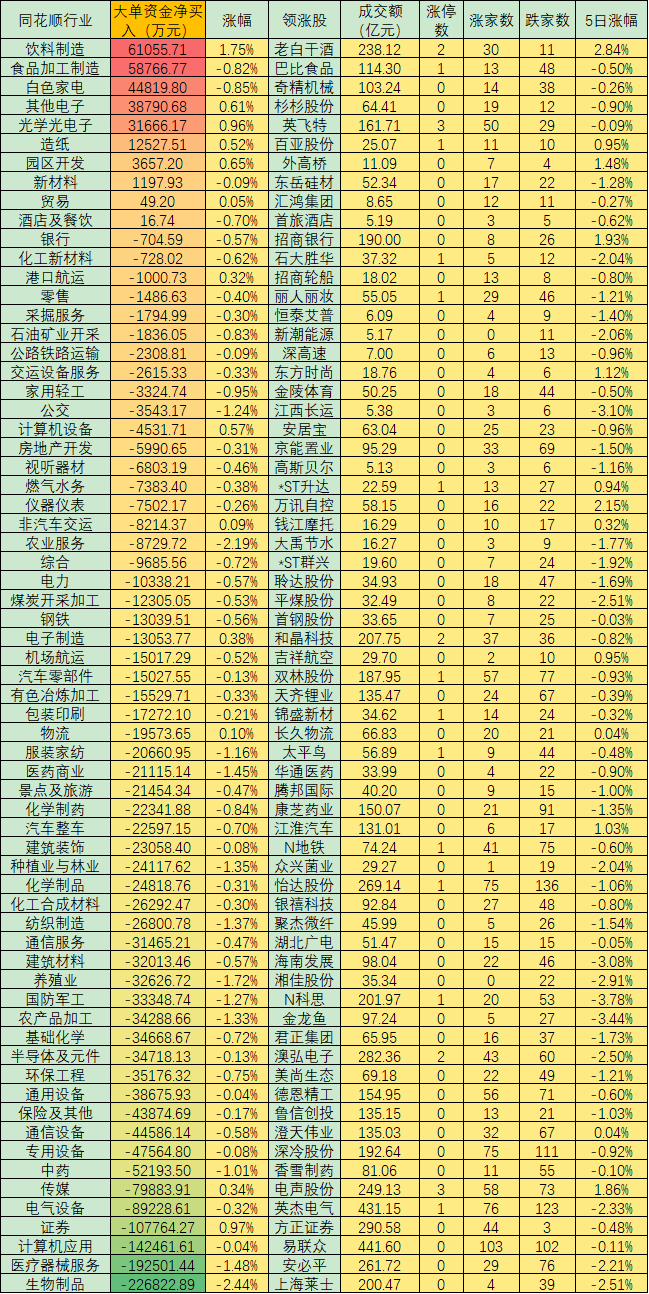

当前可转债市场,哪些行业更具有投资吸引力?哪些品种需要规避?上述基金经理表示,一是当前市场维度,二是更长期的维度。

可转债类看好券商类转债。因为券商股的波动性非常大,波动周期较长,因此基本每年都有趁波动低位布局的机会。尤其是券商转债的高溢价率共识被打破,大家都在恐慌性抛售时,正是低位布局的好机会。

当前股票行业则看好新能源类,分别是发电端的新能源光伏风能和新能源汽车。这两类细分行业在很长一段时间或将维持景气高点。加之国内外的政策支持,包括从9月中旬开始欧盟峰会关于碳排放的文件、包括我国“十四五”能源发展规划制定目前已经提上日程。

新能源汽车方面,特斯拉的逐月销量不断超预期,各传统的车型也在积极布局新能源汽车,包括宝马、大众、还有部分日企等。整体来看,新能源汽车产业的整体估值已经具备安全边际,预计未来持续保持高景气度。

相关推荐

猜您喜欢

- 可转债“熔断潮”!基金最新研判来了

- “熔断潮”延续,监管出手,“疯狂”的可转债能否回归理性?

- 可转债再现疯狂炒作,业内人士称行情或在一周内结束

- 盘前必读丨多家公司提示可转债交易风险,特斯拉回应降价传闻

- 可转债再遭“疯炒” 部分换手率超过3000% 投资者要保持高度警惕

- 可转债基金表现活跃 “三高”投资品种需谨慎

- 无视风险提示公告,可转债“火爆”延续,资金为何狂热?

- 上市险企前三季业绩稳中有增 估值迎修复

- 国金国联“联姻”失败:从估值差异到内幕交易

- 数据详解资金动向:北上资金和融资客同步瞄准11股

- 恒大“重组风波”之后 地产股估值降至历史冰点

- 9月惊心动魄!美科技股估值“挤泡沫”,风险释放完了吗

- 估值近200亿元,百度拆分旗下“小度科技”独立融资

- 前三季度可转债发行数量超去年全年

- 市场仍处于持续筑底阶段 关注低估值蓝筹股的投资机会丨有看投