9月27日,在中国REITs论坛2020年会上,上海证券交易所(下称“上交所”)总经理蔡建春表示,比照科创板和公司债券注册制改革实践,抓紧完善和发布配套规则,会同证监会相关部门建立REITs公开发行联合审核制度,以信息披露为核心,压实各方责任。

这是蔡建春自8月7日正式就任上交所总经理以来,首次公开亮相。

在蔡建春看来,推动公募REITs试点,是资本市场助力构建新发展格局的“重要拼图”,具有重大时代意义。

证监会与发展改革委今年4月正式启动基础设施REITs试点,也开启了资本市场崭新的格局。

改革开放40多年来,通过长期而艰辛的基础设施投资建设,我国已拥有很多优质的存量基础设施,这些优质资产主要集中在交通、能源、环保、市政等领域。据不完全统计,1995至2019年间,我国基础设施投资近150万亿元。

“进一步推动经济高质量发展,需要持续加强基础设施建设,盘活存量也将成为资本市场长期目标之一。”蔡建春认为,目前,基础设施建设主体普遍存在建设资金不足的现实困难:一方面,大量优质资产形成资金沉淀,投融资循环受阻;另一方面,债务约束下,新建项目投资面临较大资本金缺口。

蔡建春称,REITs借助资本市场,将流动性较低的基础设施资产转化为上市交易的金融产品,将重资产运营转换成轻资产模式,有助于打破债务约束下的新经济发展束缚,增强资本市场服务实体经济的质效,是深化金融供给侧结构性改革的一项重要举措。

展望未来,蔡建春认为,一方面,REITs将带来新的管理理念,随着“企业信用”向“资产信用”过渡,将推动政府与企业从传统的负债端管理,延伸到资产端管理,通过盘活政府和企业“资产负债表”左侧“资产”方式,带来更高流动性的同时,REITs在促进资本形成、市场化配置资源、降低负债、缓释风险等方面也可以发挥重要作用。而随着新基建等重要领域不断推进,持续释放的基础设施潜能,也将反过来为REITs发展创造更为广阔的空间。

另一方面,REITs也将带来新的投融资路径,既能成为畅通投融资循环、催生新发展动能、构建“双循环”新发展格局的重要抓手,又能为投资者提供流动性好、收益稳定、安全性强的普惠性金融产品,更好促进投资端和融资端协调平衡发展。

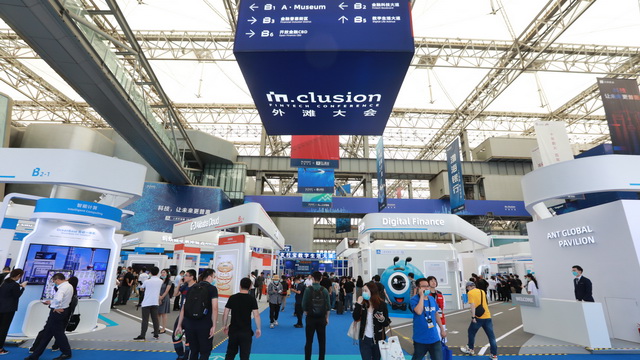

与此同时,蔡建春认为,REITs也将为夯实上海国际金融中心基础,增强国际金融中心功能发挥重要助推作用。

“借助REITs市场,将强化上海作为国际金融中心对海外资本,尤其是长期资本的引进作用,为人民币国际化提供更丰富的路径。发展REITs市场,也将有助于上海培育、引进优秀的不动产管理企业与人才,提供资产、资金、智力与管理能力的匹配,完善国际金融中心配套资源整合。同时,随着新技术的发展,推进5G、人工智能、数据中心等新型基础设施建设的投资需求越来越迫切。在REITs市场的助推下,上海将进一步带动辐射周边以及全国的基础设施投融资建设,也将成为中国基建行业拓展国际市场的前沿阵地。”蔡建春称。

前期,上交所在研究探索REITs产品的过程中积累了一定的实践经验。目前,上交所基金市场规模占比超过交易所市场的70%,品种覆盖股票、债券、黄金、货币等多种资产类别,连接场内、场外,跨越境内、境外。上交所ABS资产类型覆盖应收账款、融资租赁、消费金融、基础设施等全部大类基础资产,发行规模超过3万亿元,市场规模约占交易所市场的三分之二。同时上交所也构建了类型丰富、运行稳健的私募REITs市场。

“所有这些工作和实践,都为此次公募REITs试点打下了坚实的基础。”蔡建春称,REITs试点通知发布以来,上交所完善规则供给,着手建立较为齐备的配套规则体系,同时,加强市场组织,做好技术准备,保障系统上线。

优质资产是REITs良性发展的关键,优秀运营能力是REITs稳健发展的保障。

蔡建春认为,当前最重要的任务,就是把控好试点项目质量,加快推动一批优质试点项目落地,充分尊重与激励产业方持久参与意愿,尽快形成市场规模、市场合力,打造良好示范效应。同时,任何政策都不是放之四海而皆准的,也不是行之百世而无弊,必须充分考虑时代背景和实施环境,将学习借鉴国际最佳实践与立足国情市情有机结合起来,集中市场各方力量,共同探寻中国版REITs的最大公约数。

关于下一步,蔡建春表示,上交所将继续立足市场规律,深化制度建设,会同各方加快推进基础设施领域公募REITs试点平稳落地,主要体现在四个方面:

一是总结和推广私募REITs实践中的典型案例和成功做法,协助试点项目做好方案设计。

二是比照科创板和公司债券注册制改革实践,抓紧完善和发布配套规则,会同证监会相关部门建立REITs公开发行联合审核制度,以信息披露为核心,压实各方责任。

三是坚持问题导向,立足国情,借鉴国际实践,完善基金合同等契约文本条款和机制设计,夯实REITs治理机制。

四是组织力量,结合案例和市场实践,不断完善市场交易机制,配合推进明确REITs相关税收、国资转让、投资政策等问题。

相关推荐

猜您喜欢

- 光大集团“70后”副总经理即将履新交行监事长

- 郑商所修订硅铁和锰硅期货业务规则

- 上期所总经理王凤海:加快推进纸产品期货研发工作

- 天弘基金副总经理兼首席经济学家熊军:在好的赛道里奔跑 在优质企业中掘金

- 众惠财险副总经理张利凯加盟360保险 担任副总裁兼总精算师

- 上交所问询创尔生物,实控人与广发证券“对赌”细节曝光

- “宫斗戏”或近尾声,大连圣亚五位副总经理集体辞职,股价早盘跌逾1%

- 前海开源基金总经理蔡颖离任 贾红波继任

- 减少层级、归并整合,上交所“瘦身”监管规则体系

- 王毅:打造各方普遍接受的全球数据安全规则

- 偿付能力规则执行是否到位 保险业开启自查

- 中国海洋石油集团迎来重大人事变动,李勇任中国海油总经理

- 东方财富副总经理拟减持不超400万股公司股份

- 全国股转公司总经理徐明:提升挂牌公司质量是投资者保护的关键

- 深交所副总经理李鸣钟:主要从四个方面深入贯彻落实新证券法